-

Aantal berichten

46 -

Registratiedatum

-

Laatst bezocht

Inhoudstype

Profielen

Forums

Blogs

Berichten die geplaatst zijn door stier

-

-

Casus:

[*]Als DGA voor 100% eigenaar van een holding-BV in NL.

[*]Holding is voor 100% eigendom van een werk-BV in NL.

[*]Emigratie naar Duitsland. Voornoemde structuur wil ik graag in NL behouden.

[*]Ik wil adviesopdrachten in Duitsland gaan uitvoeren vanuit de werk-BV in NL en/of vanuit een nog op te richten GmbH in Duitsland. De holding in NL wordt dan 100% eigendom van die GmbH, zodat de holding in NL 'inkomsten' heeft (via managementfee en dividend).

[*]Ik blijf een arbeidsovereenkomst houden met de holding in NL, vanwege pensioen in eigen beheer en AOW-rechten die ik nog wil opbouwen. Waarschijnlijk sluit ik ook een arbeidsovereenkomst met de werk-GmbH.

[*]Een fysiek adres en bestuurder/directie (als het handig is dat ik dat niet zelf ben) in NL zijn aanwezig.

Vragen:

[*]Wat zijn de gevolgen voor mij als DGA als ik emigreer naar Duitsland?

[*]Wat zijn de gevolgen voor de holding?

Het gaat me met name om de fiscale gevolgen. Maar ook praktische gevolgen zijn welkom. Ik kan me voorstellen dat jullie nog meer informatie nodig hebben en dat de antwoorden van meerdere (overige) specifieke omstandigheden afhangen, maar hoop dat jullie me op weg kunnen helpen... naar Duitsland ;D

Alvast bedankt!

-

Vergeet niet dat vastgoed en alles wat daar mee samenhangt doorgaans belast is in het land waar het is gelegen (Duitsland dus)

Daarom heb ik deze week een afspraak met een belastingadviseur in Duitsland, o.a. over het onderhavige thema. Ik ben benieuwd of er (grote) verschillen tussen NL en DLD zijn. Ik zal de uitkomst hier posten.

-

Ter informatie:

Zijn investering duurt enkele jaren, ik weet niet of het pand gedurende deze investering ook al verhuurbaar is.Nee, is niet verhuurbaar. Planning is als volgt:

[*] aankoop: april 2011

[*] planvorming/bouwvergunning: 2011/2012

[*] subsidie-aanvraag: 2012 (subsidietraject duurt helaas 10 mnd)

[*] start bouw: 2013

[*] start verhuur: 2014

Om het voor de liefhebber toch wat complexer te maken ;), ik maak een redelijke kans op een subsidie van 45% van de investeringskosten. Eén van de eisen daarbij is dat het minstens 10 jaar verhuurd moet worden als vakantiewoning. Een vervolgvraag die ik daarbij heb, is hoe ik de die subsidie zou moeten activeren. Maar daar kom ik tegen die tijd vast nog op terug, met jullie goedvinden.

Betreft het een woning met een aankoopwaarde van bijv. 10.000,00, dan zeg ik leuk om het zelf te proberen. Echter is je investering +/- 100.000,00, wat zou jij dan zelf aanraden ?Investering is meer dan het tweede bedrag.

-

Dank voor de antwoorden!

de overdrachtsbelasting (kennen ze dat wel in DLD?)Helaas wel (grunderwerbsteuer); verschilt per bundesland, in mijn geval 5%.

Alleen kosten die niet in relatie staan tot het gereed maken van het pand activeer je niet (energie, regulier onderhoud). Dat zijn gewoon kosten die in het jaar van betaling aftrekbaar zijn.[*] f) Geldt dit ook voor eventueel betaalde rente (ivm een financiering)?

Het pand zelf in 40of 50 jaar. Daarbij moet je aanhouden dat bij verhuur niet verder afgeschreven kan worden dan tot 100% van de WOZ-waarde (helaas ook bij recreatief verhuurd OG). En die heb je niet, zodat je aansluiting moet zoeken bij de waarde economisch verkeer of een waardering die gelijk is met de maatstaven van onze WOZ-taxaties. Ga er maar vanuit dat als het pand niet ineens in waarde stijgt bij de oplevering dat de waarde economisch verkeer gelijk is aan jouw uitgaven. Dan is er dus geen mogelijkheid om op het pand af te schrijven.[*] g) In een besluit van de minister van Financiën wordt onder 2) gesproken over "bedrijfswaarde". Is dat iets anders dan de WOZ-waarde? Is bedrijfswaarde te vergelijken met de "vrije verkoopwaarde"?

[*] h) Als een taxateur in Duitsland het OG waardeert op een marktwaarde van 100, en de geactiveerde post op de balans (momenteel koopsom, overdrachtsbelasting en notaris) is bijvoorbeeld 150, mag ik dan het verschil afschrijven?

[*] i) Stel dat ik wel zou kunnen afschrijven, is het dan relevant op welk tijdstip een post wordt geactiveerd (ivm start afschrijving)? Of zou dat in mijn geval het tijdstip zijn dat het OG gereed is voor verhuur?

[*] j) Dan nog een algemene vraag. Een activum op de balans zou toch de werkelijke waarde (bij liquidatie) moeten weergeven? Klopt dat? Zo ja, dan vind ik het vreemd dat ik niet zou kunnen afschrijven als de werkelijke waarde lager is dan de boekwaarde (of welke term dan ook). Bijvoorbeeld de overdrachtsbelasting is in mijn ogen 'weggegooid geld'. Of maak ik hier een denkfout?

Alvast bedankt!

Groet Stier

-

LS,

Ik heb me suf gegoogled en op het forum van HL gezocht, maar kom niet echt verder. Ik heb een paar vragen over de volgende case.

Ik heb vanuit mijn persoonlijke holding een stuk grond met daarop een huis en een schuur aangekocht in Duitsland. Het betreft beleggingsvastgoed. In de komende jaren gaat de schuur plat en wordt er een nieuw huis neergezet dat in de verhuur gaat (korte verhuur aan vakantiegangers). Het bestaande huis staat voorlopig slechts van de buitenkant mooi te wezen (in toekomst wellicht renoveren en verhuren).

[*]a) moet/kan ik het vastgoed tegen de aankoopwaarde activeren?

[*]b) moet ik de overdrachtsbelasting ook activeren? (gelezen op site BD)

[*]c) ik ga de volgende uitgaven c.q. investeringen doen: architect, bouwbegeleiding, sloopkosten, bouwkosten, inrichting, exploitatie (water, elektriciteit), regulier onderhoud etc. Wat zijn de (algemene) fiscale spelregels mbt activering en afschrijving voor dergelijke kosten(soorten)?

[*]d) wat zijn de (algemene) fiscale spelregels mbt afschrijving van hetgeen is geactiveerd?

[*] e) wat zou in deze case de optimale fiscale strategie zijn? (zo min mogelijk belasting betalen, zonder uitstel of vooruitschuiven van belasting)

Alvast bedankt voor de hulp!

Groet Stier

-

Dank voor alle voorgaande antwoorden!

Aanvullende vraag:

Ik heb het 'advies' gekregen (tav mijn plan uit de eerste post van dit draadje) om mijn BV in Duitsland te 'registreren' en een Duits MwSt-nummer aan te vragen.

Wat zouden daar de voor- en nadelen van zijn?

Groet Stier

Reminder bovenstaande vraag en aanvullende vragen:

1) Als ik inderdaad MwSt in rekening moet brengen (momenteel 7%) op verhuur van een vakantiewoning, dan kan het volgens mij niet anders dan dat ik dat via een Duitse aangifte moet afdragen. En dat ik mijn BV dan ook in Duitsland moet registreren, klopt dat?

2) Zou ik dan via die aangifte ook de door mijn BV in Duitsland betaalde MwSt (voorbelasting) op goederen en diensten in mindering brengen? Netto ga ik (de komende drie jaar) meer MwSt betalen dan ontvangen, en dus terug krijgen. Die teruggave zou ik dan waarschijnlijk sneller terug krijgen dan als ik dat via de NL fiscus terug zou vragen (verzoek voor teruggaaf van btw uit een ander EU-land).

Kloppen deze aannames en zijn jullie het ermee dat dat sneller zou zijn?

3) Nog overige adviezen en suggesties?

Alvast bedankt voor de antwoorden!

Groet Stier

-

Dag John,

Ik doe inderdaad een gecombineerde (FE) aangifte.

Ik heb je link bekeken. Daar wordt gesproken over 'intracommunautaire verwervingen en diensten'. In mijn geval gaat het hoofdzakelijk om diensten en levering in Duitsland. Ik wil daar een stukje grond aankopen, ontwikkelen en exploiteren. Voor direct aan een Grundstück en bouw gerelateerde kosten geldt geen verleggingsregeling (zie oa hier punt 4.1 en 5.1).

Zie ook mijn andere post. Weet jij een antwoord op de vraag over het registreren van bedrijf in Duitsland en het daar aanvragen van een MwSt-ID-nummer?

Groet Stier

-

Dank voor alle voorgaande antwoorden!

Aanvullende vraag:

Ik heb het 'advies' gekregen (tav mijn plan uit de eerste post van dit draadje) om mijn BV in Duitsland te 'registreren' en een Duits MwSt-nummer aan te vragen.

Wat zouden daar de voor- en nadelen van zijn?

Groet Stier

-

LS,

Ik heb een holding-BV met daaronder één werk-BV. Beide hebben aparte BTW-nummers; de FE heeft ook een eigen nummer. De vraag is als volgt:

Welk nummer moet ik gebruiken als ik vanuit mijn Holding-BV diensten en/of goederen afneem in Duitsland en een BTW-nummer op de factuur wil laten zetten? Die van de holding of FE? Ik denk holding, maar weet 't niet zeker.

Groet Stier

-

Ok, dat is duidelijk. Maar hoeft mijn BTW-nummer dan niet op zijn factuur te staan? Die van hem staat er wel op (VAT).

-

LS,

Ik heb software gekocht in Israel en vervolgens gedowload. De volgende factuur ontvangen en inclusief btw betaald:

software: € 100

btw (vat): € 19

totaal: € 119

Vraag:

- kan ik deze btw terugvorderen?

- zo ja, hoe en waar?

- op welke btw-rubriek moet/kan ik deze btw boeken?

Behoorlijk zitten spitten op dit forum en de site van de BD, maar niet een eenduidig antoord gevonden waar ik iets mee kan. Alvast bedankt voor antwoorden!

Groet Stier

-

LS,

Uitgangspunten:

- DGA (100%) > Holding BV (100%) > één Werk BV;

- ik ben in dienst van de Holding en realiseer de omzet in de Werk BV, geen andere werknemers;

- Fiscale Eenheid;

- Werk BV positief resultaat en geen schulden;

- Holding BV positief resultaat en geen schulden (behoudens via R/C met Werk BV);

- ik wil dividend over 2010 uitkeren van Werk BV naar Holding BV;

- te verrekenen deels via R/C werk-holding (vereffenen) en deels via bank;

Vragen:

a) moet de Werk BV hier een aandeelhoudersbesluit over nemen en vastleggen in notulen?

b) wanneer kan zo'n besluit worden genomen? Nog voor 31 december bijvoorbeeld, of kan/mag dat pas als de jaarrekening is opgemaakt?

c) welke hoogte is (wettelijk) toegestaan (in verhouding tot bepaalde financiële ratio's of anderszins)?

d) hoe kan ik dit het beste in de boekhouding van de Werk BV en Holding BV verwerken?

Alvast bedankt voor de antwoorden!

Groet Stier

-

LS,

Ik overweeg in mijn persoonlijke holding (gevestigd in NL) vastgoed aan te kopen cq te ontwikkelen in Duitsland. De aankoop financier ik deels via een bank in Duitsland (die staan daar in beginsel positief tegenover) en deels vanuit mijn BV. Het pand komt op de balans te staan van de BV.

Ik zie dit als een belegging via waardestijging/-behoud en verwacht enige inkomsten uit verhuur (als vakantiewoning). Tevens wil ik er privé af en toe gebruik van maken (vakanties), waarbij ik privé huur betaal aan mijn BV.

Mijn vragen zijn van fiscale aard:

[*] a. is deze constructie in beginsel toegestaan?

[*] b. kan ik de verkrijgingskosten (notaris etc), ontwikkelkosten (architect etc) en financieringskosten (rente, provisie etc) in de BV aftrekken van mijn belastbare winst?

[*] c. zijn de huurinkomsten in beginsel belast in Nederland of Duitsland?

[*] d. wordt de verhuur belast met BTW? 6%? (daar schijn je voor te kunnen kiezen, waarbij de voorbelasting dan te verrekenen is)

[*] e. kan ik door de BV betaalde BTW - die is gerelateerd is aan de aankoop en ontwikkeling - terugvorderen?

[*] f. ongeacht of de onder e) bedoelde BTW in Nederland of Duitsland is betaald?

[*] g. als ik het pand ooit zou willen overdragen (verkopen) aan privé, hoe zit het dan met de BTW? Betaal ik die dan privé ook over de waardestijging?

Bij voorbaat dank voor de antwoorden!

Groet Stier

-

LS,

Stel ik ga in de tweede helft van het jaar een auto (b) rijden met een hogere cataloguswaarde dan die van auto (a) in het eerste half jaar.

Is het dan zo dat ik de eerste helft (25%) bijtelling krijg over de waarde van auto (a) en in de tweede helft (25%) bijtelling over de waarde van auto (b)? Of heeft de fiscus hier een verrassing voor me in petto?

Bij voorbaat dank!

Groet Stier

-

LS,

Ik voornemens om met een partner in Duitsland een GmbH op te richten. In principe 50/50, hetgeen een minimum kapitaalstorting van EUR 12.500 pp betekent. Ik vanuit mijn personal holding (dochter) en de partner privé.

We hebben vervolgens werkkapitaal nodig. Ik zou dit kunnen inbrengen vanuit mijn holding als een lening, echter de eerste paar jaren kan de GmbH de rente en aflossing niet echt makkelijk voldoen. Ik kan met rente en looptijd kunnen spelen, maar dat zet niet echt zoden aan de dijk. Wellicht de eerste paar jaren aflossingsvrij, maar weet niet of dat mag, mag dat?

Een tweede optie is wellicht een (informele) kapitaalstorting, zodat er geen rente en aflossing nodig is. Ik weet in dat geval niet wat de opties en de voor- en nadelen zijn. Krijgt mijn holding dat automatisch meer aandelen? Ik wil graag de verdeling 50/50 houden. Maar wil (moet?) vanuit mijn holding wel rendement maken op geinvesteerd vermogen.

Kan iemand me hierbij helpen? Als ik te weinig informatie verschaf, hoor ik 't graag.

Als iemand niet thuis is hoe dit in Duitsland werkt, maar wel weet hoe dit in Nederland werkt, dan zou ik graag de projectering naar de Nederlande situatie weten (er zijn namelijk best veel overeenkomsten).

Groet Stier

-

ThAnX

-

Kan iemand mij helpen aan een model eigenwoninglening op basis van hypothecaire zekerheid?

Ik heb al een voorbeeld gevonden met googlen, maar dan zonder hypothecaire zekerheid.

Bij voorbaat dank!

Groet Stier

-

LS,

Indien ik als DGA en werknemer van mijn holding mijzelf een renteloze lening wil verstrekken, geldt volgens een Besluit van de staatssecretaris van Financiën (20 februari 2009, nr. CPP2009/78M (vervangt CPP2007/1465M)) o.a. de volgende voorwaarde:

"De werknemer verklaart schriftelijk aan de werkgever, onder vermelding van het bestedingsdoel en onder bijvoeging van afschriften van aankoopbewijzen en kostennota’s e.d. dat en in hoeverre de lening voor de inkomstenbelasting kan worden aangemerkt als een lening waarvan de rente en de kosten aftrekbare kosten zijn in de zin van de artikelen 3.120 tot en met 3.123 van de Wet IB 2001."

Wat kan ik bij een bestaande koopwoning verstaan onder "afschriften van aankoopbewijzen en kostennota’s e.d."? De koopakte?

Daarnaast geldt de voorwaarde:

"De werkgever vermeldt de toepassing van deze goedkeuring in de aangifte loonheffingen."

Is dat slechts een 'vinkje' o.i.d. voor mijn loonadministrateur?

Groet Stier

Dank Joost en HeRaFin voor de hulp tot dusver. En kan iemand mijn bovenstaande twee vragen beantwoorden?

Groet Stier

-

@Joost,

Je hebt gelijk, echter het absolute voordeel is 'slechts' een paarhonderd euro (ook bij 7%). Ik denk voor dit moment dat ik kies voor een renteloze lening, tenzij dat nog andere nadelen heeft. Zijn die er?

Weet jij of iemand anders de antwoorden op de vragen uit mijn vorige post?

-

hoi appel58,

hier is inderdaad een goedkeuring van de Staatssecretaris van Financiën voor uit 2007 (voor de liefhebbers, nr. CPP2007/1465M). Daarin is bepaald dat je een renteloze lening kunt verschaffen aan personeel zonder extra loonheffing over dat rentevoordeel indien:

- De werknemer verklaart schriftelijk aan de werkgever, onder vermelding van het bestedingsdoel en onder bijvoeging van afschriften van aankoopbewijzen en kostennota’s e.d. dat en in hoeverre de lening voor de inkomstenbelasting kan worden aangemerkt als een lening waarvan de rente en de kosten aftrekbare kosten zijn in de zin van de artikelen 3.120 tot en met 3.123 van de Wet IB 2001 (hypotheekrenteaftrek eigen woning).

- De werkgever bewaart de schriftelijke verklaring van de werknemer bij de loonadministratie. Daarvan kan de werkgever afwijken met overeenkomstige toepassing van artikel 68, tweede lid, van de URLB (administratieve verplichtingen loonadministratie).

- De werkgever vermeldt de toepassing van deze goedkeuring in de aangifte loonheffingen.

Dus het mag, maar of je er goed aan doet is een 2e. Reken even mee:

Uitgangspunten

1. IB% = 52

2. WOZ-waarde huis is 200K

3. jaarlijkse hypotheekrente zou zakelijk bezien 10K bedragen

Zonder rente

de WOZ-bijtelling vervalt onder de Wet Hillen. 0,55% x 200K = 1.100 minder inkomen tegen 52%IB = netto voordeel van € 572.

Met rente

Privé betaal je 10.000 netto. Fiscaal aftrekbaar is 10.000 min 0,55% van de WOZ. Resteert aan aftrek 8.900 tegen 52% IB = netto 4.628 belastingteruggave. Netto betaald: 10.000 - 4.628 = 5.372.

De BV krijgt 10.000 renteinkomsten belast met 20% VPB. Resteert netto 8.000. Deze 8.000 kan als dividend weer retour privé en wordt (kortheidshalve) belast in box 2 IB met 25%, zodat netto resteert € 6.000.

Nu heb je netto privé betaald 5.372 en terugontvangen als netto dividend € 6.000. Saldo: € 628 voordeel.

Zo bezien is het dus gunstiger om wel rente te betalen. Hoe dat voor jou uitpakt, kun je uitrekenen als je de variabelen onder 1, 2 en 3 hierboven voor jezelf invult.

Groet

Joost

Voor mij geldt de volgende situatie:

- de lening die ik de BV aan mijzelf wil laten verstrekken is ongeveer 35% van de eigenwoningschuld;

- eigenwoningschuld loopt bij een bank;

- met de lening los ik dus 35% af van de lening bij de bank;

- ik geniet renteaftrek in box 1, waarin het eigenwoningforfait in mindering wordt gebracht.

Gaat mijn volgende redenering op? Zolang ik een schuld heb bij een bank en het saldo "aftrekbare rente minus eigenwoningforfait" is groter dan nul, dat het voordeliger is om renteloos te lenen? Het is toch het slimst om per saldo zo min mogelijk rente te betalen (aan wie dan ook)?

Of maak ik hier een denk- cq rekenfout?

-

LS,

Indien ik als DGA en werknemer van mijn holding mijzelf een renteloze lening wil verstrekken, geldt volgens een Besluit van de staatssecretaris van Financiën (20 februari 2009, nr. CPP2009/78M (vervangt CPP2007/1465M)) o.a. de volgende voorwaarde:

"De werknemer verklaart schriftelijk aan de werkgever, onder vermelding van het bestedingsdoel en onder bijvoeging van afschriften van aankoopbewijzen en kostennota’s e.d. dat en in hoeverre de lening voor de inkomstenbelasting kan worden aangemerkt als een lening waarvan de rente en de kosten aftrekbare kosten zijn in de zin van de artikelen 3.120 tot en met 3.123 van de Wet IB 2001."

Wat kan ik bij een bestaande koopwoning verstaan onder "afschriften van aankoopbewijzen en kostennota’s e.d."? De koopakte?

Daarnaast geldt de voorwaarde:

"De werkgever vermeldt de toepassing van deze goedkeuring in de aangifte loonheffingen."

Is dat slechts een 'vinkje' o.i.d. voor mijn loonadministrateur?

Groet Stier

-

Ik heb een aanvullende vraag mbt tot het invullen van het formulier (2008/2009):

Wat is het verschil tussen de "belastbare winst" (regel 1c) en het "belastbaar bedrag" (regel 1e)?

Via de belastingdienst kom ik niet verder. Ook heb ik uitgebreid gegoogled, maar kan niets vinden. Bij voorbaat dank voor de hulp!

Groet Stier

-

Rijkswaterstaat (Dienst Infrastrutuur) betaalt meestal binnen 10 dagen! (elektronisch factureren)

Maar dat kan ook aan mij liggen ;D

Groet Stier

-

LS,

Ik ben in loondienst bij mijn holding en heb privé (als dga) een AOV-verzekering. De premie van ik aftrekken in de IB.

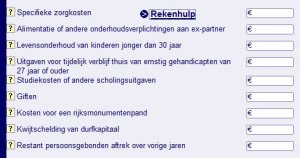

Waar in de aangifte (verzoek of wijziging voorlopige aanslag 2010, als particulier) kan ik de premie invullen? Ik heb uitgebreid op de site van onze blauwe vrienden en op higherlevel gekeken, maar kan niets vinden. ZIe bijgevoegd screenshot van het programmadeel waarvan ik denk dat dat de enige mogelijkheid is (persoonsgebonden aftrekposten).

Bij voorbaat dank!

Groet Stier

Afstandsverkoop en BTW

in Fiscale zaken

Geplaatst:

Dag allemaal,

Ik wil graag het volgende aan jullie voorleggen.

Feiten:

[*] Duitse klant (particulier of bedrijf) bestelt via een Duitse webshop een product bij een in DL gevestigde GmbH.

[*] GmbH in Duitsland bestelt dit product (geen dienst of software) vervolgens bij een leverancier in NL.

[*] De leverancier stuurt het product (via dropshipping) naar een particulier of een bedrijf in DL.

[*] De GmbH krijgt van de leverancier een factuur zonder BTW (met verleggingsregeling) van het product en verzendkosten.

[*] De Duitse klant betaalt Duitse BTW (MwSt) aan de GmbH en de GmbH doet daarvan aangifte in DL.

Vragen:

[1] Is deze constructie toegestaan?

[2] Is hier sprake van een afstandsverkoop?

Indien afstandsverkoop

[3] moet GmbH dan een BTW-nummer voor buitenlandse ondernemer aanvragen in NL?

[4] kan GmbH BTW (maandelijks) terugvragen in NL?

[5] moet GmbH BTW-aangifte doen in NL?

Is dit voldoende informatie om mijn vraag te kunnen beoordelen? Bij voorbaat voor de hulp!

MvG Stier