MarioDenOever

Junior-

Aantal berichten

24 -

Registratiedatum

-

Laatst bezocht

Inhoudstype

Profielen

Forums

Blogs

Alles dat geplaatst werd door MarioDenOever

-

Fiscale reserve voor een investering vrijgeven, welk boekjaar?

MarioDenOever plaatste een vraag in Fiscale zaken

Ik zou eind deze maand een grote aankoop doen voor een automatiseringsmachine. Op het laatste moment ging het toch niet door omdat ze de prijzen fors hadden verhoogt. Ik wil alsnog de investing doen, alleen moet ik nog eerst even het eea goed uitzoeken. Ik wil hiervoor een fiscale reservering maken (ca 50k) maar twijfel omdat ik niet weet als de machine toch niet aangeschaft wordt volgend jaar vanwege kosten / baten analyse. In welk jaar wordt deze reservering dan geboekt? In 2023 (dit jaar) of volgend jaar (2024)? Ik wil het liefst niet extra winst volgend jaar hebben omdat ik dan in het hoge tarief kom met die BV gezien de verwachte winst. -

Grote vooruitbetaling boeken maar nog niet leveren in dit jaar.

MarioDenOever reageerde op MarioDenOever's vraag in Fiscale zaken

Is het 'op de balans zetten' hetzelfde als het maken van een voorziening? BTW moet inderdaad afgedragen worden, heb ook niet de optie om dat binnen Jortt uit te zetten :-) -

Grote vooruitbetaling boeken maar nog niet leveren in dit jaar.

MarioDenOever plaatste een vraag in Fiscale zaken

Ik heb een nieuwe klant die een product van me wilt afnemen die nog ontworpen en gemaakt moet worden. De aanbetaling zou bijna 100k zijn. De klant is akkoord en zal november of december de gehele aanbetaling betalen. Normaal boek ik een factuur met BTW en stuur deze naar de klant en lever het enkele maanden later. Echter als ik dat nu doe, dan valt het factuur direct onder de 'winst' van dit jaar 2023 en dat wil ik niet. Want van dit bedrag zal ik nog veel materialen moeten kopen volgend jaar waardoor het geen echte winst is want er moet nog veel vanaf. Hoe voorkom ik dat ik over deze aanbetaling van 100k straks ook vennootschapsbelasting moet betalen? De klant kan niet wachten met aanbetaling tot januari ivm doorlooptijd. Ik wil niet beginnen totdat ik de aanbetaling heb ontvangen. -

2022 gestart met verlengd boekjaar, help!

MarioDenOever reageerde op MarioDenOever's vraag in Fiscale zaken

@Rik · Dank je wel voor het bericht. Ik weet helaas niet. Ik had vorig jaar, bij de oprichting van mijn BV, speciaal hierover gespard met de 'specialist'. En met die specialist zou ik het begin 2024 gaan invullen. Echter ik werd onlangs geattendeerd (door iemand anders) dat het verstandig is om alvast een voorlopige aanslag aan te vragen voor de VPB om rente te voorkomen. Vandaar dat dit balletje is gaan rollen. Ik zit er nu echter mee dat ik twijfel of ik met mijn specialist nog wel door moet gaan. In ieder geval zal ik deze fout moeten aankaarten en bekijken wie er dan verantwoordelijk voor is. Juist door deze specialist heb ik een verlengd boekjaar, terwijl ik al had opgegeven wat de verwachte winsten waren. @Joost Rietveld Fijn dat u laat weten dat het niet verkeerd is overgekomen, ik weet dat ik via online tekst soms verkeerd uit de bocht kan komen. Liefst wil ik helemaal niet met deze materie bezig zijn en dacht dat ik al een deskundige op dit gebied nu had die mij hierin alle zorgen wegnam. Niet dus blijkt nu met uw wettekst en opmerking. PS degene in de link die ik stuurde is niet mijn deskundige, dat is een vrij grote partij in het oprichten van BV's. Liefst ben ik gewoon bezig met waar ik goed mee ben en dat is dit zeker niet. Ontzettend bedankt nogmaals voor het reageren. -

2022 gestart met verlengd boekjaar, help!

MarioDenOever reageerde op MarioDenOever's vraag in Fiscale zaken

Hier -op papier- een andere financial die een blogpost maakt die haaks staat op de uitleg van AFAS. Of lees / begrijp ik dit niet goed? https://www.alex-andre.nl/kennisblogs/voor-en-nadelen-van-lang-of-kort-boekjaar-bij-de-oprichting-van-een-bv @Cosara Wauw heel erg bedankt voor dat artikel, hoe jullie dit vinden, fantastisch! @Joost Rietveld Ik begrijp dat u hierna niet meer wilt reageren, ik hoop niet dat u dit doet omdat u mij vervelend vindt worden, dat is niet mijn bedoeling geweest. Meerdere juridische adviseurs (op papier) geven een volledig verschillende uitkomst. Ik hoop dat u dan kunt voorstellen dat ik als leek erachter probeer te komen waar dit vandaan zou kunnen komen. AFAS ken ik verder niet (EXACT wel) en is voor mij dan net als elk ander bedrijf, maar misschien had ik me daar in vergist. Excuus daarvoor. Ik wil gewoon dat ik het goed doe, en de belastingdienst zelf helpt daar niet in mee (belastingtelefoon). @Rik · Bedankt voor uw bericht. Ik heb de actes nagelezen en daar staat het goed zie ik. Namelijk: -

2022 gestart met verlengd boekjaar, help!

MarioDenOever reageerde op MarioDenOever's vraag in Fiscale zaken

@Rik · Bedankt voor uw reactie !! Ze hebben inderdaad de mogelijkheid langer dan 12 maanden, daar heeft u gelijk in. Het is echter niet duidelijk hoe deze boekjaren dan voor de VPB moeten worden ingericht. Rechtspraak laat zien dat in het verleden de Belastingdienst juist wilde dat de oprichtingsdatum (dus 2022) leidend moet zijn voor de VPB. Dat zou nu zeer voordelig uitpakken voor mijn BV maar dat voelt niet eerlijk natuurlijk. Echter, in de link die u laat zien, eindigt de belastingdienst met "Bij waardering en winstbepaling bepaalt u de jaarwinst volgens ‘Goed koopmansgebruik’." Maar wat is goed koopmansgebruik? Ik vind daar wel wat van, maar wat vind de belastingdienst ervan? Ik vind dat 2022 in dat jaar belast moet worden en 2023 in eigen jaar. Dan lijkt me heel eerlijk. Maar ik kan ook vinden dat ik vind dat de opstartdatum aangehouden moet worden (2022) want dat komt mij even goed uit natuurlijk omdat ik dan veel minder VPB hoef te betalen. Kortom, wat valt onder goed koopmansgebruik? Dat is aan de rechter te bepalen als ik het zo lees. Uw 2e vraag: Bij oprichting heb ik de firma die het voor mij heeft gedaan opdracht gegeven om dit te verzorgen. Ik heb paar maanden later nog (in 2022) de belastingdienst gebeld en die gaf aan niets te kunnen zien of zeggen hierover in het systeem maar dat ik er vanuit mocht gaan dat het goed gaat door de notaris. Ook toen heb ik deze vraag neergelegd, maar die zei hierop niet te kunnen reageren of adviseren en dat ik daarvoor met een fiscalist kan praten. Ik heb ook nog geen verzoek voor (voorlopige) aangifte gekregen, niet over 2022 en niet over 2023. -

2022 gestart met verlengd boekjaar, help!

MarioDenOever reageerde op MarioDenOever's vraag in Fiscale zaken

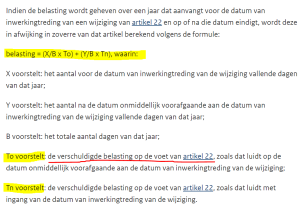

@Rik · Niet helemaal juist als u wilt rekenen op die manier, want 2023 kent 2 staffels, van 0 tot 200k = 19%. Daarboven 25.8%. Tn moet in uw voorbeeld opgesplitst worden in 2 delen; - deel tot 200k a 19% + - deel 170k a 25.9%. Maar dit klopt niet want er staat duidelijk in de wet tekst "van dat jaar". Dan kan ik niet zomaar 2 jaren samenvoegen. Dan kom ik uit op 73.417 euro VPB. Alsnog zijn er veel aannames nu. Er staat duidelijk 'jaar' en geen fiscaal jaar. Bovendien @Joost Rietveld de rechtspraak zegt hierover dat verlengd boekjaar fiscaal niet bestaat als er sprake is van meer dan 12 maanden, zie hieronder. Beide van toepassing bij mij. Ben benieuwd wat u hiervan vindt... Terug te vinden op https://uitspraken.rechtspraak.nl/#!/details?id=ECLI:NL:OGEAC:2022:265 -

2022 gestart met verlengd boekjaar, help!

MarioDenOever reageerde op MarioDenOever's vraag in Fiscale zaken

Dan wordt de deler alleen maar kleiner, dus nog minder belasting. Want hoe groter B, hoe minder belasting te betalen. Maar stel dat u gelijk heeft, dus 537 dagen voor B, dan kom ik uit op 29k euro VPB. Terwijl AFAS methode komt op 69k VPB. Hier de berekening. X = 172 dagen was de BV actief in 2022 Y = 365 dagen was de BV actief in 2023 B = 537 dagen To = 230k * 0.15 = 34.5k. Tn = 140k * 0.19 = 26.6k Vullen we dan de formule in belasting = (X/B x To) + (Y/B x Tn): belasting = (172/537 x 34.500) + (365/537 x 26.600): belasting = (172/537 x 34.500) + (26.600): belasting = 29.130 = 11.050 + 18.080; Bovendien mag je de wettekst niet veranderen naar fiscale boekjaar want er staat letterlijk "jaar" en niet "fiscaal boekjaar". Ook in de begrippenlijst zie ik niet een vervanging van jaar voor fiscaal boekjaar. Lees https://uitspraken.rechtspraak.nl/#!/details?id=ECLI:NL:OGEAC:2022:265 waar het gerecht stelt: -

2022 gestart met verlengd boekjaar, help!

MarioDenOever reageerde op MarioDenOever's vraag in Fiscale zaken

Fantastisch! Wist niet dat dit bestond, grote dank hiervoor. Met deze formule kom ik telkens NIET uit op de AFAS methode maar op een veel lager bedrag. HELP haha. Artikel 31 van de Wet op vennootschapsbelasting geeft deze formule. Als we deze formule van de wettekst invullen dan krijg ik het volgende. X = 172 dagen was de BV actief in 2022 Y = 365 dagen was de BV actief in 2023 B = 365 dagen Hier komt het bijzondere. De wettekst schrijft: Ik maak op dat: To is de verschuldigde belasting in 2022 op basis van de regels in 2022. Ofwel, mijn winst in 2022 was 230k en artikel 22 van de wet tekst was in 2022 15% over deze winst. Dan wordt To = 230k * 0.15 = 34.5k. Dan komt Tn. In 2023 heb ik een winst van 140k. Artikel 22 van de wet zegt dat ik 19% over dit bedrag moet berekenen. Dan wordt Tn = 140k * 0.19 = 26.6k Vullen we dan de formule in belasting = (X/B x To) + (Y/B x Tn): belasting = (172/365 x 34.500) + (365/365 x 26.600): belasting = (172/365 x 34.500) + (26.600): belasting = 42.857 = 16.257 + 26.600: HUH 42.857, dat bedrag is lager dan elke berekening. Dat zou gevoelsmatig niet OK zijn. Maar ik bespeur nergens een fout in deze berekening. Iemand anders wel? Hieronder de volledige wettekst als iemand die erbij wilt hebben. -

2022 gestart met verlengd boekjaar, help!

MarioDenOever reageerde op MarioDenOever's vraag in Fiscale zaken

Maar dit is een commercieel bedrijf. Hoe weet ik dat ze juist zitten? Sorry hoor, stomme vraag misschien van mij uit, maar ik probeer te zoeken hoe ik erachter komt wie gelijk heeft. Ik heb nu meerdere commerciële bedrijven met allemaal verschillende adviezen. Rechtsspraak is naar mijn idee 'de baas' in deze kwestie. Daar lees ik juist dat belastingdienst helemaal niet zoals AFAS het wilde doen maar juist de oprichtingsdatum wilde hanteren. Net als deze adviseur https://www.alex-andre.nl/kennisblogs/voor-en-nadelen-van-lang-of-kort-boekjaar-bij-de-oprichting-van-een-bv Vandaar mijn vraag, hoe kom ik erachter wie in deze kwestie gelijk heeft? Hoe weet u als boekhouder dat AFAS gelijk heeft? Of is dit een keuze en dat de keuze die je nu maakt voor altijd zal gelden voor het bedrijf, dus later mag je niet meer afwijken mocht je ooit nog een verlengt of verkort boekjaar hebben. -

2022 gestart met verlengd boekjaar, help!

MarioDenOever reageerde op MarioDenOever's vraag in Fiscale zaken

Zou u zo vriendelijk willen zijn om te laten weten welke bron u hiervoor heeft gebruikt? Ik heb me een ons gezocht en behalve AFAS kon ik niets anders vinden. Op de website van de belastingdienst heb ik nergens het kunnen vinden. Deze kennisbank zegt optie A. https://www.alex-andre.nl/kennisblogs/voor-en-nadelen-van-lang-of-kort-boekjaar-bij-de-oprichting-van-een-bv Ik citeer: En bij deze rechtsspraak wilde de belastingdienst ook optie A hanteren. Het enige dat ik kon vinden was deze rechtspraak https://uitspraken.rechtspraak.nl/#!/details?id=ECLI:NL:PHR:2009:BC5874 Bedankt voor uw reactie. Kunt u mij helpen hoe ik dit zelf had kunnen vinden? Is er een soort wetboek met belastingregels waar ik dit kan vinden? -

2022 gestart met verlengd boekjaar, help!

MarioDenOever plaatste een vraag in Fiscale zaken

In 2022 BV gestart met een verlengd boekjaar. Nou lees ik dat de regels veranderd zijn voor de hoogte van VPB belasting namelijk: VPB 2023 = 19% tot 200k winst. Daarboven 25.8% VPB 2022 = 15% tot 395k winst. Daarboven 25.8% Welnu heb ik het volgende gerealiseerd 2022 = 230k winst 2023 = 140k winst Samen 2023 + 2022 = 370k winst. Hoe kom ik erachter wie gelijk heeft en kan dit onderbouwen met de regelgeving? Ik heb me wezenloos gezocht naar het juiste antwoord maar ik kan het niet eenduidig vinden. Ik wil zo graag het goed doen en niet later verrassingen hebben. De belastingdienst zegt dat je "goed koopmansgebruik" moet toepassen. Maar wat is dat? (zie https://www.belastingdienst.nl/wps/wcm/connect/bldcontentnl/belastingdienst/zakelijk/winst/vennootschapsbelasting/belastbaar_bedrag/belastbaar_bedrag_en_boekjaar ) Mijn huidige boekhouder wilt voor optie C gaan (zie hieronder). Zijn email: Nu is het nogal een verschil welke optie ik ga aanhouden... lees maar eens mee Optie: a) Volgens mijn oude boekhouder: 2022 regels aanhouden: 55k VPB betalen (Uitleg: 15% over gehele bedrag 370k. Komt neer op 55k VPB) Motivatie boekhouder: dit is de aanvangsdatum van je BV, dus in dit jaar boeken. b) Volgens de partij die mij geholpen heeft om de BV op te richten: 61.1k VPB betalen Dit is wat ze mij mailden: Uitleg: 2022 heeft winst van 230k dus daarover 15% berekenen: 34.5k VPB en dan 2023 heeft een winst van 140k dus daarover 19% berekenen: 26.6k VPB Totaal 2022 + 2023 optellen ofwel 34.5k + 26.6k = 61.1k VPB betalen c) Volgens boekhoudpakket instructies AFAS: 69k VPB betalen Ik noem dit de AFAS methode omdat: https://help.afas.nl/help/NL/AL/Tax_Vpb_Report_Year.htm : Uitleg: In 2022 bestond de BV 172 dagen. In 2023 bestond de BV 365 dagen. Totaal 365+172= 537 dagen. De winst in deze 537 dagen is 370k. 172/537 van 370k valt onder 2022 regels -> 118.51 voor 2022 -> 15% over 118.51k = 17.77k VPB 2022 365/537 van 370k valt onder 2023 regels -> 251.48 voor 2023 -> 19% over 200k = 38k + 25.8% over 51.48k = 13.28k. Som 51.28k VPB 2023 17.77k + 51.28k = 69k VPB. d) Volgens andere boekhouder: 2023 regels aanhouden ofwel: 81.9k VPB betalen (Uitleg: 19% over 200k is 38k +25.8% over 170k = 43.9k. Gezamenlijk 81.9k VPB) -

Hallo Joost, Ik wil je hartelijk danken dat je de tijd hebt genomen om mijn vragen door te nemen. Ik heb het zeer zorgvuldig doorgenomen en ga het hier opslaan om er nog eens goed verder mee te gaan. Nogmaals ontzettend bedankt. Ik weet niet of u het mag aangeven ivm reclame. Wellicht kunt u mij vertellen welke firma salarisadministratie vanaf 14 euro kan doen? Wens iedereen een prettige dag. En bedankt voor de hulp :-).

-

En juist daarom wil ik alle kosten inzichtelijk hebben van de B.V. / Holding constructie. Op jaarbasis. En dan ga ik uitrekenen wat er per product bovenop moet komen. En dan kan ik bepalen of het lonend of niet is. Dus als u enige vragen kunt en wilt beantwoorden van mijn startpost, dan ben ik u dankbaar.

-

Hoi Hans, Ik denk dat ik mijzelf bijna een expert mag benoemen in het kader van eenmanszaak. Ik denk dat u de kern van de situatie uit het oog verliest. Ik wil een BV om zo mijn gevoel rust te geven. Ik wil geen eenmanszaak voor de verkoop van de producten omwille het aansprakelijkheidsrisico. Ik wil weinig winst maken omdat ik met deze producten alledaagse mensen help. Net zoals ik dagelijks gratis open source code schrijf die duizenden mensen in de wereld gebruiken; ik help anderen en hoef daar niet per se veel aan te verdienen. Maar waarbij je software eenvoudig kan vrijwaarden van aansprakelijkheid, is dat bij het leveren en maken van hardware uitgesloten in de EU. Je bent aansprakelijk, of je wilt of niet, zodra je een product levert aan een particulier en zakelijke markt. Ik zie geen enkel voordeel in een eenmanszaak in deze situatie. Ik voldoe niet aan uren criterium dus al de extra bonussen bij de eenmanszaak gaat niet op voor mij. En als verzekeringen dan afwijzen door te weinig winsten / omzet, dan kijk ik naar het alternatief. En dat lijkt een BV te zijn. Ik heb nu een product in handen waar ik ruim 50 mensen al voor hebben ingeschreven of ze alsjeblieft de printplaat mogen kopen. Als ze deze print hebben, zal het honderden euro's energie besparen voor elk huishouden. Getest bij meerdere mensen dat het effectief werkt. Ligt nu op de werktafel te verstoffen omdat ik het niet wil verkopen zolang ik privé aansprakelijk 'kan' worden gehouden voor schade. Ook al zal iedereen zeggen dat de kans nihil is dat het ook maar ooit schade zal geven. Ik begin er niet aan vanuit privé / eenmanszaak. @Norbert Bakker Ja, ik heb ze zeker aan de telefoon gehad. Vriendelijk gesprek, maar duidelijk en helder dat ze er niet aan beginnen. En ik begrijp die keuze gezien mijn omzet en winst prognose en het risico wat eraan kleeft. En ik denk dat meerderen hier lopen die zullen denken, waar begin je aan.... TLDR Ik hoop dat iemand mijn start post wil beantwoorden. Al zijn het er slechts enkele, met elke reactie op een vraag ben ik al bijzonder dankbaar.

-

Hoi Frank. Zoals ik lees op de website van de belastingdienst, heb je voor de BV een betaalrekening nodig en (als je daar gebruik van wil maken) een aparte rekening-courant. Dus minimaal 1 rekening nodig en een 2e als je rekening-courant wilt toepassen. Ik citeer van de belastingdienst: En om dat niveau te bereiken zal ik toch eerst moeten starten met het opzetten van de B.V. Wellicht kunt u mij ook helpen om mijn start post enkele punten te kunnen beantwoorden? Ik hoop er van te kunnen leren.

-

Hoi Joost Ik maak op maat embedded systemen (hardware) en software. Vooral om de hardware vind ik het fijn als ik niet privé aansprakelijk ben. Je weet maar nooit of per ongeluk iets afbrand met alle schade van dien (overigens nog nooit gebeurd in de afgelopen 15 jaar). En ik realiseer me best dat ik het in mijn hoofd waarschijnlijk groter maak dan nodig is. Ik heb inmiddels privé aardig wat opgebouwd, ik wil dan het risico niet voelen alsof ik dat kan kwijtraken, ook al is die kans praktisch 0 gezien mijn werkwijze en ervaring. Net zoals ik de kans nihil acht dat mijn huis afbrand, heb ik toch een woonhuisverzekering, omdat ik het een prettig gevoel dan heb :-). Dus die duizenden euro's waar u het over heeft, dat is enkel en alleen om mijn gevoel gerust te stellen Overigens, kijk ik terug naar de laatste 10 jaar, dan heb ik zo vaak ideeën uit handen weggegeven omdat ik geen BV heb / het niet via mijn eenmanszaak wilde laten verlopen. Terwijl als ik er nu op terugkijk, dan had ik elk jaar zo 10k winst kunnen maken voor elk product dat ik bedenk. Want de producten die ik maak, blijven vaak jarenlang doorlopen. En daar doe ik het voornamelijk om, zodat ik vanaf hierna al mijn creaties te koop kan aanbieden. En ik verwacht dat ik dan elk jaar een verdubbeling moet halen van mijn winst.

-

Ik wil een holding + (werk) bv opzetten naast mijn huidige werk. Ik zal 2 dagen per week werken voor de holding / BV. Ik heb mijzelf er heel veel over ingelezen maar op enkele punten hoop ik dat iemand mij mee kan helpen of ik het goed begrepen heb. De hoop is ca 40k omzet voor het eerste jaar met een winst van 15k. De enige reden voor de BV is de aansprakelijkheid die ik wil verleggen van privé naar de BV. Ik ga met de onderstaande vragen ook in Juni naar een fiscalist. Maar ik hoop via hier alvast wat meer te weten te komen :-) Ondanks part time werkzaam te zijn, mag ik het DGA salaris niet lager zetten dan 48.000.-- euro i.v.m. minimale DGA salaris tenzij ik aantoonbaar onvoldoende omzet maak. Omdat ik verwacht niet meer winst dan 15k te hebben het eerste jaar, mag ik mijn salaris reduceren tot 15k. Ik mag geen dividend uitkeren of rekening courant gebruiken voor privé doeleinden of een lening voor privé doen zolang niet voldaan is aan minimum DGA salaris. Dat is prima want ik heb het niet nodig. Mijn loonstrook vanuit de holding is 15k bruto of hoger als blijkt dat de winsten hoger zijn. Bij de oprichting neem ik 100% aandelen in de holding. De holding heeft vervolgens 100% aandelen in de werk BV. De werk BV heeft geen personen in dienst (voor komende jaren in ieder geval). Daarom ook geen salarisadministratie nodig voor de werk BV. De holding heeft mij, als DGA, in dienst en voert daarom een salarisadministratie voor 1 persoon. De werk BV stuurt facturen naar klanten voor werkzaamheden/diensten/materialen en maakt hiermee omzet. De werk BV moet een aansprakelijkheidsverzekering hebben om onbehoorlijk bestuur uit te sluiten De winst die de werk BV maakt wordt elk kwartaal belast met VPB Vennootschap belasting. Wat over blijft van de winst mag, als dividend, over gemaakt worden aan de holding. Door de deelnemingsvrijstelling mag de werk BV deze dividend zonder kosten (belasting) over maken naar de holding. De werk BV ontvangt iedere (maand/kwartaal/jaar?) een factuur van de holding voor betalen van het management fee. De hoogte van de management fee is minimaal het DGA salaris, anders zou de holding geen salaris kunnen betalen. de werk BV koopt spullen in wat het nodig heeft en houdt hiervoor voldoende op zijn betaalrekening voor vrij. Indien de werk BV tijdelijk geld nodig heeft voor de inkoop van materialen, dan mag dat privé voorgeschoten worden via de courant rekening mits dit lager blijft dan 17.500.-- euro. Boven 17.500.-- euro wordt het een zakelijke lening. De management fee is een vooraf afgesproken bedrag die niet zomaar kan veranderen zonder naar de notaris te gaan. De BV moet zijn eigen bankrekening hebben en mag niet dezelfde bankrekening hebben als de holding. De BV moet ook zijn eigen rekening courant hebben en mag niet dezelfde bankrekening zijn als de betaalrekening van de BV. Dit geld ook voor de holding. De administratie van de holding en de werk BV zijn volledig gescheiden. Omdat ik een online boekhoudprogramma wil gebruiken, zal ik daarom 2 pakketten moeten afsluiten; 1 voor de holding, 1 voor de BV. Globale kosten per jaar voor deze structuur: 450 euro, 4x zakelijke bankrekening ( 2 voor de BV en 2 voor de holding) 150 euro, 1x aansprakelijkheidsverzekering voor de werk-BV (volgens mij niet nodig voor de holding). 700 euro, 2x abonnement voor online boekhoudprogramma (1 voor de holding, 1 voor de werk-bv) via Moneybird of Jortt 350 euro, 1x salarisadministratie voor de holding zodat de DGA een loonstrook krijgt (via Employes.nl ) ----------+ 1650 euro per jaar aan kosten.

-

BV starten zonder DGA salaris, hoe duurzaam is dat?

MarioDenOever reageerde op MarioDenOever's vraag in Arbeidsrecht

@RubenT In mijn hoofd denk ik dan aan 't afbranden van een huis/werkplaats. Irreële kans, maar ik wil van 't _eventuele_ aansprakelijkheid gevoel af. Maak overigens al jarenlang gelijkwaardige producten en er is nog nooit iets mis gegaan. @Norbert Bakker Deze hobby producten verschilt qua branche. Maar op maritieme sector (zee vaart) haakten velen al af omdat het niet in hun protfolio past. Maar ook branche consument en b2b zit erbij (bv het 'smart' maken van warmtepompen). Eigenlijk zijn het hele kleine veilige apparaatjes. In software breng ik vaak open source systemen uit en die kunnen dan zo door anderen opgepakt worden. In hardware merk ik dat mensen tegen een specialistische muur aan lopen om het zelf te vervaardigen. En voor mij is het een druk op de knop... @Joost Rietveld Hier heb je een héél goed punt. Maar wat gebeurd er dan als ik stop. De inkomsten blijven doorlopen zonder dat ik iets doe. Dus stel in 2022 plaats ik al mijn (bestaande) tekeningen erop / gaan in de verkoop. Dan hoef ik 2023 en verder niets ervoor te doen, ik krijg mijn 'share' van de toeleverancier. -

BV starten zonder DGA salaris, hoe duurzaam is dat?

MarioDenOever plaatste een vraag in Arbeidsrecht

Ik hoef geen salaris of dividend uit de BV. Nu niet en komende 10 a 20 jaar niet. De BV is puur en alleen om eventuele (zeer kleine kans op) privé aansprakelijkheid af te wenden. Het kan niet via een aansprakelijkheidsverzekering afgedekt worden vanwege de branche, dus daarom is eenmanszaak geen optie. Denk aan omzet van 40k het eerste jaar met geschatte winst van 15k. En elk jaar zal het toenemen omdat ik steeds meer producten zal tekenen. Deze producten kunnen zonder mijn tijd en aandacht daarna verkocht worden en blijven worden. Het tekenen deed en doe ik altijd al in mijn vrije tijd, heerlijk ontspannen. Ik deel deze tekeningen ook via mijn blog en youtube zodat mensen het zelf kunnen maken. Maar alsnog lukt het velen niet of ze willen het liever gewoon ergens kopen dan zelf rommelen. Tot nu toe heb ik het altijd afgehouden, maar eigenlijk vind ik het zonde nu er dagelijks zoveel aanvragen zijn, zeker omdat ik er nauwelijks iets voor hoef te doen. Ik werk 4 dagen in loondienst en daar verdien ik meer dan genoeg voor mijn levensstijl, vandaar geen salaris of dividend nodig uit deze nieuwe BV. Pas als ik werkloos wordt / met pensioen ga zou ik er wat uit willen trekken. Ik ben best (behoorlijk) thuis in het zelf doen van boekhouding dus ik hoef daarom niemand daarvoor in te huren.