Alles dat geplaatst werd door Jaapie85

-

Aftrek van btw voor een fiets van de zaak met incidenteel privégebruik

Ik zie nu net dat de 7% bijtelling is gerekend over de consumenten adviesprijs van de fiets incl. BTW, deze prijs is op te zoeken in een tabel (bijtellingfietsvandezaak.nl). Deze prijs ligt momenteel zo'n €1400,- hoger dan waar de fiets op dit moment voor verkocht wordt. De aftrekbare kosten zijn wel de daadwerkelijk gemaakte kosten. Hebben ze slim bekeken die gasten van de belastingdienst. Ik zie het privegebruik wel door de vingers de bijtelling over de consumentenadviesprijs compenseert dat wel weer.

-

Aftrek van btw voor een fiets van de zaak met incidenteel privégebruik

Dat is de link die ik op had genomen in mijn bericht. In mijn geval gaat het om ZZP. Hier staat inderdaad dat je de BTW aftrek voor privé/zakelijk gebruik moet scheiden. Maar is de verwachting nu dat iemand voor de scheiding werk/prive een kilometeradministratie gaat bijhouden voor de fiets (waar al verplicht bijtelling voor betaald wordt). Dat gaat toch helemaal niemand doen en dus is die scheiding ook zinloos want het is niet aantoonbaar zonder km registratie?

- Aftrek van btw voor een fiets van de zaak met incidenteel privégebruik

-

Aftrek van btw voor een fiets van de zaak met incidenteel privégebruik

Goede link, daar staat het wat duidelijker uitgelegd dan wat ik had gevonden.Bedankt. Helemaal snappen doe ik het nog niet, bijtelling is vanwege het privé voordeel wat je hebt bij privé gebruik. Heb je dit niet moet je het alsnog de bijtelling betalen. Waarvoor dan? Bij een scooter of een auto betaal je alleen bijtelling wanneer je er ook privé gebruik van maakt volgens mij.

-

Aftrek van btw voor een fiets van de zaak met incidenteel privégebruik

Goedenavond iedereen, Er is mij iets niet helemaal duidelijk betreft het zakelijk gebruik van een fiets. Ik wil een fiets aanschaffen waarbij ik het voornemen heb deze niet privé te gaan gebruiken. Er wordt ook geen woon-werk verkeer op gereden. Kan ik de BTW in dit geval wel voor 100% aftrekken? En wat zou ik moeten doen in de situatie dat ik wel een keer een privé rit maak. Bij een auto van de zaak houd je een km administratie bij, maar bij de fiets is dit niet nodig dus voor die ene keer dat ik privé een rit zou maken. Een BTW correctie daarvoor toepassen lijkt mij niet zo eenvoudig.

-

Eenmanszaak betalingen vanaf privé rekening

De onduidelijkheid is er denk ik omdat e-boekhouden anders werkt dan andere pakketten. Bij ontvangst factuur maak ik een boeking/mutatie aan, met daarin het bedrag, relatie, datum, factuurnummer en omschrijving. Deze komt dan als openstaande post in de software te staan. Vervolgens maak ik dat bedrag over naar mijn privé rekening. Deze komt na synchronisatie (1 dag later) binnen in e-boekhouden als 'Niet verwerkte afschriftregel' . In de software heb je dan een icoontje om deze regel te verwerken als 'Factuurbetaling verstuurd' , hier kies ik voor en selecteer dan de eerder aangemaakte factuur. Hiermee is de openstaande post verdwenen en de betaling verwerkt. Op deze manier komt er niets in het grootboek privé-opname en stortingen te staan. En dat is waarschijnlijk ook geen probleem, maar 100% zeker weet ik dat niet vandaar de vraag.

-

Eenmanszaak betalingen vanaf privé rekening

Ja sorry zo bedoel ik het. Misschien iets duidelijker uitgelegd. Als bedrijf A mij een factuur stuurt dan voer ik deze in en normaliter verstuur ik de betaling dan ook naar bedrijf A.. De daadwerkelijke betaling koppel ik als 'factuur betaling verstuurd' in de boekhoudsoftware. In het geval dat ik deze privé betaal voer ik dezelfde handelingen uit alleen maak ik het dan naar mijn privé rekening over. Hij komt dus niet in een apart grootboek voor privé stortingen/opnames. Als dit wel zo herkenbaar moet zijn dan wordt het wel iets omslachtiger vermoed ik.

-

Btw op factuur voor Amazon Seller-abonnement

Weet je zeker dat je BTW nummer goed is geregistreerd bij Amazon? Ik heb op mijn facturen van de Amazon services 0% BTW en de melding dat de BTW verlegd is. De BTW zoals je hem nu op je facturen heb staan mag je niet als voorbelasting opvoeren. Soms lukt het me ook niet om de BTW te verleggen bij aankopen in het buitenland, in plaats van hier uren in te steken maak ik de factuur aan met 'geen BTW'.

-

Eenmanszaak betalingen vanaf privé rekening

Goedemorgen iedereen, Voor mijn eenmanszaak heb ik een aparte zakelijke rekening, maar er zijn best wel een aantal (online) aankopen/abonnementen die ik met mijn privé creditcard betaal. Dit vanwege de diverse voordelen op de kaart . Ik vind het zonde om hier nog een extra kaart voor te nemen die op mijn zakelijk rekening staat. De facturen maak ik hetzelfde aan als andere facturen, alleen de betaling doe ik dan naar mijn privé rekening. Ik vermeld wel bij de factuur dat deze privé betaald is met creditcard. Volgens mij is dit toch gewoon toegestaan of zijn er nog zaken waar ik wel rekening mee moet houden?

-

Intracommunautaire levering factuur eisen

Mijn layout is als volgt; mijn eigen bedrijfsinformatie staat rechtsboven (incl. BTW-nummer) Dat van de klant staat links daaronder ook inclusief het BTW nummer. Daaronder heb ik de producten en prijsinformatie en helemaal onder, nog wel boven de voettekst staat deze notitie: Totaal BTW 0% BTW verlegd naar: {{vat_number}} Intra-communautaire levering van goederen - BTW vrijgesteld - artikel 138 BTW Richtlijn 2006/112/EC Deze tekst is afhankelijk van de taal van de factuur. Mijn boekhouder heeft gezegd dat dit op deze manier voldoende is.

- Unieregeling (OSS) - ICP aangifte nog nodig?

-

Unieregeling (OSS) - ICP aangifte nog nodig?

Ik doe ook verkopen in het buitenland, zowel de EU als daarbuiten. Mijn webshop controleert bij de aankoop of het een bedrijf binnen de EU betreft (Controle V.I.E.S.) zoja dan wordt de belasting verlegd en staat dit ook automatisch op de factuur, betreft het een particulier dan niet. BTW tarieven voer je eenvoudig per land in. In de boekhoudsoftware hoef ik voor de ICP eigenlijk alleen maar op verzenden te klikken, deze staat aan het einde van de periode ingevuld met de klantnaam, BTW-nummer en bedrag. Ik gebruik hiervoor WooCommerce + E-Boekhouden. Volgens mij is het voor Shopify (nog) niet mogelijk om automatisch het BTW nummer te controleren, dat zou het wel eens wat lastiger kunnen maken.

- Advies gevraagd m.b.t. aanpassing BTW aangifte in E-boekhouden

-

Advies gevraagd m.b.t. aanpassing BTW aangifte in E-boekhouden

. Dit is inderdaad niet waar ik goed in ben, gelukkig gaat het al een heel stuk beter dan een jaar geleden. Dank voor de reacties in ieder geval. Volgens mij klopt bij mij nu alles weer, ik moet alleen de aangifte nog even versturen en kijken of die verschillen dan ook automatisch weggeboekt worden. Maar dat staat voor morgen.

- Advies gevraagd m.b.t. aanpassing BTW aangifte in E-boekhouden

- Advies gevraagd m.b.t. aanpassing BTW aangifte in E-boekhouden

-

Advies gevraagd m.b.t. aanpassing BTW aangifte in E-boekhouden

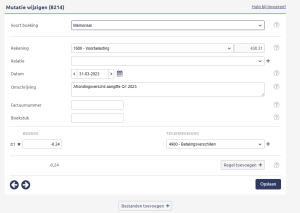

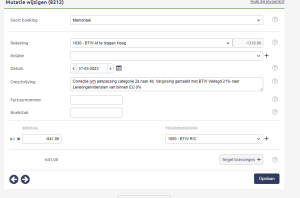

Ja die zijn individueel aangepast en zijn ook zo herkend bij de aangepaste aangifte. Bij het verwerken maakt E-Boekhouden de mutatie echter aan zonder deze correctie. Bijvoorbeeld omzetbelasting is €1000,- correctie is €641 dan staat in de verzonden aangifte bij punt 5a. €349,- , maar de automatisch aangemaakte mutatie in e-boekhouden is €1641,- en daarom denk ik de opmerking dat je deze nog handmatig moet corrigeren. Dit heb ik geprobeerd op onderstaande manier. Het gaat om een aanpassing van 2a naar 4b dus onder aan de streep is er voor de BTW geen verschil denk ik. En dit is nu de stand op 31-03-2023, die 0,24ct is een afrondverschil en die 2,25 ben ik nog niet uit. Betreft de ICP zijn er geen wijzigingen geweest van 2a naar 3b, alle wijzigingen die er waren zijn van 2a naar 4b Betreft het afrondingsverschil, hoe zorg ik dat deze op weer op 0 komt?Moet dat ook met een memoriaal en welke tegenrekening kies je dan?

-

Advies gevraagd m.b.t. aanpassing BTW aangifte in E-boekhouden

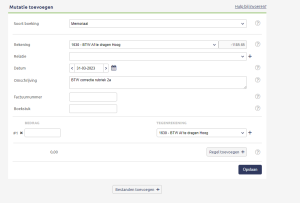

Dat corrigeren doet E-Boekhouden automatisch, bij de aangifte heb je een kolom met 'correcties uit voorgaande tijdvlakken. Hier staan die wijzigingen in die ik heb gemaakt. De exacte mutaties kun je alleen niet terugvinden, maar wel de categorie waar de mutaties in zaten. De aangifte van Q1 2022 is verkeerd verstuurd en in Q2 2022 is de aanpassing gedaan en de correctie aangifte verstuurd. De verzonden ICP aangiftes lijken goed te zijn, op die van Q1 2021 na. Hier heb ik bij 7 bedrijven geen BTW nummer opgeschreven het gaat hier om 5x €1,- en 1x €2,- voor doorberekende kosten t.b.v. de bankkosten voor de betaling. Ze staan dus wel in de aangifte, maar zonder BTW nummer. Wat verder opvalt, maar waarschijnlijk wel zo zal horen. In de BTW aangifte heb ik categorie 3a: Leveringen naar landen buiten de EU en 3b Leveringen naar of diensten in landen binnen de EU. In de ICP is 3a. Intracommunautaire leveringen en 3b. Intracommunautaire diensten. Maar dit zal wel kloppen neem ik aan want hier iets niet aan te doen. Feit is dat in mijn BTW aangifte bij 3a een ander bedrag staat want vanwege verkopen buiten de EU. Dat de ICP aangiftes correct zijn komt denk ik omdat ik de wijziging van 'BTW verlegd 21%' naar 'Leveringen/diensten van binnen EU 0%'. De verkopen die ik zelf heb gedaan heb ik wel juist ingevoerd, maar alleen de inkopen die ik heb gedaan zijn aangepast. De aangifte klopt met de cijfers behalve het feit dat de correctie niet is doorgevoerd in de boekhouding. Een verschil in te betalen of te ontvangen zit er als het goed is ook niet omdat de gecorrigeerde fouten alleen betrekking hebben mutaties met BTW verlegd. Dat klopt en is vervelend. Maar heeft 100% te maken met die BTW verlegd boekingen het is alleen onmogelijk om te achterhalen welke. Ik kreeg dit als reactie van E-boekhouden Het klopt dus schijnbaar dat een automatische correctie in de aangifte nog handmatig verwerkt moet worden in de boekhouding. Ik snap alleen niet zo goed hoe ik dit dan handmatig moet corrigeren. Wat moet ik invullen bij tegenrekening?

- Advies gevraagd m.b.t. aanpassing BTW aangifte in E-boekhouden

- Advies gevraagd m.b.t. aanpassing BTW aangifte in E-boekhouden

-

Advies gevraagd m.b.t. aanpassing BTW aangifte in E-boekhouden

Ik ben nu alle verstuurde aangiftes aan het nalopen en kom hier wel wat verschillen in tegen. Q4 2021 - Verstuurde aangifte gelijk aan automatisch aangemaakte mutaties Q1 2022 - Verstuurde aangifte gelijk aan automatisch aangemaakte mutaties Q2 2022 - Verschil verstuurde aangifte met automatisch aangemaakte boeking + € 113 (correctie 2a) Q3 2022 - Verstuurde aangifte gelijk aan automatisch aangemaakte mutaties Q4 2022 - Verschil verstuurde aangifte met automatisch aangemaakte boeking - €234 (correctie 2a) De correcties die ik heb gemaakt zijn zichtbaar in de BTW aangifte, maar in de mutaties lijken deze niet doorgevoerd te zijn. Hier staat namelijk het bedrag zonder de correctie. Deze twee bedragen bij elkaar opgeteld komen neer op €121,- dat zit heel dicht bij het verschil van €119,75 dat ik heb. Zou dit een logische verklaring kunnen zijn?

-

Webwinkel fees (Stripe) verwerken in boekhoudprogramma (e-boekhouden)

Mijn webshop maakt voor elke order automatisch een factuur aan en synct deze met E-Boekhouden. Voor Etsy maak ik zelf één per kwartaal een verzamelfactuur aan van alle verkopen. Soms zitten er bedrijven tussen hier maak ik apart een factuur van. Het is een hoop werk, maar ik weet geen beter alternatief. Ze zouden een voorbeeld moeten nemen aan Bol.com, even losgezien van de extreem hoge fees en gratis transport hebben werkt de facturatie wel goed. (op het BTW foutje van eind vorig jaar na) Shopify heb ik zelf niet, maar ik zie wel dat je via E-boekhouden een koppeling kan leggen met Shopify. Misschien maakt dit het al een stuk makkelijker voor je. Maar je hebt in ieder geval een factuur nodig om je betaling tegen weg te kunnen boeken.

-

Webwinkel fees (Stripe) verwerken in boekhoudprogramma (e-boekhouden)

Als het goed is heb je een factuur in e-boekhouden met het bedrag van €69,95 een ontvangen betaling boek je weg op die openstaande factuur in jouw geval zal je dan met een verschil blijven zitten. Bij PayPal en Mollie (iDEAL) heb ik denk ik iets vergelijkbaars, ik maak mijn facturen aan op een 'tussenrekening PayPal of Mollie' (dit gaat overigens automatisch). Vanuit PayPal download ik eens per kwartaal de activiteiten sheet en deze import ik in E-Boekhouden. Alle facturen worden dan verwerkt en het verschil zijn kosten, deze staan in diezelfde sheet. Hier maak ik eens per jaar een uitgave boeking van op diezelfde tussenrekening (geen BTW). Voor Mollie is het ongeveer hetzelfde, zij leveren ook een export aan MT.940 en de kosten bij mollie zijn dan wel weer met BTW belast. Het bedrag wat op de bank binnenkomt van PayPal of Mollie boek ik altijd via een tussenrekening weg met de optie geen BTW, deze staat immers al in de factuur. Ik ben ook geen expert, maar dit is hoe ik het doe.

-

Advies gevraagd m.b.t. aanpassing BTW aangifte in E-boekhouden

Halverwege 2022 kwam ik erachter dat BTW Verlegd 21% voor categorie 2a is en Goederen naar binnen de EU 0% categorie 3b. Omdat ik dacht dat het beide 0% was dacht ik dat het geen verschil maakte heb ik het overal aangepast. Dus nadat de aangifte gedaan was. Je hebt in E-boekhouden bij de aangifte een kolom met voorgaande tijdvakken, hierin zie je wel een aantal correcties. Ik ga ervan uit dat die (deels) te maken hebben met het aanpassen van de categorie.

-

Advies gevraagd m.b.t. aanpassing BTW aangifte in E-boekhouden

Waar het denk ik mee te maken heeft is een aanpassing die ik gedaan heb in een aantal oude mutaties. Ik had deze aangemaakt met 'BTW Verlegd 21%' deze heb ik later aangepast naar 'Goederen naar binnen de EU 0%' omdat ik erachter kwam dat de eerste methode niet juist was. Als ik het me goed kan herinneren is hierna het verschil ontstaan. Wat nu alleen vervelend is, ik heb niet opgeschreven welke mutaties ik heb aangepast en het is ook niet mogelijk om dit te achterhalen bij E-boekhouden.