3dprinter

Senior-

Aantal berichten

39 -

Registratiedatum

-

Laatst bezocht

3dprinter's trofeeën

-

[Artikel] Belastingdienst keurt bijna helft zzp-contracten af

3dprinter reageerde op Perry76's topic in Nieuws en artikelen

Tros Radar had een item over de wet DBA gister: http://www.npo.nl/radar/19-09-2016/AT_2061404 (tweede helft, even het stuk over kunstgras skippen) -

"betaalhistorie" net zo geldig als factuur voor BTW aftrek?

3dprinter reageerde op 3dprinter's vraag in Fiscale zaken

Mooi, dan hou ik het bij een particulier abonnementje. Scheelt toch weer elke maand 21% aan kosten (particulier is inclusief, zakelijk exclusief BTW). Dankjulliewel. -

"betaalhistorie" net zo geldig als factuur voor BTW aftrek?

3dprinter reageerde op 3dprinter's vraag in Fiscale zaken

Roel: dankjewel, die regels kende ik nog niet. Het zijn allemaal automatische incasso's, dus dan valt het gewoon daar onder als niet onder de facturen voor onder de 100 euro. Zou willen dat ik dat eerder had geweten want ik heb net een paar dagen lang facturen van weinig euros bij elkaar zitten zoeken om in het boekhoudpakket in te voeren, waaronder een hoop automatische incasso's. Highio: ik heb ook nog een vaste internet aansluiting thuis, die ik als prive beschouw en dus uit prive betaal. Verder geen telefoonaansluiting. Robinmobile is telefoon en internet in 1 pakketje. Ik werk vanuit huis en op lokatie. Voor het werk heb ik altijd internet nodig. Ik doe elk jaar een correctie van 50% prive gebruik op het Robinmobile (voorheen had ik Vodafone) gebruik. Ik heb een eenmanszaak. -

"betaalhistorie" net zo geldig als factuur voor BTW aftrek?

3dprinter reageerde op 3dprinter's vraag in Fiscale zaken

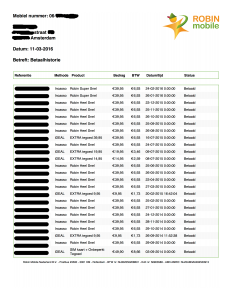

Daar voldoet het niet geheel aan, bv er ontbreekt het BTW tarief en een uniek volgnummer (behalve dat de referenties allemaal uniek zijn). Ik heb even een copie bijgevoegd. De BTW heb ik reeds afgetrokken, maar dat had ik misschien beter niet kunnen doen (of dit even wat eerder moeten uitzoeken eigenlijk). -

"betaalhistorie" net zo geldig als factuur voor BTW aftrek?

3dprinter plaatste een vraag in Fiscale zaken

Ik heb sinds vorig jaar een mobiel abonnement bij Robinmobile. Erg tevreden over, echter ik heb het als particulier genomen omdat dat iets goedkoper is en omdat ik dacht, wat maakt het uit, zo lang ik maar een BTW specificatie krijg. Nu kom ik er vrij laat achter dat ze geen facturen verstrekken maar een "betaalhistorie" overzicht waarop wel steeds de BTW staat vermeld, als mede: "Betaalhistorie" Datum Mijn NAW referentie per betaling bedrag, BTW Robinmobile's NAW, BTW nr, KvK, bankrekening. Kan dit door de beugel voor de BTW aftrek, zelfs als Robinmobile het geen factuur noemt? -

De juiste rechtsvorm kiezen

3dprinter reageerde op Impulz's vraag in Ondernemingsplan en businessplanning

De verhuurder denkt dat hij zijn recht op BTW aftrek verliest als hij geen BTW rekent voor verhuur aan een particulier. Als ik de website van de BD erop na sla dan lijkt het erop dat hij zelfs geen BTW _mag_ rekenen wanneer de huurder de ruimte niet voor minstens 90% gebruikt voor omzet waarover hij BTW moet betalen: http://www.belastingdienst.nl/wps/wcm/connect/bldcontentnl/belastingdienst/zakelijk/btw/onroerende_zaken/verhuur_onroerende_zaak/belaste_verhuur/voorwaarde_belaste_verhuur/ Goed, stel dat we elke maand een paar betaalde klussen doen als vereniging, en elke maand een plek/brug verhuren. Dan zijn we ondernemer voor de OB en dan lijkt het me dat we hier BTW over moeten afdragen, en dan kunnen we de BTW over gemaakte kosten inclusief de huur wel terugvragen, toch? Hier ook nog wat info die me aan het twijfelen zet: http://www.verenigingen.nl/btw-afdragen-ja-of-nee--3812666.html Dat laatste is van toepassing lijkt mij? Duurzaam een clubgebouw exploiteren. -

De juiste rechtsvorm kiezen

3dprinter reageerde op Impulz's vraag in Ondernemingsplan en businessplanning

Dit is een wat ouder topic, maar kwam het toevallig net tegen omdat ik in precies dezelfde situatie zit. Ik wil met 2 mensen waar ik al 5 jaar mee sleutel een loods huren waarvan de eigenaar deze alleen met BTW wil verhuren. Hij wil best aan particulieren verhuren maar ook dan met BTW belast, anders verliest hij het recht om dit op een later tijdstip te doen bij een andere huurder (volgens hem). Inclusief BTW is de huur te hoog voor ons. Ik heb zelf een eenmanszaak (zit in de IT en 3D printen) maar ik kan geen hele loods verantwoorden. Ik werk nu doorgaans thuis. Wij hebben nu het idee om een vereniging te beginnen ten behoeve van het bevorderen van het restaureren en rijdend houden van klassieke auto's. We zullen af en toe een betaalde klus doen voor een niet-lid, waar we dan BTW over moeten rekenen. Oftewel met BTW belaste activiteiten. We willen dan gereedschap en andere zaken kunnen aanschaffen op rekening van de vereniging, en eventueel de voertuigen ook op naam van de vereniging zetten. De BTW die we betalen voor de huur, kunnen we die dan aftrekken? Dat zijn immers onkosten gemaakt voor het uitoefenen van het doel van de vereniging. Of zie ik dat verkeerd? -

resultaatgenieter versus werknemer

3dprinter reageerde op 3dprinter's vraag in Fiscale zaken

Waarom niet splitsen? Ik kan beide aanvinken in de aangifte. Ik zie het 3D werk als winst en het IT werk als resultaat uit overige werkzaamheden. Of moet ik dan alles als ROW aanmerken? Je kunt toch ook deeltijd ondernemer zijn en tegelijkertijd in loondienst zijn? En ik had dat niet zelf verzonnen trouwens. Eerder in dit draadje: En wat betreft de huur aftrekken, ik baseer dat hierop: http://www.belastingdienst.nl/rekenhulpen/werkruimte/ Ik heb duidelijk hulp nodig en ik krijg het idee dat ik hier iedereen aan het irriteren ben met mijn blijkbaar domme vragen. Ik hoor graag of iemand een adviseur weet in Amsterdam. -

resultaatgenieter versus werknemer

3dprinter reageerde op 3dprinter's vraag in Fiscale zaken

Zou ik graag willen doen, alleen weet ik niet waar ik heen kan. De meesten hebben geen ervaring met buitenlandse opdrachtgevers en aan de reakties hier te merken is het gewoon heel erg lastig en zie ik niet echt in waarom als experts hier er niet uit komen ik beter advies ga krijgen van iemand offline. Ik had toch zo het idee dat hier een heleboel brainpower zit. Bovendien kan het ook weer anderen helpen. Daar is een forum toch ook voor. Maar ik sta open voor tips (Amsterdam). Geld eraan uit geven geen probleem. Alleen wie? -

resultaatgenieter versus werknemer

3dprinter reageerde op 3dprinter's vraag in Fiscale zaken

Goed, ik heb besloten 2011-2014 even te laten voor wat het is en me voor 2015 dan maar als resultaatgenieter aan te merken in de aangifte voor mijn IT inkomen. Dan het volgende probleem. Ik maak kosten voor zowel het IT werk als voor de 3D business. Sommige kosten zijn op beide van toepassing, zoals de afschrijving voor mijn laptop, mijn internet verbinding, en mijn VPS waar ik bestanden en mijn website op host, en de huur voor mijn woning die ik voor 30% gebruik als kantoor en als werkruimte met de 3D printer en scanner. Het lijkt mij de bedoeling dat ik de kosten wel opsplits in de aangifte, omdat er een W&V rekening is voor de WUO en omdat er een kosten zijn die bij ROW horen. Hoe om te gaan met kosten die op beide betrekking hebben? Waar vul ik die nou bij in? Het resultaat is hetzelfde lijkt mij, want het is 1 grote optel/aftrek som. Ik zal dan aanvinken dat ik niet aan het urencriterium voldoe, want ik besteed meer uur aan het IT werk dan aan het 3D werk op dit moment. Ik mag uren voor ROW niet bij uren voor WUO optellen neem ik aan? -

resultaatgenieter versus werknemer

3dprinter reageerde op 3dprinter's vraag in Fiscale zaken

Ik lees hier wel wat heftige zaken: http://ambitions.nu/2015/03/13/schijnzelfstandigheid-wanneer-loop-jij-risico-als-zzper/ "Als schijnzelfstandige loop je het risico op een fikse boete die kan oplopen tot honderd procent van het te vorderen bedrag. De boete wordt namelijk gebaseerd op het verschil tussen de gemaakte omzet van de ondernemer en iemand die datzelfde bedrag in loondienst zou verdienen. Wanneer een eerdere aangifte wordt gecorrigeerd, kun je er als ZZP’er vanuit gaan dat jij alsnog de belastingen moet afdragen die jij ook in loondienst had moeten betalen. En eventuele fiscale voordelen, waarvan jij eerder had geprofiteerd, worden teruggevorderd. De Belastingdienst is daarnaast bevoegd om, naast de eerder genoemde naheffingsaanslag, een boete op te leggen wegens het doen van een incorrecte aangifte. Zoals hierboven aangegeven kan dit bedrag uitkomen op een maximum van honderd procent van de correctie." Stel dat ik bij elkaar €15.000 aan correcties moet betalen als wordt gevonden dat ik een werknemer ben. Dan komt daar dus nog eens €15.000 bovenop? Ik lees ook: http://www.belastingdienst.nl/wps/wcm/connect/bldcontentnl/belastingdienst/prive/werk_en_inkomen/werken/niet_in_loondienst_werken/resultaat_uit_overig_werk/voorbeelden_row/ -

resultaatgenieter versus werknemer

3dprinter reageerde op 3dprinter's vraag in Fiscale zaken

Zelfs voor een buitenlandse opdrachtgever kunnen ze dit vinden dus? Waarbij de overeenkomst ten alle tijde opgezegd kan worden, zonder enige bescherming. En waarbij ik aansprakelijk gesteld kan worden als er fouten worden gemaakt. Heeft iemand hier daar ervaring mee? En wat zouden dan de gevolgen zijn? Dat ik alsnog een berg premies mag gaan betalen? En dan kan ik volgens mij mijn kosten niet meer aftrekken. Dat zou toch een aftrek van 7000-8000 op jaarbasis plus wat investeringen schelen. En waarom doe ik dan nog uberhaupt moeite een boekhouding bij te houden, want als verkapte werknemer hoeft dat ook niet neem ik aan. Dan kom ik weer terug op de eerste vraag die ik stelde in deze posting: wat moet ik doen om dan als resultaatgenieter gezien te worden mocht het ondernemerschap er niet in zitten? Daar moeten toch ervaringsdeskundigen in te vinden zijn. Ik besteed nu zo'n 10-20u in de week aan CAD tekenen en 3D printen/scannen. Ik kan het IT werk wat terug gaan proberen te schuiven om meer aan het 3D werk toe te komen, mezelf te gaan promoten enzo. En wat is er mis met de wens om minder tijd aan de computer te besteden in de IT sfeer? Ik wil simpelweg meer "met m'n handen werken" en mooie (fysieke) dingen maken, en daar wat mee verdienen. Ja daar komt ook de computer bij kijken. Maar 10 uur per dag code kloppen is wat anders dan 10 uur per dag ontwerpen, tekenen, printen, afwerken, etc. -

resultaatgenieter versus werknemer

3dprinter reageerde op 3dprinter's vraag in Fiscale zaken

Beste allemaal, wederom bedankt voor de antwoorden. ik wil nog even wat zaken opmerken. Ik zei eerder dat ik weinig kosten had, maar nu ik mijn boekhouding een beetje op orde heb voor dit jaar kom ik toch op een slordige 8000 aan kosten, waarmee ik op zo'n 10% van mijn omzet kom. Hier heb ik de huur bij gerekend voor mijn woning van waaruit ik werk (ik heb meer dan 10% van de woning in gebruik als kantoor + nog een werkkamer voor het 3D printen). Hier zitten ook wat investeringen in zoals een laptop en een 3D printer en scanner. Natuurlijk zou het beter zijn meer klanten te werven, en dit is ook mogelijk. Echter ik heb aan de 90%+ IT klant de afgelopen jaren meer dan 1000 declarabele uren (1200 dit jaar) dus ik hou gewoon niet genoeg tijd en energie over om daar nog een bij te hebben of willen. Zo lang deze me werk blijft schuiven, blijf ik het aanpakken en verdien ik leuk. Meer van dat soort werk wil ik eigenlijk ook niet doen. Ik besteed al genoeg tijd met zitten voor de computer. In het 3D gebeuren heb ik wel klanten erbij, maar dat gaat tot nu toe om kleine bedragen van hooguit €100 per opdracht. Ik heb nu met een beetje geluk een paar opdrachten per maand. Ik wil daar wel graag in groeien, en zoals ik het nu zie financieer ik het 3D gebeuren met het IT werk, en daarom hoop ik ook de ondernemersaftrekken te behouden. Is dit een plan: gewoon als ondernemer IB blijven doen, een potje apart houden voor mocht ik eventueel resultaatgenieter (of werknemer, wat ik toch echt hoop van niet) worden gevonden door een inspecteur, zodat ik de aftrekken dan terug kan betalen? Of krijg ik dan ook nog boetes? Wat ik eigenlijk het liefste zou willen is minder IT werk en meer 3D werk, maar ik zit nu gewoon nog in een fase waarin ik het laatste vooral aan het leren ben. -

resultaatgenieter versus werknemer

3dprinter reageerde op 3dprinter's vraag in Fiscale zaken

Goedendag. Ik ben IT-er. Ik heb al een aantal jaren 1 opdrachtgever waar meer dan 90% van mijn inkomen vandaan komt. Deze opdrachtgever bevindt zich in het buitenland (wel EU), maar heeft geen kantoor in NL. Ik werk thuis of waar ik dan ook ben, via het internet. Ik schrijf ze elke maand (voor zover ik gewerkt heb voor ze in die maand) een factuur voor de gemaakte uren. Ik maak wat kosten, maar niet gigantisch veel. Ik bereken sommige van die kosten aan ze door, maar niet alles (zoals de huur van mijn woning). Ik doe BTW aangifte en ik sta ingeschreven bij de KvK. Ik heb nog wat andere activiteiten bij andere klanten maar die zijn bij elkaar niet meer dan 10% van mijn jaaromzet, en in sommige jaren niet meer dan 5% of zelfs nul. Ik doe aangifte als ondernemer omdat mij dat gevraagd wordt al vanaf het moment dat ik mezelf inschreef bij de KvK. Ik maak meer dan 1225 uren dus ik maak automatisch aanspraak op de zelfstandigenaftrek, al die jaren. De kosten voor de andere activiteiten (3D printen/scannen) zijn groter, maar de omzet dus vele malen kleiner. De laatste tijd begin ik me steeds meer af te vragen of de BD mij überhaupt gaat zien als ondernemer omdat ik al zo lang vooral van 1 opdrachtgever (en ook de enige in die activiteit) afhankelijk ben. Ik zou me kunnen voorstellen dat ze het als verkapt dienstverband willen zien. Maar hoe zit het eigenlijk met het stempel "resultaatgenieter", wat tussen ondernemer en werknemer in zit. Wanneer ben je een resultaatgenieter en wanneer een verkapte werknemer. Ik kom er niet uit als ik de website van de BD erop na sla. En hoe zit het met een buitenlandse opdrachtgever. Ben je dan sneller een resultaatgenieter of niet? Iemand hier ervaring met een soortgelijke situatie? Ik heb een VAR-WUO, maar dat zegt volgens mij niets over wat de inspecteur er van gaat vinden op het moment van een eventuele controle. Het liefst zou ik gewoon zekerheid willen hebben. Mocht het ondernemerschap er niet in zitten, dan is resultaatgenieter volgens mij nog redelijk gunstig omdat ik dan nog steeds mijn kosten kan aftrekken. -

toch NIET!: niet-zelfstandige werkruimte huurwoning op te voeren als kosten

3dprinter reageerde op GastonS's vraag in Fiscale zaken

Waar baseer je dit op? Als ik naar http://www.belastingdienst.nl/rekenhulpen/werkruimte/ en die invul, krijg ik: "U hebt recht op kostenaftrek"