-

Belastingrente bij vpb

goldstriker plaatste een vraag in Fiscale zaken

Over 2024 moet ik nog aangifte vennootschapsbelasting (vpb) doen. Het is mij niet helemaal duidelijk wanneer precies de belastingrente om de hoek komt kijken. Op basis van voorlopige aanslagen is voor zowel mijn holding als de werkmaatschappij al een hoop vennootschapsbelasting betaald. En er is uitstel gevraagd voor beide voor het doen van aangifte. Maar als ik het goed begrijp, dan voorkomt uitstel alleen boetes en niet de eventuele belastingrente. Ik verwacht dat de werkmaatschappij meer vennootschapsbelasting heeft afgedragen dan verschuldigd zal zijn. Betekent dit dat voor de werkmaatschappij sowieso geen belastingrente verschuldigd zal zijn, ook als de aangifte pas na 1 juni gedaan is en de aanslag van de Belastingdienst pas na 1 juli binnen is? Voor mijn holding is dat denk ik anders: ik denk dat ik daar wat extra moet betalen. Betekent dit dat ik belastingrente moet gaan betalen, indien de aangifte op of na 1 juni gedaan is en de aanslag van de Belastingdienst op of na 1 juli binnen is? De berekening van de rente is mij ook niet helemaal helder. Het percentage belastingrente over vennootschapsbelasting is als ik het goed heb 9%. Dit is neem ik aan per jaar, dus als er bijvoorbeeld 2 maanden rente in rekening wordt gebracht, dan is dat effectief 9/12 * 2 = 1,5%. En dat dan over het bedrag dat nog verschuldigd is, maar niet over wat al is betaald via de voorlopige aanslag? -

Emigratie naar Spanje en in Nederland telewerken

4Harry reageerde op 4Harry's vraag in Internationaal ondernemen

Vanuit Spanje geredeneerd is dit inderdaad zo. De Spaanse regel voor het bepalen van fiscaal inwonerschap is simpelweg 183 dagen of meer in Spanje werken. Vanuit Nederland bekeken is dit niet zo. Nederland heeft complexe regels waarbij het totaalplaatje wordt bekeken. Ik heb te maken met een ministerie en de brokers die daar tussen zitten en hun spel- en gunregels. Er spelen ook psychologische factoren een rol. Ze doen liever zaken met een NL bedrijf. Ik zou in Spanje voor een SL gaan (Spaanse versie van een BV). Een Holding met een werkmaatschappij in NL is waar ik aan denk. Die van het conservatoir beslag kende ik nog niet. -

Emigratie naar Spanje en in Nederland telewerken

4Harry plaatste een vraag in Internationaal ondernemen

¡Buenos dias!, In het verleden heb ik 6 jaar in Spanje gewoond en gewerkt. Lang verhaal kort werk ik nu al jaren in Nederland. Ik ben ZZP-er, heb een eenmanszaak, en doe projecten voor de Nederlandse overheid. Mijn vriendin is Spaans, we hebben samen een huis in de buurt van Madrid en ik wil terug naar Spanje. Plan is mijn huis in Nederland te verkopen en te emigreren. Ik werk op dit moment aan twee grote projecten en dat wil ik eigenlijk afmaken (2-3 jaar). Nu kan ik technisch gezien makkelijk vanuit Spanje telewerken, maar de techniek is hier niet de uitdaging. Ik heb informatie ingewonnen bij de KVK en met fiscale experts in Nederland gesproken. Op dit moment win ik ook informatie in bij experts in Spanje zelf. Het is vooralsnog niet duidelijk hoe ik een en ander kan regelen. Ik wil benadrukken dat ik niet op zoek ben naar fiscaal voordeel, dat zou eerder een bonus zijn. Ik wil de dingen goed regelen om problemen te voorkomen. Ik schrijf mij uit in Nederland en ik registreer mij in Spanje. Fiscaal gezien woon ik in Spanje, volgens de experts kan ik dit hard maken naar beide landen toe. Voor de dagen dat ik fysiek in Nederland ben voor werk betaal ik belasting in Nederland. Dit zijn een beperkt aantal dagen per jaar. De eenmanszaak kan niet langer blijven bestaan volgens de KVK. Ik zou een eenmanszaak kunnen beginnen in Spanje maar ik ben niet zeker dat dit gaat vliegen met de Nederlandse opdrachtgevers en de brokers die er tussen zitten. Een andere gedachte is de eenmanszaak omzetten in een BV in Nederland met een postadres in NL. Ik ga dan in dienst bij deze werkmaatschappij en voor de opdrachtgever/brokers is dit OK. Misschien zou ik een holding in Spanje kunnen oprichten die eigenaar is van de werkmaatschappij? Ik verwacht dat ik ook wat werk doe vanuit Spanje in andere landen en in Spanje zelf. Ik ben benieuwd of iemand hier ervaring mee heeft. Feedback/advies is van harte welkom. Met vriendelijke groet, Harry -

Welkom op Higherlevel. Verwacht je meer dan een ton winst per jaar? Zie je grote overeenkomsten/risico's? Wil je investeerders aantrekken? Wil je personeel in dienst gaan nemen? Allemaal voorbeelden van redenen om een bv-structuur te overwegen (niet om altijd ook te doen). Als dat allemaal nee is, dan is een eenmanszaak wellicht wel zo simpel en voordelig. Of misschien is het zelfs te klein voor een eenmanszaak, en zijn het overige inkomsten. Hoe zie je de toekomst en wat mag het kosten? Het intellectueel eigendom in de holding en de risicovolle exploitatie in een werkmaatschappij, als dat allemaal tenminste de moeite en de kosten waard is. Als dit allemaal niet gaat vliegen en je hebt net alles ondergebracht in een holding, dan is het ook niet meer jouw persoonlijk eigendom. Het kan dan wat kunst en vliegwerk vergen om het weer terug te krijgen. Kortom, weet waar je aan begint en schakel een fiscalist in als je dit echt goed wilt optuigen. De holding kan al het werk uitbesteden aan de werkmaatschappij, zodat daar de activiteiten en het risico komen te liggen. Misschien kun je eerst aangeven hoe groot je denkt dat dit gaat worden en hoe ingewikkeld je het wilt maken. Is het intellectueel eigendom überhaupt op waarde te schatten?

-

Goedenavond, Higher Levelers! Van dit forum heb ik al veel mogen leren door te lezen, maar bij deze post ik ook graag mijn eerste vragen. De afgelopen maanden is een data science en programmeer hobbyproject uitgegroeid tot iets waarmee ik geld wil gaan verdienen. Dit wil ik doen door het als een app te verkopen via de Android en Apple app stores. Momenteel is er nog geen euro aan verdiend en zitten er alleen eigen uren in de software die ik heb geschreven (en rond de 150 euro aan gemaakte kosten). De backend is zover af dat ik heb kunnen valideren dat het technisch mogelijk is om het data product te bouwen. Ook heb ik een website met een demo die bijna live gaat om het idee te kunnen testen op publiek (idealiter was ik hiermee begonnen, maar dat is een ander verhaal). Ik wil het bedrijf voorlopig ‘bootstrappen’ en in mijn eentje runnen. VC houd ik wel graag als een optie open. De afgelopen weken heb ik mij ingelezen in rechtsvormen en intellectueel eigendom. Hoe meer ik hier over lees, hoe meer vragen hieruit voortvloeien. En deze vragen houden mij tegen om ‘gewoon te beginnen’. Daarom vraag ik graag jullie hulp voor de volgende vragen: 1) In hoeverre is het aan te raden om nu mijn product verder te ontwikkelen vanuit een BV (holding - WM structuur)? 2) Klopt het dat het de beste structuur is om de auteursrechten en de code in de holding te hebben en deze dan via een licentie aan de werkmaatschappij aan te bieden, zodat deze de sales kan doen in de app stores? Op die manier ben ik mijn code niet kwijt bij eventueel faillissement van de werkmaatschappij. 3)Als ik het product en website verder wil ontwikkelen en het staat in de holding, moet ik deze programmeeractiviteiten dan ook doen in de holding? Dit zou betekenen dat ik elke dag een paar keer van pet moet wisselen: holdingpet als ik programmeer en werkmaatschappijpet als ik de sales en marketing doe. Dit voelt gek. In hoeverre is dit wel de bedoeling? 4) Het auteursrecht van de code is nu van mij, omdat ik het zelf geschreven heb. Hoe krijg ik dit in een BV (of eenmanszaak)? 5) Door deze vragen, de administratie en kosten die erbij komen kijken, begin ik mij af te vragen of het niet gewoon makkelijker is om vanuit een eenmanszaak deze digitale producten te ontwikkelen en te verkopen. Zijn er redenen om sowieso WEL of NIET voor een BV of eenmanszaak te kiezen in mijn casus? Zo las ik ergens dat software eenmanszaak omzetten naar BV veel gedoe met zich meebrengt dat voorkomen had kunnen worden als je gelijk met BV begint. 6) Zie ik nog iets over het hoofd waar ik spijt van krijg als ik het nu niet goed regel (juridisch, fiscaal, etc)? Ik hoop dat jullie mij weer een stukje op weg kunnen helpen! Bij voorbaat dank en met vriendelijke groet, Data_Python

-

Bureaucratie Emigratie BV Brazilië

yvhubr reageerde op JaapStam's vraag in Fiscale zaken

Ik zit in een vergelijkbare situatie als Jaap. Mijn vrouw is Braziliaans, wij waren in Brazilië voor 2 maanden familiebezoek toen ze er achter kwam dat ze zwanger was. Besloten om alvast wat eerste testen te doen om te kijken of alles goed was. Daar bleek een complicatie in de zwangerschap, die intensieve zorg behoefde. In december bleek dat we de bevalling ook daadwerkelijk hier moeten gaan doen. We willen/moeten nu dus een tijd blijven, om hier de gezondheid van moeder en dochter te waarborgen, en de eerste periode van het ouderschap te voltooien. We hadden ons huis in Nederland nog, waar we gewoon nog ingeschreven stonden, waardoor we niet uitgeschreven hoefden te worden (ookal was dat al niet meer helemaal officieel volgens de regels). We kunnen echter de dubbele kosten in huisvesting niet meer betalen, maar krijgen van de hypotheek verstrekker geen uitzondering om ons huis tijdelijk te verhuren.. We worden dus gedwongen nu om te verkopen en de emigratie de benodigde stap daarna. Terwijl we wel de wens hebben op ergens in de komende 3 jaar terug te keren. Ik zit echter met twee BVs, een holding en werkmaatschappij, waar ik lopende contracten heb met klanten. Welke al hebben aangegeven niet met een Braziliaanse entiteit in zee te willen gaan vanwege bureaucratische redenen. Deze opheffen en een Braziliaanse maken is dus geen optie. Ik vind het zelf behoorlijk verassend dat er geen manier lijkt waarbij je als Nederlandse kleine ondernemer (en DGA) een tijd naar het buitenland kan emigreren, maar je bedrijf niet in NL mag blijven opereren. Tuurlijk is dat om misbruik te voorkomen... Maar zeker nu de wereld na de pandemie een digitale vlucht heeft genomen in locatie-onafhankelijke werkwijzen en er steeds meer relaties tussen mensen uit verschillende landen zijn, zou je zeggen dat de Nederlandse overheid deze regelgeving eens opnieuw onder de loep neemt en kijkt of DGAs die besturen uit het buitenland wel toegestaan zouden zijn zonder de BV mee te hoeven verplaatsen. Je zou om misbruik te voorkomen bijvoorbeeld dat alleen maar mogelijk kunnen maken voor DGAs die ook de Nederlandse nationaliteit dragen. -

Niet gevonden wat je zoekt?

Wij helpen je graag! Higherlevel is het grootste ondernemersforum van Nederland.

24/7 kun je gratis je vragen stellen en je hebt binnen een paar uur antwoord!

-

Bij het doorzakken van Holding naar Werkmaatschappij (conform vpb artikel 14) heeft de fiscus aangegeven dat de werkmaatschappij maximaal een schuld aan de holding mag hebben van 1% van het geen op de gereikte aandelen is gestort en maximaal 4500. In mijn geval zet ik dus de EMZ volledig om naar een BV met Holdingstructuur met terugwerkende kracht per 01-02-2024. De uitgereikte aandelen (dus waarde inbreng) per 1-1-2024 is 10K. Echter per 01-01-2024 is de creditering i.v.m. IB/PVV over 2023 gelijk aan 11K. In de openingsbalans van de Holding komt deze 11K zowel op de post "Rekening Courant DGA" (credit), alsook de post "Rekening Courant Werkmaatschappij" (debet). Dan is de balans in evenwicht en lijkt mij dit de correcte manier van boeken. In de openingsbalans van de Werkmaatschappij staat deze 11K enkel op de post "Rekening Courant Holding". Volgens de fiscus mag dit niet (omdat meer dan 1% v/h aandelenkapitaal). Ik moet dit dus oplossen en er zijn meerdere oplossingen: 1) De schuld aan de DGA achter te laten bij de Holding en dus niet door te laten zakken naar de Werkmaatschappij of. Wat gebeurt er dan met de posten in de balansen van de Holding en Werkmaatschappij? 2) De Holding moet in de vorm van een agiostorting gelijk aan die 11K storten in de Werkmaatschappij, zodat de leenverhouding tussen Holding en Werkmaatschappij verdwijnt. Dit moet dan worden genormaliseerd in een aadeelhoudersbesluit. 3) Zijn er volgens jullie nog andere opties? Ik kan gewoon de openingsbalansen aanpassen, zolang maar het aandeelhouderskapitaal (uitgegeven aandelen) niet verandert? Ik ben benieuwd hoe jullie hierover denken. Voor de duidelijkheid die 11K in de vorm van de IB/PVV over 2023 is al betaald in juli 2024 bij de definitieve aanslag over 2023. Bedankt.

-

Welk inkomen kan ik als DGA hebben naast loon en dividend?

HollandPat reageerde op HollandPat's vraag in Fiscale zaken

Hi Joost, Allereerst dank voor het welkom heten en het snelle antwoord. Zoals je terecht zegt had een holding er al vanaf het begin boven moeten zitten. Dan hadden we idd gebruik kunnen maken van de deelnemersvrijstelling maar dat hebben we niet gedaan. Tot zover de oude koeien 🥴 De optie van de holding erboven betekent dus dat een verkoop eigenlijk pas over drie jaar plaats zou kunnen vinden tegen fiscaal aantrekkelijke voorwaarden. Dat is helemaal duidelijk. Onze eerste stap zal sowieso het regelen van de holding worden. Dit even los van het eventuele verkoopverhaal dat nu loopt. Mocht dat niets worden dan hebben we in ieder geval de boel goed ingericht voor de toekomst. Wel nog even de vraag t.a.v. holding / beheer BV. Als dat geregeld is kunnen we de winst na belasting in zijn geheel belastingvrij overhevelen naar de Beheer BV toch? Wanneer wij dan vanuit de Beheer BV geld naar prive willen brengen gebeurt dat dan via een dividenduitkering en dient daar dan dividendbelasting over betaald te worden in zowel de Beheer BV als in prive? Maar nu de vraag indien wij toch willen verkopen, middels een aandelentransactie, zonder dat er een Beheer BV aanwezig is. Klopt het dat het verschil tussen de balanswaarde en de verkoopwaarde van de werkmaatschappij, op het moment van de aandelentransactie, de basis vormt waarop fiscaal afgerekend moet worden? En omdat wij prive aandeelhouder zijn van de werkmaatschappij wordt de winst t.o.v. de boekwaarde van het bedrijf dan afgerekend via de Inkomstenbelasting? Wederom dank voor de reactie en eventuele adviezen. -

Welk inkomen kan ik als DGA hebben naast loon en dividend?

HollandPat plaatste een vraag in Fiscale zaken

Hallo, ik ben een ondernemer die in 2009 een ontslagvergoeding heeft ontvangen. Deze vergoeding heb ik destijds ondergebracht in een Stamrecht BV en ben vervolgens als distributeur / importeur begonnen voor het bedrijf waar ik de ontslagvergoeding van heb ontvangen. Naast de Stamrecht BV heb ik, samen met een collega, een werkmaatschappij (ook een BV) gestart o.b.v. 50% / 50%. We bezitten dus allebei de helft van de aandelen in prive en keren sinds 2016 jaarlijks een gedeelte van de winst van aan ons zelf uit in de vorm van dividend. Overigens: Mijn compagnon heeft in 2009 zijn ontslagvergoeding ook ondergebracht in een Stamrecht BV. Maandelijks factureren wij onze management fee vanuit onze stamrecht bv’s naar de werkmaatschappij. In de stamrecht bv’s voeren wij een loonadministratie en staan wij op de loonlijst. na 15 jaar hebben wij in de werkmaatschappij een behoorlijke winstreserve opgebouwd, ondanks dat we ook jaarlijks dividend aan ons zelf hebben uitgekeerd. Jaarlijks maken we een mooie winst na belasting maar we keren dat dus niet allemaal uit via dividend waardoor de winstreserve blijft oplopen. Hierdoor zit er dus veel geld in de werkmaatschappij en dat willen we eigenlijk “ veilig stellen” maar we hebben geen Holding BV. Nu zijn er 2 vragen waar ik hoop een antwoord op te vinden. 1. Zijn er naast het uitkeren van dividend en het eventueel verder verhogen van de managementfee nog mogelijkheden om de winstreserve vanuit de werkmaatschappij enigszins fiscaal aantrekkelijk te verplaatsen naar of prive of de stamrecht BV? 2. Daarnaast hebben wij momenteel ook een ondernemer die geïnteresseerd is in onze onderneming en deze middels een aandelentransactie zou willen kopen. Echter zijn wij prive aandeelhouder en worden wij bij verkoop van het bedrijf door de fiscus afgerekend via de inkomstenbelasting als ik het goed heb. Is er een mogelijkheid om een eventuele verkoop fiscaal aantrekkelijk uit te voeren? ik hoop op dit forum wat advies in te kunnen winnen en dank iedereen bij voorbaat al voor de tijd mvg Patrick -

Leasecontract auto in werkmaatschappij, hoe uit te registeren als dividend

mark_a reageerde op mark_a's vraag in Fiscale zaken

Wel een oplossing bedacht. Mijzelf het bedrag vanuit de Holding als Dividend in prive uitbetalen en vervolgens het bedrag vanuit prive naar de werkmaatschappij storten. Nog andere opties? -

Leasecontract auto in werkmaatschappij, hoe uit te registeren als dividend

mark_a plaatste een vraag in Fiscale zaken

Goedenavond, Ik heb binnen mijn werkmaatschappij een lease contract voor mijn auto. Deze verloopt echter enkel giraal over mijn bedrijf omdat ik privé dit contract niet af kon sluiten. Bijtelling, aftrekposten doe ik dus niets mee, het is eigenlijk een privé auto. Ik wil dit maandelijkse bedrag registeren als dividend. Ik heb echter ook nog een holding hierboven en dividend moet dan via de holding worden uitgekeerd aan privé. Hoe kan ik dit fiscaal en boekhoudkundig correct verantwoorden. -

Goedendag, Mijn partner heeft met zijn compagnon een VOF. Momenteel wordt er gewerkt om dit om te zetten naar een BV-structuur. (Waarschijnlijk per 1 juli met terugwerkende kracht naar 1 januari) Sinds 1 april ontvang ik een WW-uitkering. Ik ben me aan het oriënteren op de mogelijkheden om als zelfstandige verder te gaan. Ik zou zowel in het bedrijf van mijn partner en zijn compagnon kunnen/willen werken(back- en frontoffice), maar daarnaast in het laagseizoen ander soort werk willen doen(waar ik ervaring in heb vanuit mijn laatste baan), bijvoorbeeld mezelf op projectbasis verhuren aan organisaties voor projectmanagement, software implementaties, consultancy, capaciteitsplannen, etc. We hebben dit ook met de accountant besproken, maar het is me nog niet helemaal duidelijk wat de opties zijn en welke vorm hier het beste bij zou passen. Vooral nu de handhaving op de wet DBA ervoor zorgt dat het inhuren van zelfstandigen voor bedrijven een grotere drempel wordt. Optie 1: werknemer worden in de werkmaatschappij. Ik begrijp dat dit als partner eigenlijk niet kan omdat een gezagsverhouding tussen partners moeilijk aan te tonen is. (Of kan dat wel als je werknemer bent in de werkmaatschappij ipv de beheer bv?) Daarnaast begreep ik dat je als werknemer niet zomaar in een andere branche werk mag doen. Daarmee wordt de werkmaatschappij een soort uitzendbureau, waar allerlei nadelen aan kleven. Optie 2: "werknemer" ofwel DGA worden in de beheer maatschappij van mijn partner. Ik begrijp dat ik daarvoor geen aandelen hoef te bezitten, omdat wij partners zijn voor de wet. Ik moet dan gebruikelijk loon ontvangen (is denk ik wel aannemelijk dat dit parttime 66% is, omdat mijn vorige baan ook 66% parttime was?) Ik begreep dat je als DGA wel nevenactiviteiten voor andere branches mag uitvoeren, omdat je 'zelfstandig' bent, klopt dat? Optie 3: een eenmanszaak beginnen en 'opdrachten' doen voor de werkmaatschappij van mijn man en daarnaast andere opdrachten voor verschillende opdrachtgevers doen. (Dit is lastig ivm de wet DBA denk ik, hoewel het wel een specifieke expertise / kennis betreft, waar vaak geen eigen medewerkers voor in dienst zijn bij bedrijven) Zouden jullie mijn 'opties' eens kunnen beoordelen, klopt het wat ik hier aanneem? Zijn er nog andere mogelijkheden? Wat zouden jullie me adviseren om te doen in deze situatie? En weet iemand of ik bij optie 2 en 3 ook in aanmerking zou kunnen komen voor de startersregeling voor zelfstandigen van het UWV (vanuit mijn WW-uitkering)? Alvast hartelijk dank voor jullie input!

-

Je moet "aanmaken" wat je nodig hebt om alle transacties te verantwoorden. Maar normaal gesproken doet een DGA alleen transacties met entiteiten waar hij/zij DGA van is (dus aandelen heeft en ook nog bestuurder is). Mocht het een werkmaatschappij zijn (met een holding als 'DGA') dan dat ook wel spelen natuurlijk. Het is dus niet de bedoeling dat jij als persoon ineens geld uit de werkmaatschappij gaat trekken (of onkosten gaat declareren) want dat doe je in de holding. En de holding zal meestal ook wel een rekening-courant hebben in de werkmaatschappij.

-

Vennootschapsbelasting na 1e (verlengd) boekjaar

hvrijdag plaatste een vraag in Fiscale zaken

Goedenavond, Voor een in 2022 nieuw gestartte holding + werkmaatschappij BV met een verlengd boekjaar 2022/2023 is in 2024 aangifte gedaan (zonder voorlopige aanslag). Vrij snel na de aangifte een aanslag ontvangen voor dat verlengde 1e boekjaar (en netjes betaald) alsmede een voorlopige aanslag voor 2024. Boek ik nu die aanslag en betaling van dat verlengde boekjaar 2022/2023 in 2024? 2022/2023 is nl. al gesloten en aangezien de aanslag in 2024 is ontvangen en betaald zou ik verwachten dat ik hem in 2024 moet boeken? Dan telt hij dus mee in het resultaat van 2024 en hierdoor word het resultaat voor de holding in 2024 licht negatief maar dat is dan logisch? Als er meer detail info nodig is hoor ik het graag. Alvast dank! -

Overname

Ron van der Kolk reageerde op bbdank's vraag in KvK, UWV en overige juridische zaken

Als er een deel van de werkmaatschappij wordt verkocht, dan lijkt het me voor zowel de koper als de verkoper verstandig om heel goed te omschrijven en vast te leggen wat er nu precies wordt overgenomen, en wat daarbij de wederzijdse rechten en plichten zijn. Bijvoorbeeld: heeft de koper, als de administratie niet apart wordt bijgehouden, wel hetzelfde beeld van de kosten, opbrengsten, bezittingen en schulden van het filiaal? Dat kun je zelf doen, maar misschien is een fiscalist wel een goed idee. Gaan er ook huurcontracten en arbeidsovereenkomsten over? Ook dit moet dan goed geregeld worden, binnen de regels die daarvoor zijn. -

Overname

bbdank plaatste een vraag in KvK, UWV en overige juridische zaken

Goede middag, Ik heb een bv. Er is een holding en werkmaatschappij. De werkmaatschappij heeft 5 filialen. De administratie van de filialen worden niet apart gedaan. Nu wil iemand 1 filiaal overnemen/kopen. De filialen staan wel ingeschreven bij de kvk, maar hebben geen aparte loonheffing of btw nummer. Wat zou het beste voor mij zijn. Gewoon verkopen en uit laten schrijven bij de kvk. Of moet ik een fiscalist raadplegen. -

Oprichting holding+lening vanuit prive aan holding gevolgen

Tonyleert plaatste een vraag in Fiscale zaken

Dag allen, Allereerst groet ik jullie allen graag! Voorheen vooral veel gelezen maar net geregistreerd om actief mijn vragen te kunnen stellen om me in de juiste richting te helpen. Ik ben voornemens om een holding op te richten en via die holding mezelf in te kopen in een bestaande organisatie (de werkmaatschappij). Laten we voor het gemak uitgaan van een inkoopwaarde van 10% van de aandelen tegen totale som van EUR 50.000.- in de 1e tranche. Dit zorgt uiteraard voor een kapitaal behoefte in mijn holding van (minimaal) EUR 50.000,- die ik liever niet uit bestaande prive beleggingen of prive spaarrekeningen haal. Mijn verwachtte accountant gaf aan dat het volgende wellicht het slimst was en ik spar graag met jullie: 1. Hypotheek prive ophogen met zeg EUR 50.000,- (rente van 4 procent nu, goedkoopste financiering in mijn geval) 2. Holding oprichten en een zakelijke lening aangaan (TBS regeling van toepassing) met opslag van 1procent (dus 5% rente overeenkomen, met aflossingschema holding naar mij etc). Vragen die ik heb over die constructie: Gaat het resultaat van die ter beschikking gestelde lening alleen over het lening deel of over alles wat ik met de holding "winst" gemaakt heb? Ik ga volledig uit van het 1e. Dan zou dat neerkomen op een netto resultaat van 1% van EUR 50.000 per jaar is EUR 500,- per jaar. Daar 12% vrijstelling op dus EUR 440,- extra opgeven in box 1 voor mij prive? Indien mijn holding winst zou maken is die 5% rentekosten aftrekbaar van de winst? Indien dit een serieuze optie is zou ik het bedrag optrekken naar EUR 100.000,- om van de andere EUR 50.000 de auto zakelijk aan te kunnen schaffen ipv dure financiering opties elders. Ik beperk me graag even tot deze casus maar er zijn natuurlijk nog veel meer opties, mogelijkheden en vervolgvragen denkbaar maar ter eenvoud van mijn 1e vraag hier laat ik het even hierbij. Super bedankt vast! -

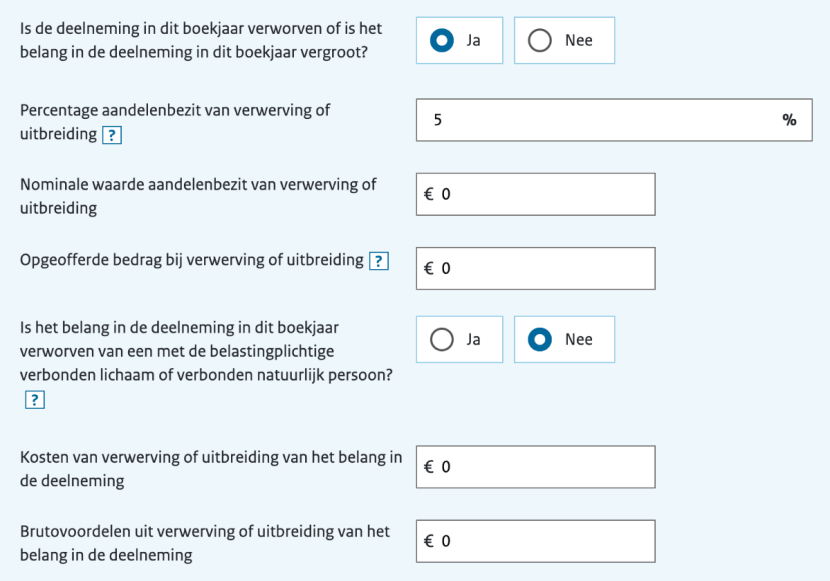

Goedemorgen, Ik heb een holding die in 2022 en 2023 20% van de aandelen van een werkmaatschappij bezat. In 2024 hebben we 1 van de 5 compagnons uitgekocht uit de werkmaatschappij. De werkmaatschappij heeft de aandelen van deze compagnon ingekocht (gefinancierd vanuit het eigen vermogen van de werkmaatschappij) en deze zijn niet opnieuw uitgegeven. Tevens is het geplaatste kapitaal verminderd met de nominale waarde van de ingekochte aandelen (o.a. bij de KVK). Daarmee zijn de aandelen dus effectief non-existent wat betekend dat mijn holding in 2024 ineens 25% van de aandelen van de werkmaatschappij bezit. Daar is dus echter vanuit mijn eigen holding geen transactie voor geweest, dit komt enkel door wijzigingen aan de kant van de werkmaatschappij. Bij het invullen van de VPB aangifte is er 1 specifieke vraag die exact hier over gaat waarvan ik nu niet zeker weet hoe ik deze het beste in kan vullen: "Is de deelneming in dit boekjaar verworven of is het belang in de deelneming in dit boekjaar vergroot?". In de basis zou ik zeggen dat ik hier "Ja" moet zeggen, maar als ik dat doe komen er een aantal vervolg vragen waar ik dan bedragen moet invullen die ik niet heb c.q. die niet van toepassing zijn. En wel "Ja" invullen maar vervolgens allemaal nullen invullen (zie bijgevoegd screenshot) voelt als vragen om extra vragen van de Belastingdienst ;) Ik heb de Belastingdienst zelf ook gebeld, maar die geven aan geen advies te kunnen geven voor deze vraag en verwijzen me door naar een intermediair... Dus ik hoop dat iemand hier ervaring heeft met een dergelijke situatie en een goed advies kan geven? Bedankt, Sander

-

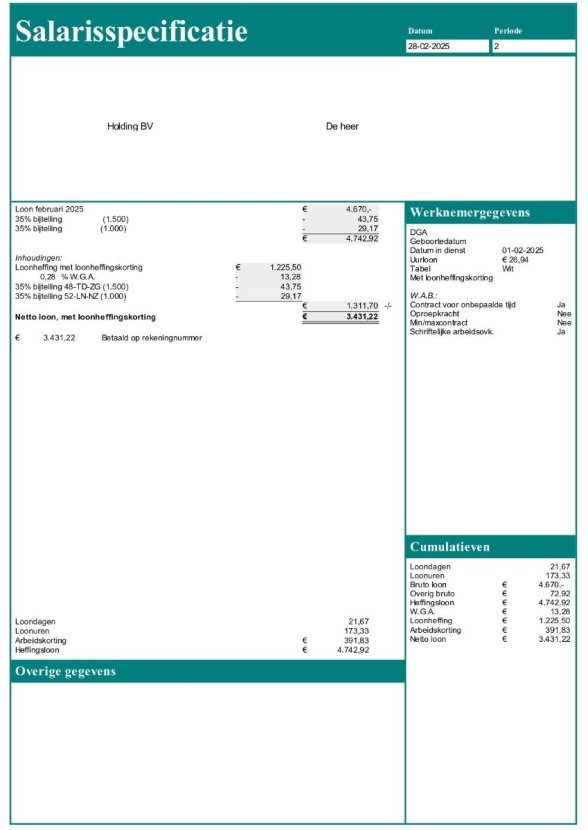

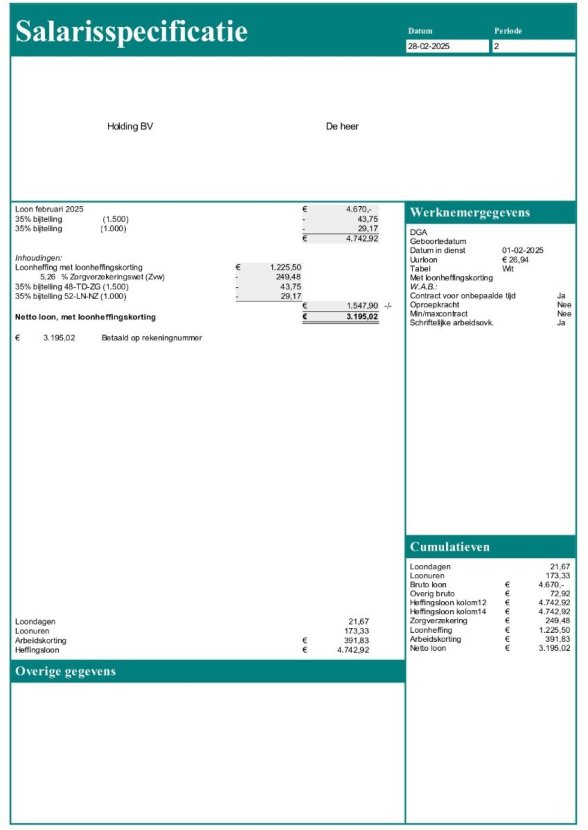

DGA salaris, loonheffing, sectorcode

Johannes89 plaatste een vraag in Fiscale zaken

Goedendag, Even een vraagje waarbij ik een beetje expertise nodig heb van iemand op dit gebied... Kortgelden ben ik van een eenmanszaak naar een BV veranderd. Een werkmaatschappij BV en daarboven een Holding BV. Ik ben nu zelf en als enige in dienst bij de Holding BV. Mijn boekhouder zou de salarisadministratie hiervoor voor mij doen. (loonstrook en aangifte loonbelasting). Uiteindelijk ontving ik van hem een loonstrook en een aangifte loonheffing. Op de loonstrook zag ik staan een inhouding van onder andere zorgverzekering. De loonheffing aangifte die ik moest betalen was €1.474. Toen ontving ik een brief van de belastingdienst met een sectorcode 45. Dit heb ik naar mijn boekhouder gestuurd en hij heeft mij hierop een nieuwe loonstrook gestuurd die netto iets hoger uitviel en ik zag geen inhoudingen meet staan voor bijvoorbeeld zorgverzekering. Ook kreeg ik een nieuwe aangifte loonheffing van €2.029. Dit is dus allemaal veranderd nadat ik mijn boekhouder de brief heb doorgestuurd over de aan mij toegekende sectorcode. Op internet lees ik op verschillende sites dat een DGA (zonder personeel) en dat is bij mij het geval, de sectorcode niet op hemzelf hoeft toe te passen. Ik heb twee kopieën bijgevoegd van de salarisstroken waarbij de persoonsgegevens zijn weggehaald. Graag hoor ik wat hier eventueel niet goed gaat en hoe ik de aangifte loonheffing moet doen en welke sectorcode op mij als DGA van toepassing is, ondanks de brief van de belastingdienst. Veder heb ik dus geen personeel in de holding bv op mijzelf na. Ook zag ik op belastingdienst zakelijk, als ik inlog met e-herkenning van de holding bv dat er twee soorten loonaangifte gedaan kunnen worden. Regulier en vooraf ingevulde DGA loon aangiftes. (Ik heb het idee dat mijn boekhouder dit niet zo vaak bij de hand heeft....) Alvast hartelijk dank voor het meedenken en jullie reacties. -

Ik heb enkel vragen over de Zvw: 1) Geldt voor de bijdrage Zvw die betaald is in de periode voorafgaande aan de fiscale ingangsdatum (=datum voor de omzetting eenmanszaak in BV), dat deze bijdrage onderdeel is van “arbeidskosten voorperiode”? Ik zie het als volgt namelijk, totale arbeidskosten voorperiode = nettoloon + IB + bijdrage Zvw. M.a.w. zijn deze kosten aan Zvw onderdeel van de loonkosten in de BV? 2) Is de bijdrage Zvw voor de DGA, als de DGA in dienst is bij de werkmaaktschappij, ook onderdeel van de loonkosten voor de werkmaatschappij? Bedankt.

-

.thumb.jpg.1f145ba4ea77f872457ccb05eecc202c.jpg)

Investeringsaftrek een probleem bij een APA (eenmanszaak naar bv)

Sproso reageerde op Nbo_lay's vraag in Fiscale zaken

@Joost Rietveld, het is toch ook mogelijk om een eenmanszaak geruisloos in een bestaande holding in te brengen en te laten doorzakken naar een werkmaatschappij, mits deze al bestond op de inbrengdatum en dezelfde activiteiten uitvoert? -

Investeringsaftrek een probleem bij een APA (eenmanszaak naar bv)

Nbo_lay plaatste een vraag in Fiscale zaken

Net als velen anderen op dit forum ben ik voornemens mijn eenmanszaak om bezetten in een BV ik heb al een holding met een andere werkmaatschappij en wil hier een tweede aan toevoegen. De eenmanszaak heeft investeringsaftrek genoten (in beperkte mate) gooit dit eventueel roet in het eten voor een APA transactie? ik meen een drempelbedrag ergens gezien te hebben -

Dag Joost, al enige tijd lees ik af en toe mee op Higher Level. Je adequate reacties helpt ondernemend NL erg vooruit, waarvoor veel dank! Helaas heb ik je oproep voor de AMA niet eerder gezien. Hopelijk is het niet erg als ik alsnog op dit topic reageer. Ik kan heel weinig terugvinden over de volgende situatie (of weet niet de juiste keywords te vinden om betrouwbare informatie te vinden): Ik overweeg om samen met 2 bevriende ondernemers een werkmaatschappij (BV) te starten. De BV kent dan dus 3 DGA's (met 33,3% van de aandelen). Boven de werkmaatschappij staan 3 holdings die obv een management fee aan de werkmaatschappij factureren. De vragen die ik hierbij heb: Klopt mijn aanname dat binnen deze werkmaatschappij ook een sociale zekerheidsplicht wordt geforceerd (zoals bij de DUBV)? 2 DGA's kunnen namelijk de 3de DGA ontslaan. En daarmee qua risico profiel minimaal gelijk is aan de DUBV? In jouw eerdere reactie (in dit topic) las ik natuurlijk al dat er ook risico's aan de DUBV kleven. Die zijn me an sich wel duidelijk. Voor zover relevant: In de onderlinge afspraken zorgen we ook dat iedere DGA een AOV en pensioenvoorziening heeft. Zijn er zaken die daarnaast (fiscaal) nog tips om verder op door te lezen om het risico te verlagen? Dank voor het meedenken alvast!

-

Vraag over deelneming waardering na verlies en winst

Kamehameha plaatste een vraag in Fiscale zaken

Een werkmaatschappij waarin ik aandelen heb, heeft de afgelopen twee jaar verlies geleden, maar in 2024 weer winst gemaakt. In mijn balans heb ik de deelneming steeds gewaardeerd op €1, omdat een deelneming niet negatief kan zijn, maar ik deze wel zichtbaar wilde houden. In de winst- en verliesrekening heb ik bij resultaat deelneming steeds €0 laten staan. Nu de deelneming in 2024 winst heeft gemaakt, moet ik dit resultaat toevoegen aan mijn winst- en verliesrekening. Maar voor welk bedrag? Moet ik de volledige winst van 2024 (€50) opnemen? Dat zou betekenen dat de deelneming in mijn balans op €50 gewaardeerd wordt, terwijl het eigen vermogen van de deelneming zelf maar €35 is. Of moet ik alleen het deel opnemen dat overeenkomt met het eigen vermogen (€50) van de deelneming? Voorbeeld: Winst 2021: €15 Verlies 2022: €10 Verlies 2023: €15 Winst 2024: €50 De deelneming stond bij mij op de balans voor €1. Als ik nu de volledige winst van €50 toevoeg, wordt de deelneming €50 waard, terwijl het eigen vermogen van de deelneming zelf €35 is. Wat is de juiste verwerking in de balans en de winst- en verliesrekening? -

Vanuit de belastingdienst goedkeuring gekregen voor de geruisloze omzetting met terugwerkende kracht per 1-1-2024. Echter de belastingdienst maakte wél de opmerking dat de bijdrage Zvw over het jaar voorafgaande de fiscale inbrengdatum (1-1-2024) NIET onderdeel mag zijn van de creditering. Dus het geplaatste aandelenkapitaal moest ietsje naar boven gecorrigeerd worden per 1-1-2024 en de RC DGA moest met hetzelfde bedrag naar beneden gecorrigeerd worden. Dus dit is er doorheen geglipt. En de belastingdienst gaf aan dat deze correctie niet nogmaals langs de notaris hoeft wat betreft hun. 1) Hoe denken jullie over deze correctie ivm Zvw en dat het niet langs de notaris hoeft? In het jaar 2023 werkte ik deels als ondernemer en deels in loondienst. Dus definitieve beschikking IB over 2023 bevatte ook een bijdrage Zvw. 2) Hoewel de Holding en Werkmaatschappij notarieel/KvK per 01-02-2025 pas bestaan en ik heb gekozen voor inbrengen naar Holding en vervolgens doorzakken naar Werkmaatschappij bevatte de brief van de goedkeuring van de belastingdienst enkel de naam van de Holding. Het doorzakken is klaarblijkelijk een “fiscaal technische formaliteit”. Hoe moet ik dit begrijpen?