-

Dank jullie wel voor al jullie reacties. Het was vooral om mijn situatie en gedachten hierover met anderen te delen. Dus ook de kritiek is alleen maar fijn om te horen. Er zit natuurlijk een kern van waarheid in dat de situatie waarin ik mij nu bevind niet de ideale start is voor een onderneming die startkapitaal vereist. Maar... ik ga toch gewoon proberen. Een baan kan ik altijd nog zoeken. Of als ik maar deels een inkomen weet te vergaren, kan ik altijd nog een (parttime) baan erbij nemen. De hoofdpunten die ik uit jullie reacties haal zijn: Doorbreek de negatieve cashflow, dat is wat mij in deze situatie heeft gebracht. Zoek iets erbij om net dat bedrag te verdienen wat ik nu te kort kom. Zoek een baan (haha, maar dat wil ik niet. Ik wil juist proberen als zelfstandige weer geld te gaan verdienen). Vanwege de vrijheid en de betere verdienmogelijkheden die het mij op termijn hopelijk zal geven. Het chronische geldgebrek komt door de WW-periode waarin ik wel wist dat ik voor mezelf wilde beginnen, maar ik wist nog niet zo goed in wat. Dat weet ik nu wel, en heel veel slechter dan deze situatie kan het ook niet worden. Dus waarom zou ik het niet proberen? Nee nee, dit komt uit mijzelf, Cosara. Niet aangemoedigd door het UWV, heb het UWV eigenlijk als heel prettig ervaren. Zeer vriendelijke mensen, die zeer bereid zijn je te helpen. + Wat definieer jij als ondernemersbloed? Ik heb eerder een salesbedrijf gehad op een toeristische plek in het buitenland en daarna een tijd in de horeca en sales als zzp'er gewerkt. Door de coronaperiode moest ik een baan zoeken en vanwege de goede omstandigheden daar en leuke werkplek een paar jaar blijven hangen. Nu wil ik dus weer iets voor mijzelf proberen. Iedereen staat toch vrij om het te proberen en als het niet lukt... dan kan ik toch altijd nog een baan nemen? -- Nog even in het algemeen, deels wat ik hier wilde peilen is of jullie in mijn situatie een bank zouden benaderen om een lening te krijgen om daarmee te starten. Dit zie ik eigenlijk nergens in jullie reacties terug. Dus ik ga ervan uit dat jullie dit in mijn situatie niet aanraden, als ik al een lening kan krijgen. Gr. Bjorn

-

Auto financieren voor iemand anders

Cosara reageerde op bcastelijns's vraag in Financiering

Het moet wel een waardevolle onderaannemer zijn om dit te willen doen. Al nagedacht hoe de lening + marktconforme rente terugbetaald gaat worden en de hoelang looptijd van de lening (in maanden, niet jaren) gaat worden? Ook niet onbelangrijk … Wat voor arbeid staat daar tegenover? Als deze persoon nog kan en mag rijden, misschien wel, maar ik denk dat je daarvoor eerder een deurwaarder nodig hebt. -

Bedrijfspand van box 1 naar box 3

Joost Rietveld reageerde op tonams's vraag in Fiscale zaken

Valt zo niet in zijn algemeenheid te zeggen, Kees-Jan. Er is geen vaste regel voor vastgoed qua belastingdruk BV versus box 1. Het zal overigens ook niet zoveel schelen qua tarief. In privé heeft wel als nadeel dat bij het einde van de TBS (bijv omdat je de BV verkoopt) er afgerekend moet worden over de waardestijging, ook als je het pand niet verkoopt! Als je geld aan je BV leent vanuit privé dan valt die lening overigens ook onder de TBS. -

Auto van de zaak privé overnemen

David Johan plaatste een vraag in Fiscale zaken

Ik rijd een tweedehands hybride auto op de zaak (BV), en nu is de korting op de bijtelling verlopen (auto is 5 jaar oud). Nu loop ik leeg op de bijtelling en overweeg ik de auto privé over te nemen. Ik heb de dagwaarde van de auto echter niet privé op de plank liggen (mijn vrouw vindt de nieuwe badkamer ook belangrijk). Tegelijkertijd wil ik ook geen afstand doen van de auto. Wat is de best denkbare constructie om in dat geval de auto privé over te nemen? Ik heb al een hypotheek lopen via mijn BV en denk aan een extra zakelijke lening/soort afbetalingsregeling, maar tegelijkertijd vermoed ik dat er hier mensen zijn die daar betere ideeën over hebben. Dus: Wat is jullie advies? Dank alvast voor de reacties! -

Aansprakelijkheid persoonlijke holding

PietBak reageerde op PietBak's vraag in Rechtsvormen, vennootschaps- en ondernemingsrecht

Bedankt voor jullie snelle reacties! Hier heb ik zeker wat aan. Om nog een antwoord te geven op jullie vragen hieronder een toevoeging. Op dit moment heeft het bedrijf 0 euro schulden. De waarde wordt door de accountant bepaald aan de hand van de activa. De lening doe ik bij de familie en deze los ik af van mijn winstuitkering en dividend. Verwachting is zo'n 5 jaar. Op dit moment is de familie alleen 'aandeelhouder' en draai ik het bedrijf. Voor hun is het ook erg belangrijk dat ik bij het bedrijf werkzaam blijft. Hierdoor onstaat er meer wederzijdse afhankelijkheid. -

Wat ik denk te lezen in het document: Lening: het is de inbreng in de onderneming (5.3), met daarvoor in ruil recht op een deel van de winst (12.5). Ik: het is geen lening aan jou maar de inbreng in de onderneming. Daar hoef jij niet zelf rente over te betalen, dat doet de onderneming. Echter de rente voor de commanditaire vennoot drukt wel de te verdelen winst (12.5), dus effectief betaal je daar dan toch aan mee. Aflossen: de commanditaire vennoot krijgt volgens de overeenkomt geen aflossing vanuit de onderneming. Rente: beide vennoten krijgen danwel betalen rente over hun kapitaal (5.6 en 12.4).

-

Niet gevonden wat je zoekt?

Wij helpen je graag! Higherlevel is het grootste ondernemersforum van Nederland.

24/7 kun je gratis je vragen stellen en je hebt binnen een paar uur antwoord!

-

Banksaldo van eenmanszaak naar bv

tsk771 reageerde op tsk771's vraag in Rechtsvormen, vennootschaps- en ondernemingsrecht

@Joost Rietveld: helaas laat mijn boekhouder niks meer van zich horen, dus vandaar dat ik het hier even probeer. De bv is inmiddels opgezet (doormiddel van activa-passiva transactie). In 2024 heb ik nog wat bedragen overgeboekt naar mijn privé rekening, om hiermee de IB aanslag van 2023 te betalen. Maar op welke categorie boek ik deze transactie's in mijn boekhoud pakket? Is dit een RC transactie of een lening? In beide gevallen zou het dus ook betekenen dat ik rente moet betalen aan de bv? -

Voor de familie is het belang duidelijk: ze krijgen 300.000 euro en houden de zeggenschap. Maar wat gaat jou dit opleveren? Je blijft dus in loondienst bij het familiebedrijf? Een waar gaat jouw holding dan de aflossing van betalen? Die familie wil vast ook het risico zo laag mogelijk hebben; drie ton uitlenen aan een holding die failliet kan gaan is niet niks. Let dus goed op de voorwaarden van de lening en laat de overeenkomsten beoordelen door een jurist. Het is niet ongebruikelijk dat er een persoonlijke borgstelling in een zakelijke financiering wordt opgenomen, en als je daarvoor tekent loop je alsnog persoonlijk risico.

-

Door ziekte nauwelijks omzet

Johan808 reageerde op Johan808's vraag in Fiscale zaken

Ik samen met hem wel even de belastingdienst bellen. Het zo sneu voor hem zijn dat btw die hij teruggevraagd voor zijn weer kan terug betalen. Terwijl deze producten nu weer nodig hebt omzet te maken. En dat gaat ook aardig goed want zijn agenda staat bijna vol voor 2 maand Stel hij moet het terug betalen. Kan hij het dit jaar weer terug vragen? Want als hij terug moet betalen dan gok ik dat hij snel failliet zal gaan omdat dan de helft van zijn nieuwe lening gelijk weg is -

Betalen in stijging in voorraad.

Anoniem63838 plaatste een vraag in Fiscale zaken

Hallo, Ik heb een webshop en heb in 2023 bijna al mijn geld geherinvesteerd in nieuwe voorraad. Ik heb hiervoor geen leningen afgesloten, wanneer ik iets verkocht heb, heb ik simpelweg alles weer uitgegeven aan nieuwe voorraad. Nu ben ik bezig met mijn inkomsten belasting. Bij de balans loop ik alleen vast, doordat mijn voorraad sterk is toegenomen moet dit natuurlijk aan de andere kant van de balans in evenwicht getrokken worden. Hierdoor is het eigen vermogen dus ook gestegen. Nu geeft hij dus de melding dat het verschil in eigen vermogen van eind2023- begin2023 in de balans niet overeenkomt met de winst die voort komt uit de winst en verlies. Dit komt omdat het getal van de winst en verlies daadwerkelijk geld is en uit de balans is voorraad. Nu berekend hij dus “winst” aan de hand van voorraad maar ik heb altijd geleerd dat je over voorraad geen inkomsten belasting betaald. Zo lang je jezelf niks uitkeert hoef je niks te betalen. Zouden jullie mij misschien kunnen helpen? Ik weet namelijk niet wat ik nu moet doen om hem toch in te kunnen vullen. Alvast bedankt! -

Auto financieren voor iemand anders

espen reageerde op bcastelijns's vraag in Financiering

Huren lijkt mij juist een kopzorg, dan zit je met verzekeren, schade etc. Wat @Cosara zegt lijkt mij ook het meest verstandige, gewoon een lening met die auto als onderpand. -

Hulp bij faillissement

monkeychow plaatste een vraag in Herrie in de zaak

Beste HL ers, Mijn zaak gaat failliet maar de verhuurder wilt dat ik openstaande huur betaal en dat hij vervolgens het huurcontract opzegt. Maar ik heb helemaal geen middelen om dit te betalen. Of moet ik ergens een persoonlijke lening afsluiten om dit te doen? Want als de zaak failliet gaat BV met holding structuur. Zal dit mij ooit belemmeren om een andere BV te beginnen of onderneming te starten? Bv is opgericht met eigen middelen dus zonder schuld bij de bank -

inkoop aandelen van holding of afstempelen aandelen

Hans_Rad plaatste een vraag in Fiscale zaken

Hallo Highlevel genoten, Ik heb een Holding en vanuit de Holding heb ik een hypotheek lening(100K) voor mijn prive woning genomen. Maar ik heb nu het geld prive nodig en wil niet weer een lening afsluiten met de Holding. Als de verrekening niet volledig kan, maar alleen voor een deel is het ook prima. - is het mogelijk door afstempelen van aandelen de hypotheeklening(nominale verlaging) te verrekenen met de "vrijgekomen" waarde van de aandelen? Wat zaken die meespelen: - ik heb niet de volledige 100K in de Holding zitten om de nominale waarde verlaging van de aandelen uit te keren naar prive - ik heb een bedrag in Rekening courant heb opgenomen vanuit de Holding naar prive - ik heb een zakelijke auto in de Holding. Mag de waarde daarvan mee worden genomen om de vrijgekomen waarde naar prive te verrekenen? Mijn boekhouder had het ook over inkoop van aandelen, maar dat lijkt fiscaal minder aantrekkelijk dan afstempelen van aandelen. Zou dit een optie kunnen zijn of wellicht een andere opzet? Mocht het onduidelijk zijn dan verneem ik het graag. Met vriendelijke groet, Hans. -

Lange Sabbatical / stoppen met werken als DGA

Paul van Minderhout reageerde op Daan___'s vraag in Fiscale zaken

Met de input van Joost zet ik dan ook maar een streep door het salaris verhaal. Blijft dividend over, of misschien nog te overwegen een lening verstrekken aan aandeelhouder. Maar zie zo niet wat dat toevoegd. Die zul je dan in 2027 uit je salaris terug moeten betalen. En daarnaast het geld moet toch ooit nog eens naar privé gehaald worden. -

Goedendag ! Na lang zoeken en weinig tot geen informatie gevonden te hebben, maar eens een account aangemaakt op deze site. Ik hoop hier antwoord te krijgen op mijn vraag. Het zit namelijk zo... ik heb met zijn (financiële) hulp een winkel overgenomen. Hij heeft een bedrag in de zaak gebracht van €140.000. Moet ik dit nu zien als een lening waar ik elke maand iets van moet aflossen + rente betalen? Of zit dit anders in elkaar? Ik ben beherend vennoot hij is commanditaire vennoot. Wacht met smart jullie reacties af !!

-

Ik wil mijn initiële investering van 30.000 euro niet verliezen aan het "bedrijf", en ik geef er de voorkeur aan dat dit van de winst wordt afgetrokken of wordt gezien als een lening wanneer ik naar een BV overstap. Daarbij, omdat er een auto bij betrokken is, heeft het bedrijf waarde, waardoor ik stakingswinst moet betalen als ik kies voor activa/passiva. Ik denk dat ik bij een geruisloze overgang de 30.000 euro verlies en bij activa/passiva verlies ik ook de 30.000 euro en moet ik stakingswinst betalen. Alle informatie is gebaseerd op 30 minuten googelen. Mijn toekomstige boekhouder zegt om voor activa/passiva te gaan, terwijl anderen (bij de notaris) me adviseren om voor geruisloze overdracht te kiezen, dus ik ben radeloos en heb advies nodig.

-

Financiering kwijtscheldingbedrag na akkoord met Belastingdienst

Hans van den Bergh reageerde op Henri Wolfs's vraag in Fiscale zaken

Het lijkt mij dat je dan bij potentiële geldschieters te rade zal moeten gaan? Het is toch aan dat soort partijen om te bepalen of ze daarvoor een lening willen verstrekken... -

Geachte experts, Ben een klein halfjaar geleden een (simpele) B.V. gestart. Zelf enig aandeelhouder. Zit nog in de experimentele fase. Wegens omstandigheden heb ik er tot dus toe nog niets mee kunnen doen, maar het startkapitaal begint inmiddels al aardig te slinken door geneuzel als bank kosten, e-herkenning, boekhouding. Nu wil ik eigenlijk een flink bedrag storten zodat het even voort kan. Kan ik hiervoor extra aandelen kopen (maar heb al 100%), of de prijs ervan wijzigen zodat ik meer geld in kan brengen? Wil geen lening constructie. Of is dat gewoon een kwestie van een paar duizend overmaken en klaar, als "schenking" o.i.d? Wat zou hier correct zijn / de beste oplossing (als die er al is)? Bespaar me aub de vragen/opmerkingen die ik op dit forum vaker voorbij zie komen: - Waarom een bv - 1 bv is geen bv - andere opmerkingen die niet relevant zijn. De B.V is er nou eenmaal :) Alvast vriendelijk bedankt. Met vriendelijke groet, Leon

-

Peildatum bij wet excessief lenen

Joost Rietveld reageerde op TripleD's vraag in Fiscale zaken

De peildatum is weldegelijk leidend. Dus de stand tussen twee peildata is niet relevant. De regeling is ook niet bedoeld om kortstondige excessieve leningen tegen te gaan, maar juist langdurige -

De Belastingdienst heeft na een controle mij gevraagd om het verschil tussen mijn DGA-salaris uit de holding en de managementfee over 2022 te verklaren. Ik ben de enige werknemer van de holding. Er hangt 1 dochter onder die de managementfee betaalt. DGA-salaris (2022) was €57.000 en managementfee € 142.000. Naast de managementfee is er ook een flinke dividenduitkering. Er is geen sprake van dividend naar de DGA en er is ook geen lening tussen de DGA en de holding. Nu begrijp ik dat de afroommethode niet meer bestaat: https://www.fiscaalvanmorgen.nl/dossier/gebruikelijk-loon-dga-afroommethode-niet/ Ik denk dat ik dus het beste mijn salaris kan onderbouwen met de vergelijkingsmethode. €57.000 is wat lastig om te onderbouwen, maar €85.000 is prima te onderbouwen. In 2022 gold de doelmatigheidsmarge van 25% nog, dus komt mijn salaris op 75% van €85.000 = €63.750 In 2023 geldt de doelmatigheidsmarge niet meer, dus komt mijn salaris op €85.000. Managementfee over 2023 kan ik niet meer factureren, dus die blijft €142.000. Voor 2024 kan ik de managementfee verhogen naar bijv. €290.000 en mijn salaris verhogen naar €88.000. Zo maak ik optimaal gebruik van het lage tarief VPB in de holding. Is dit een goed idee, of kan ik het beter anders aanpakken?

-

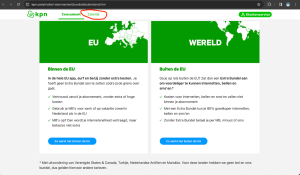

Juridisch advies gevraagd KPN

Jeroentiee plaatste een vraag in Contracten en aanverwante onderwerpen

Dag allemaal, Ik heb/had een contract afgesloten bij KPN voor mobiel bellen/sms internet etc 10 GB etc. Nu kreeg ik na een tweetal facturen van een paar honderd euro. Dit begreep ik niet. Dus ik ging op onderzoek uit en ik kwam erachter dat KPN alles meer dan een 10GB verbruik extra in rekening brengt. Dit had ik niet aan zien komen omdat KPN claimt als je 10 GB verbruikt hebt je snelheid verlaagt. Er stond de volgende link in mijn contract: Vervolgens kom je dan hier uit: Zoals je ziet kom ik uit op de verkeerde pagina, je moet hier op 'zakelijk' drukken. Dat ik gemist. Eigenlijk hebben ze mij de verkeerde link gestuurd.. Daarnaast was ik jaren gewend dat ze de snelheid verlagen zoals ze bij Odido wel doen. Dus er gingen geen alarmbelletjes af toe ik van die standaard smsje kreeg van KPN: 'Geachte klant, u heeft 100% van uw NL-EU databundel verbruikt. Vanaf nu geldt het buitenbundeltarief tenzij er nog groepstegoed beschikbaar is. Mvg, KPN.' Ik was immers in de veronderstelling dat mijn internetsnelheid verlaagd ging worden. Dit is nu achteraf: nu kijk ik verder in mijn contract en daar wordt ook weer verwezen naar een algemene link waar je de keuze hebt uit tig van algemene voorwaarden: https://www.kpn.com/algemene-voorwaarden/zakelijk/kpn-een-mkb Welke moet je nu hebben? Mij ben je kwijt nu ;) In mijn contract staan geen algemene voorwaarden, die moet ik zelf maar vinden op hun website... Ik heb een klacht ingediend, maar er wordt gemaand tot betalen, inhoudelijk wordt er niet op ingegaan. Bel ons voor 28 mei 2024 'Dan kunnen we voorkomen dat we de schuld moeten registreren. Een registratie heeft bijvoorbeeld negatieve gevolgen bij het afsluiten van toekomstige leningen en abonnementen.' <--- is dit waar? kunnen ze dit zomaar doen? Ik vind dat ik niet goed ben ingelicht over de algemene voorwaarden en zeker ben misleidt door verkeerde informatie te verstrekken via de email over het internetgebruik. Is dit juridisch ook zo? Ik hoor graag van jullie. Gr, Jeroen -

Door ziekte nauwelijks omzet

Johan808 plaatste een vraag in Fiscale zaken

Hallo allemaal, Ik help een bevriende ondernemer met zijn belastingaangifte, maar ik loop vast. Daarom plaats ik het hier, in overleg met hem. Voor het geval jullie denken dat ik een boekhouder ben: ik ben zelf ook ondernemer, vorig jaar begonnen, en heb hier al meerdere onderwerpen besproken en was daarbij goed geholpen. Terug naar mijn bevriende collega. We leerden elkaar beter kennen toen we samen cursussen volgden bij de kredietverstrekker, en hij heeft toevallig dezelfde naam, dus dat schepte gelijk een band. Hier is zijn verhaal: twee maanden nadat ik begon, rond de zomer, startte hij ook zijn onderneming. Hij had net zijn financiering rond en zijn ondernemingsplan was goedgekeurd. Voordat dit gebeurde, had hij zich al ingeschreven bij de Kamer van Koophandel en had hij al wat eigen geld in de zaak gestoken en een bedrijfsauto gekocht. Toen werd hij plotseling ernstig ziek en volgden er meerdere ziekenhuisopnames. Gelukkig kon hij zijn financiering zonder kosten terugstorten en mocht hij terugkomen wanneer hij beter was. Men vertelde hem dat zolang hij alles kon blijven betalen, zijn bedrijf gewoon kon blijven bestaan en dat hij niet hoefde uit te schrijven. Daarom heeft hij alles laten doorlopen en heeft hij de inkomsten van klanten die al een jaarabonnement hadden afgesloten, elke drie maanden netjes aangegeven bij de btw-aangifte. Hij heeft ook twee keer btw teruggevraagd over een aantal producten die hij nodig had en voor zijn bedrijfsauto. (Dit was voordat hij ziek werd). Nu blijkt dat de belastingdienst hem niet als ondernemer beschouwt omdat zijn omzet te laag is. Dus heeft hij ook geen recht op ondernemerskortingen zoals de startersaftrek. Inmiddels is hij drie maanden weer beter en heeft hij zijn ondernemingsplan herschreven en een nieuw financieringsplan bij dezelfde kredietverstrekker ingediend. Alles was snel goedgekeurd en hij heeft inmiddels de lening ook al ontvangen. Moet hij nu al het teruggevraagde btw terugstorten omdat hij volgens de belastingdienst geen ondernemer is? Hij gaat dit jaar gewoon verder met de zaak en haalt ook voldoende omzet binnen. De aangifte moet hij invullen als geen ondernemer. Dus geen bedrijf toevoegen. Daar waren we al wel uit maar zijn er nog specifieke dingen die we moeten invullen. Hij zit vooral in over de btw terug gave. Het gaat om een aanzienlijk bedrag dat als die het terug moet betalen zijn bedrijf waarschijnlijk kopje onder gaat Toevoeging: De eerste 4 maanden toen hij nog niet ziek was. Heeft hij in de eerste 3 maand zijn bedrijf helemaal start klaar gemaakt dus zonder omzet te vergaderen. De 4e maand is hij begonnen met omzet te draaien en hij heeft ook zijn lening ontvangen. Die hij naar een 2 week al terug betaalde wegens het onverwachts ziek worden -

Verkoopsom bedrijf 'liquide' houden, maar toch wat rendement pakken…

Bob082 plaatste een vraag in Fiscale zaken

Mijn bv wordt verkocht voor een aanzienlijk bedrag, echter ik moet 65% van dit vermogen nog 12-18mnd semi-liquide (binnen een maand uitkeerbaar) in mijn bv houden. Wat zouden jullie met dit geld doen om het enerzijds veilig en snel beschikbaar te houden, en er anderzijds toch wat rendement erop te maken? Sowieso wil ik het spreiden over meerdere opties, waarbij de volgende op m'n shortlist staan: 1) Zakelijk sparen Zakelijke spaarrentes word ik niet zo blij van. Zo te zien zijn deze nog het best bij abn en rabobank: 1,5% (saldo 100K tm 5mio). Nederlandse grootbanken geven sowieso echt lage rentes, daarom spaar ik privé via 't Raisin platform waarmee je spaarrekeningen bij EU banken kunt openen tegen ong 3,3% rente. Weten jullie hier goede, veilige zakelijke alternatieven op met hogere rentes? 2) Meesman rentefonds Beleggen in deposito’s en obligaties met laag risico. Levert op dit moment 3,9% op - 0,35% fondskosten = 3,65%. Zal vermoedelijk per juni (en de maanden erna waarschijnlijk...) verder omlaag gaan, maar toch al een stuk beter dan op de bank. Hebben mensen goede/slechte ervaring met Meesman? 3) Geldmarktfondsen De vorige optie is feitelijk een geldmarktfonds, het lijkt me handig om hierin te spreiden over meerdere opties. Zo kwam ik bv deze tegen DWS ESG Euro Money Market Fund. Hoe kijken jullie naar geldmarktfondsen? Weten jullie nog goede opties? Allicht toch ook ondanks valutarisico eens naar US/UK kijken omdat ontwikkeling X eraan komt, of …? 4) Uitlenen via bridgefund Zij adverteren op dit moment veel. Ze hebben 250mio opgehaald, lenen dat gespreid uit aan >6.000 NL MKB-ers. Selectie via slim IT systeem. Goede beoordelingen op meerdere plekken. Door hoge dekkingswaarde 110% en scheiding van Stichting met leningen en pandrechten die apart staat van de bridgefund bv lijkt dat ook redelijk veilig. De flexibele vorm levert 4,25% rendement (maandelijks uitgekeerd). Grotere bedragen haal je er niet direct uit, maar onder normale omstandigheden (geen bankrun) wel binnen een paar werkdagen (is mij door hun klantenservice aangegeven). Hebben mensen ervaring met bridgefund of kennen jullie soortgelijke opties? 5) Obligaties Hier heb ik allereerst wat onderzoek naar gedaan, ook een staatsobligatie gekocht om eens feeling mee te krijgen… Het leek mij handig om obligaties in euro’s (geen valutarisico) te kopen met een looptijd van ong 5-10 jaar zodat je een rente van 3,5%+ pakt, en ze lang genoeg nog lopen om goed door te verkopen (als de rente verder daalt – wat nog maar de vraag blijkt). Echter, op dit moment ben ik bepaald (nog) geen fan. Het is vrij complex: informatie over de uitgifte, uitgever, rente(betalingen, looptijd) staat overal en nergens. Excel erbij om obv koers, looptijd en couponrente in rendement uit proberen te drukken. En dan blijken obligaties de laatste tijd ook nog eens heel volatiel, met vooral veel negatief resultaat de afgelopen jaren… Moet met deze grote assetklasse toch een keer iets doen, maar vooralsnog voelt het vrij stroefjes aan zo... Tips mbt obligaties(los als fonds of etf’s) en waar ik de ideale uitleg vind om er meer over te leren: zeer welkom! 6) Gokje wagen... Voor een relatief klein bedrag ga ik toch een gokje wagen en Alibaba aandelen kopen. Die staan nu nog <10eu, hoogste punt (corona) op 33eu. Sterke cijfers (paar jaar winstgevend, relatief weinig leningen, eigen inkoop aandelen). Het is toch wel echt een hallmark van de Chinese maakindustrie, terwijl de Chinese economie langzaam uit het slop komt – nu maar hopen dat ze Taiwan niet binnenvallen… Goed idee? Juist niet? Of hebben jullie nog leuke opties voor gokjes in de aanbieding? Maar vooral op zoek naar veilige investering/belegging met rendement van rond de 3% (hoger mag altijd natuurlijk :) -

Liquide middelen holding

StevenK reageerde op Ryandev's vraag in Fiscale zaken

Hm.. Ik vraag me altijd af hoe ze uitleggen dat je de rente beter aan een vreemde kunt betalen dan aan je eigen BV. Zeker als je dan ook nog een bedenkt dat als die lening bij je BV niet gedekt door een hypotheek, het heel zakelijk is om een rente te rekenen die een paar procentpunten hoger is dan de commerciële hypotheekrente. -

Beste allen, Ik onderzoek een bedrijfsovername (MBI), het gaat om een solide B2B bedrijf met ca. 3M omzet doet met afgelopen jaren zo'n 250k winst. De eigenaar is op leeftijd en wil verkopen. Uitgaande van 4x de winst (wat vrij gunstig is) wil ik zelf ca. 250k inleggen, 2,5x winst vd bank en 25% van de verkoper zelf dmv achtergestelde lening. Ik hoor echter weleens dat grootbanken niet de moeite willen doen voor een financiering van ca. 500k (of onder de €1M) omdat het ze teveel tijd zou kosten voor een relatief kleine lening, wat is jullie ervaring hiermee? Kun je voor overnamefinanciering van €250-500k nog bij de grootbanken terecht en zoja, hoeveel keer EBITDA kun je gebruikelijke lenen? Ten laatste, wat voor rentes zien jullie? Groet, Olivier