-

Wij hebben nog geen winkel maar wel al kosten gemaakt .

Roel J reageerde op corian's vraag in Fiscale zaken

Je bent al ingeschreven, dan heb je vrijwel zeker ook al een BTW nummer gekregen. Dan neem je dat gewoon elk kwartaal mee in je BTW aangifte. Zolang jij maar kunt aantonen dat de afgetrokken BTW. Voor de kosten in voordat je een BTW nummer had (of hebt) is geen vaste periode 3-6 maanden zal geen probleem zijn over het algemeen en het hangt ook een beetje van het type kosten af. Gemende kosten waar ook sprake is van privé gebruik naast zakelijk gebruik is men "moeilijker" mee bij een controle. Dan kosten die overduidelijk zakelijk zijn. dus stel dat jij nu al wat magazijnstellingen en een kassasysteem hebt gekocht dan zal de aftrek van btw niet snel in twijfel worden getrokken.Ook niet als dat al een jaar geleden was. Weinig mensen gebruiken privé een kassasysteem of (professionele) magazijnstellingen. Maar stel je koopt een Ikea bureau en die gebruik je eerst thuis (want ook voor thuiskantoor zijn meubels meestal niet aftrekbaar als er geen zelfstandige ruimte is) . Dan kan het erop aan komen dat men zegt. Dat is privé inbreng en mag je geen btw voor terugvragen. Dus je moet vooral opletten bij zaken als bureau's laptops e.d. dat je daar goed van kan aantonen dat ze uitsluitend zakelijk gebruikt zijn en niet eerst privé zijn gebruikt en daarna pas zakelijk. Als je BTW aftrek wilt veilig stellen dan stel je dat soort aanschaffen uit totdat je daadwerkelijk gestart bent. -

Jouw AliExpress-bestelling wordt vanaf 1 juli 2021 duurder

TwaBla reageerde op Bert.'s topic in Nieuws en artikelen

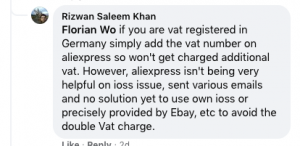

Word lid van de AliExpress groep op Facebook, daar wordt dit thema exact zo besproken. Je kan als dropshipping agent je eigen BTW nummer invullen in je AliExpress account, maar dat betekent niet meteen vanzelf dat jouw iOSS gegevens meegaan met de verzending. Ali lijkt er wel op voorbereid te zijn, maar deze info moet natuurlijk helemaal naar de verzender (de echte dropshipper) die het juist nummer dan ook op de verpakking moet tonen. Dat gaat nog niet goed. -

Jouw AliExpress-bestelling wordt vanaf 1 juli 2021 duurder

TwaBla reageerde op Bert.'s topic in Nieuws en artikelen

Maar wat doe je dan als het wel om dropshipping gaat? Kan iemand Alibaba het verschil uitleggen? Als de invoerder de iOSS registratie voert moet de leverancier/uitvoerder dus het iOSS-nummer van de invoerder melden op de zending, zodat duidelijk is wie BTW moet afdragen. Als de uitvoerder dat niet doet of zijn eigen iOSS-nummer meldt (zoals AliExpress), gaat er iets verkeerd. Heeft vraagsteller enkele leveranciers die meewerken met dit systeem en haar iOSS vermelden, maar andere leveranciers die dat niet doen, dan komt ze in de knoop met de eis dat ze de vrijwillige regeling op alle transacties moet toepassen. AliExpress heeft zelf een iOSS registratie, dus vraagsteller betaalt BTW over haar inkoopprijs. Ze koopt echter niet in voor eigen gebruik, maar om haar klant te voorzien die een hogere prijs betaalt (incl BTW). Kan vraagsteller dan gewoon de Nederlandse BTW-verrekening toepassen: geïncasseerde BTW afdragen minus voorbelasting van AliExpress? -

Jouw AliExpress-bestelling wordt vanaf 1 juli 2021 duurder

Bert. reageerde op Bert.'s topic in Nieuws en artikelen

Dat is het principe van dropshipping...... Blijkbaar levert de leverancier met zijn IOSS-nummer en draagt de BTW af. Zeer waarschiijnlijk over de waarde van de verkoop aan de dropshipper, niet over de waarde van de verkoop van de dropshipper aan de klant. Daar gaat dus iets goed mis want de levering van de dropshipper aan de klant is de transactie die gebruikt moet worden voor de douane-aangifte. Volgens de nieuwe regels de platformfictie van toepassing op de dropshipper. -

Jouw AliExpress-bestelling wordt vanaf 1 juli 2021 duurder

Mila Ganpatsing reageerde op Bert.'s topic in Nieuws en artikelen

Klopt, dit heb ik ook begrepen. Nu betaal ik bij Ali vanaf 1 juli al BTW en verzendkosten. Tot nu toe hebben klanten geen kosten hoeven te betalen. Ik weet niet of dit goed geluk is. Uiteraard wil ik dat als er extra kosten zijn ik dit betaal. Weet jij naar welk email ze de online betalingsmogelijkheid sturen? Bij dropshippen is die van de klant niet bekend. Verder begrijpt mijn leverancier maar niet dat mijn IOSS nummer op de paketten moet. Weet jij hier meer over? -

Factureer met BTW of zonder BTW?

Mary ZZP Netherlands plaatste een vraag in Administratie en verzekeringen

Ik ben een zzp'er. Ik heb BTW en KVK nummer. Ik geef bijvoorbeeld een tolkdienst aan een bedrijf in Nederland. Dit is hun zakenreis. Hun locatie is buiten Europa. Maak ik een factuur met btw of zonder btw? Dank je wel. TRANSLATION I am a freelancer. I have BTW and KVK number. For example, I give an interpretation service to a company in the Netherlands. This is their business trip. Their location is outside Europe. Do I make an invoice with VAT or without VAT? Thank you for your help. -

Niet gevonden wat je zoekt?

Wij helpen je graag! Higherlevel is het grootste ondernemersforum van Nederland.

24/7 kun je gratis je vragen stellen en je hebt binnen een paar uur antwoord!

-

Fitnessschool verkoop, stakingswinst etc?

zzpegel reageerde op zzpegel's vraag in Fiscale zaken

En zou iemand mij iets kunnen zeggen over mijn "idee" : Fitnessschool verkopen (leerlingen, lessen, lesmateriaal etc) worden verkocht. Fitnessschool staken (er is immers "niets" meer voorhanden Nieuwe onderneming oprichten (handelsnaam toevoegen KVK) met andere activiteiten, bijvoorbeeld "Verhuur en advies" ? BTW nummer blijft gehandhaafd. De koopsom van onderneming 1 (Fitnessschool) op de balans van de nieuwe onderneming zetten en daarmee de stakingswinst verschuiven c.q. positief beïnvloeden? Daarmee zou het koopbedrag geïnvesteerd kunnen worden in de nieuwe onderneming. Nieuwe onderneming gaat zich richten op verhuur (van de zaal) en andere activiteiten (advies, begeleiding etc.) Of is dit te "simpel" gedacht? -

Btw terugvorderen uit Engeland na dubieuze forwarding

Rik · reageerde op TBRSMA's vraag in Fiscale zaken

En wat wil je met dat btw-nummer doen? Zelf op de factuur krabbelen? Dat lijkt me niet helemaal correct. -

Btw terugvorderen uit Engeland na dubieuze forwarding

TBRSMA plaatste een vraag in Fiscale zaken

Goedeavond allemaal, Ik heb een e-commerce-onderneming die producten importeert uit China. Bij de import van een zending heeft onze chinese forwarder de lading op een hele dubieuze manier verzonden. Het verhaal is dus dat de goederen naar de haven in Engeland zijn gestuurd ipv Rotterdam, hier moesten de gedoeren ingeklaard worden om vervolgens door te gaan naar Nederland. De custom clearence agent van onze forwarder in engeland moest dus betaald worden. Die bedragen zijn overgemaakt via paypal naar onze forwarder. Waarna zij het door hebben gestuurd naar de agent. Op dat moment stonk het zaakje al ontzettend maar dat was de enige mogelijkheid om de zending nog binnen te krijgen. De zending is uiteindelijk wel geleverd. De +- 2000 euro aan btw die naar de CC agent in Engeland is gegaan moet nog teruggevorderd worden. Voor zo ver ik weet kan dat via https://eubtw.belastingdienst.nl/netp/ . Op de ontvangen facturen stond niet de noodzakelijke business-info om de btw in Engeland terug te vragen. Na herhaaldelijke verzoeken aan CC agent en forwarder hebben wij tevergeefs geen business info of factuur gekregen. Ik heb het engelse bedrijf wel weten te achterhalen, maar niet het btw nummer (die nodig is). Een aanvraag in het Engelse kvk-register mocht ook niet baten. Inmiddels is het bedrijf opgeheven. (waarschijnlijk door brexit, of oplichting bv) Weet iemand een manier om een engels btw-nummer van een bedrijf te achterhalen? En is dit de juiste manier om de btw terug te vorderen. Ik ben benieuwd! Gr. Anne -

100 euro verhoging bij zakelijke bankrekening ING

TheGameDistrict plaatste een vraag in Administratie en verzekeringen

100 euro verhoging bij zakelijke rekening ing. Ik moet spontaan 100 per maand meer gaan betalen voor de zakelijke rekening van mijn Nederlandse onderneming om dat ik in Duitsland woon. Ik heb dit bedrijfje naast mijn baan die ik ook in Nederland heb. Ik ben Nederlands belasting plichtig. Dit vind ik vreemd omdat ik een Nederlands btw nummer heb, en bij de kvk in Nederland sta ingeschreven en ook nog eens een vestiging heb in Nederland. Ook wordt er alleen maar in Nederland gewerkt. Ik heb een online gameshop en speelgoed winkel en val ook niet daarmee onder de witwassen risico groep, zoals vermeldop rtlz en dergelijke. Ben best verbaast en boos dat dit zo maar kan, ook omdat ik zonder bankrekening ook niets kan wordt mij dit rou in de strot gedouwd. -

Beste mensen, Hoe kan ik mezelf inschrijven bij het KVK zonder dat ik een fysiek adres heb in Nederland? Kan een familielid zich inschrijven bij het KVK en dat hij mij inhuurt? of moet ik dan 21% btw betalen over alles wat hij mij betaalt? Of is het mogelijk dat hij mij op papier zet als werknemer? Zijn er andere constructies mogelijk om een KVK nummer te krijgen? Groet, Niemen

-

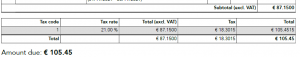

Duitse factuur met 21% btw

Joost Rietveld reageerde op Heleen11's vraag in Fiscale zaken

contact opnemen met de leverancier en een juiste nota vragen. Dus met een NL BTW-nummer (dat zou kunnen als zij in NL ook actief (genoeg) zijn). Of anders met BTW verlegd. Nu lijkt het erop dat zij jou beschouwen als particulier en dat er sprake zou zijn van afstandsverkopen, maar ook dat is het Duitse BTW-nummer onjuist. In elk geval niet zelf gaan zitten hannesen met die onjuiste factuur. -

Duitse factuur met 21% btw

Heleen11 reageerde op Heleen11's vraag in Fiscale zaken

Ik ben ondernemer. Het is zeker een Duits btw nummer (DE812....). Ik vind het ook vreemd dat 21% berekend is (Nederlands tarief) ipv de btw te verleggen naar mij. Ik weet nu niet hoe ik dit moet verwerken en evt. terug vorderen. -

Duitse factuur met 21% btw

Joost Rietveld reageerde op Heleen11's vraag in Fiscale zaken

Weet je zeker dat het een Duits BTW-nummer is? Het tarief in DLD is namelijk 19% -

Duitse factuur met 21% btw

Heleen11 plaatste een vraag in Fiscale zaken

Hallo, Ik krijg diensten geleverd van een Duitse onderneming, met Duits BTW nummer. Deze stuurt facturen met hierop 21% gespecificeerd (er staat niet op dat btw naar mij is verlegd...) Per kwartaal komt dit op ongeveer 40-50 euro btw. Ik begrijp dat ik dat 1x per jaar terug kan vragen aan de Duitse belastingdienst. Hoe boek ik dat? Kosten + te vorderen BTW uit EU (zelf rekening voor aanmaken in rubriek 4)? Als de vordering wordt toegewezen, hoe boek dan deze 'inkomsten'? Naast deze is er nog een aantal andere leveranciers van diensten binnen de EU waarbij ik makkelijk aan EUR 50 btw kom. Frankrijk, Cyprus, Ierland. Is het eenvoudig om de btw vordering in te dienen bij die landen? Ik ben benieuwd naar jullie reactie! -

Terugvragen betaalde btw roerend goed maar in de KOR

shoptillyoudrop reageerde op Chris Rein's vraag in Fiscale zaken

Ik geloof niet dat - als iemand een aangifte voor je verstuurd hebt die verwerkt kan worden, dus wanneer je een actief BTW nummer hebt - de belastingdienst totaal geen reactie geeft. Ook 'zit' je in hun ogen in de KOR. Zo werken zij m.i. niet. Dus ik denk niet dat je verhaal helemaal compleet is. Je zou misschien het beste eerst de verzonden aangiften in 2022 kunnen opzoeken: Wat (welke bedragen) is verzonden? Hoe (Digipoort?)? Wat is de ontvangstbevestiging uit het aangifteprogramma? (zijn de aangiften ontvangen dus en zo ja wanneer dan)? Want alleen door te bellen met de belastingtelefoon wordt dit natuurlijk niet opgelost. Zij kunnen alleen zien dat je niet geacht wordt om aangiften te sturen. Er is een speciale helpdesk voor intermediairs. Waarom belt je boekhouder daar niet mee? Daar kunnen zij wel precies vertellen wat er gebeurt is (qua aangiftestromen) en ook toelichten wat hier verkeerd gaat (en hoe je het eventueel recht kan breien). -

Terugvragen betaalde btw roerend goed maar in de KOR

shoptillyoudrop reageerde op Chris Rein's vraag in Fiscale zaken

Maar dan kan je toch gewoon een juiste BTW aangifte/suppletie sturen. Als het nummer actief is. -

Terugvragen betaalde btw roerend goed maar in de KOR

Cosara reageerde op Chris Rein's vraag in Fiscale zaken

Mooi ... Deelname aan de KOR betekent dat er vrijstelling is gegeven voor de Omzetbelasting ... hetgeen niet betekent dat het BTW-nummer is gedeactiveerd. -

Terugvragen betaalde btw roerend goed maar in de KOR

shoptillyoudrop reageerde op Chris Rein's vraag in Fiscale zaken

Ik ben dus helemaal met Roel eens. Met een kleine aantekening dat het mij mogelijk lijkt om de belastingdienst in overleg het BTW nummer te laten her-activeren (voor zover dit inderdaad op non-actief is gezet, zodat aangiften via Digipoort niet verwerkt kunnen worden). En daarna een suppletie over het 2e kwartaal of jaar 2022 te doen. Een BTW nummer te laten her-activeren heb ik in het verleden (meen ik mij te herinneren) meegemaakt, toen de bel.dienst dit op non-actief had gezet doordat belastingplichtige een heleboel nihil-aangiften had gedaan. Maar daarna wél een aangifte met bedragen moest indienen. Dus het kan wel. Althans toen. -

Terugvragen betaalde btw roerend goed maar in de KOR

Rik · reageerde op Chris Rein's vraag in Fiscale zaken

Dat zou betekenen dat iemand die spijt heeft dat er voor de KOR gekozen is, dit ook zou kunnen doen Ervaring leert dat dat niet gaat werken. Enige optie om eventueel met de KOR te kunnen stoppen is onderneming stoppen en opnieuw starten (en dat is volgens mij nog niet eens bevestigd dat dat altijd zal werken). Maar dat werkt zeker niet met terugwerkende kracht. Iedereen heeft overigens een BTW nummer. Ook als je in de KOR zit. Bij inkoop uit het buitenland kan er n.l. gewoon BTW verlegd worden, waarna je nog een incidentele OB aangifte moet doen om de verschuldigde BTW alsnog te betalen (en niet terug kan vragen via vraag 5b). Dat is absoluut geen teken van wel of geen KOR. Overigens heeft TS wel al gewoon aangifte gedaan over Q1 en Q2. Maar is er antwoord van de BD gekomen dat TS in de KOR zat en dus geen teruggave kreeg. Een suppletie zal dan waarschijnlijk ook zinloos zijn zolang dat vlaggetje KOR er nog op staat. Uiteraard kun je een suppletie natuurlijk altijd wel proberen. Maar aangezien de normale aangifte ook al gedaan was, en afgewezen was, verwacht ik daar niet zoveel van. -

Terugvragen betaalde btw roerend goed maar in de KOR

shoptillyoudrop reageerde op Chris Rein's vraag in Fiscale zaken

Nou, dat zeggen zij niet echt. Wat zij wel zeggen is (volgens mij) dit: "Je was al eerder BTW ondernemer geworden (voor zonnepanelen) en toen heb je opteert voor de KOR. En dus krijg je nu van ons geen aangiften meer uitgereikt". € 23.000 is een hoop geld. Ik zou persoonlijk toch een suppletie voor dat bewuste jaar insturen, waarbij je dan - als het goed is - de voorbelasting (minus de verschuldigde BTW voor de zonnepanelen e.d.!) terug zou moeten krijgen. Want je hebt tenslotte een BTW nummer. Ik heb nooit meegemaakt dat een suppletie niet gehonoreerd wordt - geen garanties overigens, want misschien zijn er richtlijnen die ik niet ken in "KOR zaken"!!! - maar het lijkt mij dat er wanneer je een geldig BTW nummer hebt weinig aan de hand zal zijn wat dat betreft. Waarschijnlijk zullen zij (bel.dienst dus) vragen naar de bewuste inkoopfactuur. Maar die heb je neem ik aan en die voldoet aan alle wettelijke eisen denk ik, want de verkoper is een 'echte' dealer schrijf je. Een suppletie kan een intermediair zo sturen naar Digipoort als hij/zij alle gegevens van jou kent en je de nodige identificatie/machtiging hebt geregeld bij hem/haar. Heel simpel allemaal. Voor mijn gevoel lukt het zo en kost het niets bijzonders. Alleen zou ik persoonlijk denken: ik zou toch wel het nodige qua paperassen willen zien voordat ik voor een onbekend iemand zomaar een teruggaaf van rond de € 23.000 bij de overheid ga indienen... Als je wil mag je de relevante stukken vrijblijvend "p.m.-en" en dan kijk ik of ik wel bereid zou zijn om dit te doen. En anders zijn er intermediairs zat te vinden met een PKI-overheid certificaat die een suppletie kunnen sturen (als zij het willen doen dan, wel te verstaan). -

Terugvragen betaalde btw roerend goed maar in de KOR

Chris Rein reageerde op Chris Rein's vraag in Fiscale zaken

Bedankt voor uw uitgebreide reactie. Zeker een hele vervelende situatie. Die mij er zelfs toe dwingen om ermee te stoppen. Ik kan niet begrijpen dat de belastingdienst zo keihard is. Voor zover ik weet is de btw niet voorgefinancierd. De btw heb ik compleet van mijn bankrekening overgemaakt naar de merkdealer. Ik heb ook met de leasemaatschappij gesproken. Tot nu toe alle medewerking. Alleen zij kunnen niet zoveel doen. Zij wilden graag de belastingdienst afwachten. Ik had een paar dagen na mijn inschrijving bij de KVK een brief van de belastingdienst thuis ontvangen met daarin mijn btw-nummer Nogmaals bedankt voor uw complete uitleg. Ik ga hiermee aan de slag U lijkt wel de enige die de kern van het probleem begrijpt. Het klopt dat er veel veranderd is in 2020 en ik ben een beetje in de war met oude kor, nieuwe kor en nog wat dingen. Ik vind het bijzonder ingewikkeld worden. Terwijl ik dacht dat het niet zo moeilijk was. -

Terugvragen betaalde btw roerend goed maar in de KOR

Roel J reageerde op Chris Rein's vraag in Fiscale zaken

Wat een onwijs klote situatie Chris. Zonder truck is het ook vrij lastig omzet maken. Dus die aanschaf was onvermijdelijk.. Waarschijnlijk is de financial lease ook afgesloten met tijdelijke voorfinanciering van btw? klopt dat? Heb je al met de leasemaatschappij gesproken over dit probleem? Want ik denk dat je van hen sneller medewerking kan verwachten dan van de belastindienst. Toch heb ik ook het gevoel dat je geen kansloze zaak hebt, maar dat je het niet gaat redden met de hulp van een boekhouder, ik zou een advocaat in fiscaalrecht (met btw specialisatie) zoeken. 23.000 is wel de moeite waard om daar een poging te wagen. Je zegt dat je bij inschrijving een btw nummer hebt gekregen. Wat stond er in de brief van de belastingdienst? of kreeg je het nummer van de KvK? WAt ik namelijk zie is dat jij feitelijk vermorzelt wordt door 2 "automatische" regels die in de afgelopen jaren zijn ingevoerd. Er is volgens mij ergens 2015 ofzo een gerechtelijke uitspraak geweest dat de belastingdienst mensen die zonnepanelen aanschaffen niet zomaar btw plichtig kan maken omdat ze niet het doel hebben te ondernemen. Toen is een regeling bedacht waarbij je voor zonnepanelen eenmalig aangifte kan doen en dan ook automatisch in de KOR kwam omdat de omzet uit zonnepanelen ook in de oude regeling niet boven de grenzen kwam. Toen in 2020 de KOR van vorm veranderde was het op zich logisch dat je automatisch bent omgezet, immers had je toen alleen zonnepanelen en was je geen ondernemer. Zelfs als je toen gevraagd was wat je wilde had je toen voor de KOR gekozen. Helaas zit in de KOR een lockup periode van 3 jaar, als je zelf bij start van je onderneming bewust kiest voor de KOR dan is het je eigen schuld als dit gebeurd. Maar jij wordt nu benadeeld door automatisch toegepaste regels. Ook is het zo dat als jij op 1 januari 2023 zou zijn begonnen je dan gewoon de vrije keuze had gehad, immers dan is die automatisch lockup die er op 1 januari 2020 op is gekomen voorbij. Daarmee ontstaat een situatie waarmee je mogelijk een beroep kan doen op een hardheidsclausule (als een wet ernstig nadelig voor jou uitpakt zonder dat jij nalatig bent geweest) Een simpel bezwaar wordt kennelijk ook vrij makkelijk aan de kant geschoven (wat op zich ook al kwalijk is, bij een bezwaar moet men beoordelen met alle feiten en omstandigheden en iet alleen met een kalendertje in de hand om te roepen dat de termijn voorbij is) Ik kan niet inschatten hoe groot de kans op succes is maar ik zou zeker een afspraak maken met een fiscaal jurist om te bekijken of er toch meerdere opties zijn dan alleen het (mislukte) bezwaar -

Terugvragen betaalde btw roerend goed maar in de KOR

Chris Rein plaatste een vraag in Fiscale zaken

Geachte lezer, Hopende een antwoord te krijgen op deze zeer lastige kwestie met de belastingdienst. 1 januari 2022 ben ik mijn eenmanszaak begonnen in de transport. Ik heb mij toen ingeschreven bij de KVK en heb een btw- nummer gekregen. In Q1 had ik niet veel omzet maar ook niet veel kosten. In Q2 heb ik mijn eerste aangifte laten doen door mijn boekhouder. Q2 had ik ook niet veel omzet maar wel heel veel kosten gemaakt. Waaronder; de aanschaf van een eigen truck via financial lease. Hierbij zou ik btw (€23.000.-)moeten voorschieten. Ze noemden dit ook wel de voorbelasting. Deze btw heb ik betaald aan de erkende merkdealer welke ik volgens hun het kwartaal er op zou moeten kunnen terug vragen. Aangezien in Q3 bleek dat ik mijn eerste belasting aangifte Q1 niet binnen kreeg maar es gebeld met de belastingtelefoon. De belastingdienst geeft aan dat ik niet geregistreerd sta als btw plichtige ondernemer. Dus ook geen btw kan terugvragen. Maar ik heb wel veel btw betaald. Na een paar vragen van de belastingdienst kom ik erachter dat ze mij 'automatisch' in de oude KOR regeling hebben gezet aan begin 2020. Ik heb namelijk zonnepanelen aangeschaft in 2019. Daarmee sta ik geregistreerd als 'zonnepaneelhouder'. Iets wat voor mij volkomen onduidelijk en vaag is. Ik heb wel een btw nummer gekregen bij inschrijven bij de KVK maar ik kan geen aangifte doen. Heel vreemd naar mijn idee. Met andere woorden zegt de belastingdienst die 23.000 euro aan btw is nooit betaald. Hoe krijg ik mijn geld terug? Ik ga failliet als dit niet tot een goed einde komt met alle gevolgen van dien. Met vriendelijke groet, Chris Rein -

Parttime ondernemen naast loondienst

Hans van den Bergh reageerde op Johan P.'s vraag in De overheid en ondernemers

IB47 gaat over een particulier die niét in loondienst is bij betreffende opdrachtgever, zelf niét ondernemer is en niét BTW-plichtig. Jij geeft zelf aan dat je wél ingeschreven staat bij KvK, een BTW-nummer hebt én BTW afdraagt. Dan ben je dus beoordeeld als BTW-PLICHTIG ondernemer! Daar is niets vrijblijvends meer aan en je kunt dus niet meer, als het jou beter uitkomt, voor betreffende activiteiten (<quote>'ondergebracht in een eenmanszaak' <unquote>) terugvallen op IB47. Jij dient bij de opdrachtgever omzetbelasting in rekening te brengen en deze af te dragen a.d.h.v. de BTW-aangifte en de omzet op te nemen in jouw W&V-rekening om later de winst uit het ondernemen mee te nemen in jouw aangifte IB. Je zegt dat je wat wilt leren, download dan het gratis 'Handboek Ondernemen' van de site van de belastingdienst en zorg er bliksemsnel voor dat dit je bijbel wordt.