Doorzoek de community

Toont resultaten voor 'dhl'.

1232 resultaten gevonden

-

Btw en invoerrechten bij import uit China

Na een telefoontje naar de Belastingdienst en Douane ben ik nog niet veel wijzer (ik zal hun reactie hieronder toelichten). Waar het precies om gaat: ik wil producten importeren uit China. Neem Alibaba als voorbeeld: vaak spreek je daar met de verkoper af dat de levering onder DDP plaats zal vinden. Je krijgt de spullen dan netjes bezorgt op locatie en hoeft verder niets extra te betalen voor/na de levering. In de praktijk wordt vaak gesjoemeld met de goederencode's en daadwerkelijke waarde van de producten op de doos. Mijn vraag aan de Douane was of ik in dat geval als ondernemer alsnog de verantwoordelijkheid heb om te zorgen dat de juiste hoeveelheid invoerrechten zijn betaald. Hun antwoord was simpel: komt het binnen via een koeriersdienst (DHL / UPS / PostNL etc.) dan zijn zij verantwoordelijk voor de import en kent de ondernemer geen enkele mate van aansprakelijkheid. De belastingdienst gaf aan dat indien de verkoper in China aangeeft dat er is geleverd via DDP, er geen BTW meer afgedragen hoeft te worden door de Nederlandse ondernemer. Wel gaven zij aan dat het mogelijk interessant zou zijn om te kijken naar het leveren via DAP waarbij je zelf moet de invoerrechten en BTW moet betalen, echter is de BTW in dat geval wel terug te vorderen en kan dat mogelijk een belastingvoordeel opleveren. Maar toch heb ik mijn twijfels of deze standpunten wel juist zijn. Ik lees namelijk ook diverse bronnen die het hebben over het feit dat BTW verlegd is en ik dat alsnog zelf moet aangeven. De facturen vanuit Alibaba zijn zeer summier waar m.u.v. "DDP" niets te vinden is over BTW of invoerrechten. Zijn er anderen met ervaringen omtrent importeren en of de standpunten zoals hierboven beschreven de realiteit weerspiegelen?

-

Ecommerce: Klant vraagt om aangepaste af leverplek

Heel PostNL werkt in mijn ogen niet voor Duitsland, want ze besteden de bezorging daar uit aan verschillende partijen waardoor je geen zicht meer over je zendingen hebt ( En dat telt dan ook gelijk voor de rest van Europa of zelfs de wereld). Als je bv met DHL werkt, die doet het hele traject zelf waardoor je een zending perfect kan volgen.

-

Mag vervoerder zomaar zelf bepalen wat ze aan toeslagen factureren?

Ik ben ondernemer en bestel regelmatig electronica componenten bij buitenlandse distributeurs. Dat doe ik al jaren zonder problemen. Uiteraard krijg ik vaak via Dhl, UPs, fedEx een nette inklarings factuur achteraf, met de btw en een stukje administratieve kosten. Allemaal prima, btw krijg ik toch terug en de administratieve kosten zijn vaak <20.- Echter dit keer had ik bij ene chinese distributeur een rits onderdelen besteld ( weerstanden, condensatoren, zekeringen, microcontrollers etc) Nu kreeg ik van fedEx achter een factuur met de btw en een voorschotprovisie. so far so good, maar dit keer rekenen ze een toeslag voor meerdere artikelen van 72.-! nu bezwaar hierover te hebben gemaakt zeggen ze dat ze vanaf de 6e factuur regel 8.- in rekening brengen voor producten in de juiste categorie te beoordelen ofzo.. wat een klets. Dat heb ik in de afgelopen 10 jaar nog niet 1 keer meegemaakt. Een DHL of UPS heeft dit nog nooit gedaan. Daarbij het is allemaal vergelijkbaar spul. Geen wasknijpers en tandenborstels ofzo, gewoon electronica componenten voor op een printplaat. Ik heb de btw en voorschot provisie betaald, maar nu sturen ze alsnog een aanmaning voor deze extra toeslag. Mag dat zomaar? Ga ik bij het kiezen van een vervoerder, automatisch akkoord met hun voorwaarden? Ik vind dat ik geen overeenkomst met hun heb, deze kosten buiten proportie zijn en zowieso geldklopperij is. Wie staat hier in zijn recht? Het is toch bizar dat zo de kosten van vervoer het totale order bedrag overstijgen. Zo had ik beter 3 euro meer voor DHL kunnen betalen en deze schandalige praktijken kunnen besparen.

-

Mag vervoerder zomaar zelf bepalen wat ze aan toeslagen factureren?

nouja, ik bedoel ik koop onderdelen bij webshop X, daar kan ik bij transport opties kiezen voor DHL, UPS, fedEX etc. Ik heb geen webshop gezien die daar refereerd naar de algemene voorwaarden van de vervoerder. Ik betaal daar enkel een extra bedrag x aan verzendkosten. De overeenkomst heb ik met de webshop zou ik zeggen en hun met de vervoerder

-

Invoerkosten DHL buiten EU

Normaalgezien moet u vanaf 1 Juli via Mijn Zakelijke belastingdienst pagina eenloketsysteem aanvraag doen. U krijgt dan een code van de belastingdienst. Als een leverancier uit turkije via DHL iets wilt verzenden naar u tot 150 euro kunt u deze code gebruiken deze moet aan DHL gegeven worden İOSS code. Je hebt verder geen extra kosten Enkel dat NL BTW gaat vragen aan je bij de inkoop over de bepaalde product, die btw kan je dus weer verrekenen. Bekijk het artikel hieronder sample product kost 24,20 inclusief 21% NL BTW en verzendkosten DHL dit staat dan ook op de factuur van de verkoper. Ookal kost het sample 0 euro dat maakt niks uit je moet gewoon de kosten vermelden in dit geval de verzendkosten. NL BTW 21% 4,20 dus totaal betaald bedrag dit kun je gewoon als inkoopproduct zien en de btw verrekenen tot zover ik het begrijp. https://www.belastingdienst.nl/wps/wcm/connect/nl/btw/content/e-commerce-en-diensten-in-de-eu-kijk-wat-er-verandert-voor-de-btw-x

-

Verwerken BTW en invoerrechten (duty) van DHL factuur

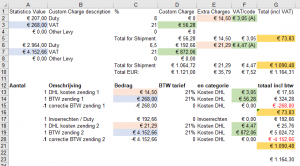

Hallo Danielle Facturen van DHL (of alle vervoerders) zijn altijd wat lastiger in te voeren in de boekhouding vooral om ze ook juist op de aangifte omzetbelasting te krijgen. Je hebt daarvoor een trucje nodig om de BTW op de gekochte goederen te berekenen voor je hem in 2 regels op 1 regel met Statisic value 268 en btw percentage 21% en direct daaronder nog een regel maar dan met statistic value 268 met een min en btw code "geen btw". ik heb het even in een excel uitgewerkt. zie screenshot en bijlage. De indeling komt aardig overeen met moneybird volgens mij.. Met kleurtjes heb ik geprobeerd duidelijk te maken wat waarheen gaat. Ik hoop dat het zo duidelijk wordt voor je.. Ik heb bij de eerste zending bij alles categorie Kosten DHL gebruikt. de 2e en 3e regel veroorzaken geen kosten in je winst en verliesrekening maar zorgen wel dat je de 56,28 BTW kan aftrekken Bij de tweede zending zelfde verhaal maar voor Duty heb ik kostencategorie Invoerrechten gebruikt. Je kunt daar ook de rekening inkopen gebruiken, want invoerrechten verhogen feitelijk je inkoopkosten. Wat je doet hangt af van jou eigen keuzes hoe gedetailleerd je je boekhouding wil bijhouden. Ook de rekening kosten DHL kun je op inkopen boeken of een andere categorieendie jij handig vind. die categorieen zijn dus voorbeelden. HL DHL factuur verwerken.xlsx

-

Invoerkosten DHL buiten EU

Hoi allemaal! Ik ben een kleine ondernemer en heb een vraagje waar ik niet uit kom. Voor mijn webshop importeer ik kleding van mijn leverancier uit Turkije. Nu zijn er voor samples bij de douane €70 euro aan invoerkosten berekend en betaald. Van de €70 is er ongeveer €60 standaard verzendkosten en de rest valt onder ‘extra kosten’. Voor de samples is verder niet betaald (bij de leverancier) omdat het dus samples zijn. Kunnen de invoer kosten bij de btw-aangifte worden afgetrokken? Er staat namelijk 0% VAT en weet dus niet goed of ik iets met de invoerrechten kan doen bij de btw-aangifte. Alvast bedankt!!

-

Invoerkosten DHL buiten EU

Ik snap de verwarring wel en heb die zelf ook ondanks het webinar van de Belastingdienst. Ik krijg telkens een ander antwoord en wordt van het kasje naar de muur gestuurd door Belastingdienst, Douane en Post.nl. Mijn Chinese leverancier op Ali geeft ook aan dat het nr via het platform is geregeld (hij weigert mijn IOSS nr op de bon te zetten). Anderen zeggen weer dat dat wel moet. Ik wil niet dat de klanten extra kosten krijgen en dat alles netjes regelen. Wie kan je goed adviseren (zelfs betaald) hierover?

-

Invoerkosten DHL buiten EU

Dat is het juist de Turkse Leverancier heeft geen IOSS code dat is een code wat is ontworpen door europa dit kan je in je eigen Mijn Zakelijke belastingdienst aanvragen. Op het moment dat ge iets koopt uit het buitenland mag je je eigen code aan de Turkse leverancier geven zodat hij dit op de BON kan zetten van DHL bijvoorbeeld. Zo kan de BTW betaald worden door de Ondernemer Koper van NL.

-

Invoerkosten DHL buiten EU

Je haalt echt van alles door elkaar, IOSS betekent BTW betaling bij de point of sale. Denk je echt dat TS in Turkije over de toonbank in Turkije goederen gaat kopen en met een IOSS nummer van haarzelf de pakketjes naar een Turks postkantoor brengt? En al zou TS een eigen IOSS nummer hebben dan is het bepaald niet de bedoeling om dit uit te lenen aan anderen. Een van de zwakste plekken in de IOSS is mogelijk misbruik van een registratienummer.

-

Invoerkosten DHL buiten EU

Klopt dit is wel de juiste manier van werken, maar je kan de verkoper niet verplichten om die code aan te vragen op die manier stopt jou handel op dat moment ? Niet alle ondernemers hebben op dit moment een vergunning van artikel 23. Op dit moment kent of heeft nog niemand de OSS nummer aangevraagd dit geldt zowel voor de NL ondernemers en of Turkse leverancier. Als Hanna de persoon die dit Topic heeft gestart, aantal producten gaat inkopen bij (Winkels die niets te maken hebben met verzendingen en alleen verkoop over de toonbank doen) Heeft Hanna haar code nodig om de pakket met x aantal artikelen van verschilllende winkels die ze heeft ingekocht nodig om het pakket naar zichzelf te versturen naar haar adres in NL. U kunt niet van alle Turken verwachten dat iedereen de code heeft? Je moet er niet vanuit gaan dat niemand het heeft zo kan ze nog haar eigen code voorschieten om haar handel toch verder te laten doorgaan. En anders zit je zonder producten die je toch wel nodig hebt, dit is geen passend oplossing. Oplossing ligt merendeels bij de OSS code van Hanna.

-

Invoerkosten DHL buiten EU

Nogmaals, nee dus. De Turkse leverancier moet zich registreren in IOSS en krijgt zijn eigen nummer, dat is het nummer dat hij moet gebruiken. Je kunt toch niet verwachten dat de die Turkse leverancier van al zijn (zakelijke) klanten een nummer gaat opvragen om op de pakketjes te zetten. Daarnaast is de IOSS voornamelijk bedoeld voor B2C, een particuliere consument heeft niet eens "Mijn belastingdienst zakelijk". Je haalt waarschijnlijk IOSS door elkaar met een BTW nummer waarbij een vergunning artikel 23 is afgegeven?

-

Invoerkosten DHL buiten EU

Je hebt de vraag niet goed begrepen. TS koopt in bij een Turkse leverancier. Bovenstaande (en de toegevoegde link) is bedoeld voor verkopers. Als in deze situatie gebruik zou worden gemaakt van IOSS moet de Turkse leverancier zich hiervoor aanmelden zijn registratienummer gebruiken bij de verzending van de goederen. In dit geval is dit trouwens helemaal niet van toepassing want de Turkse leverancier levert niet DDP.

- Facturering dropshippen buitenland

-

Verwerken BTW en invoerrechten (duty) van DHL factuur

Hoi hoi, Ik zie door de bomen het bos niet meer, en bij de belastingdienst zelf kom ik niet verder. Zal proberen om het zo concreet mogelijk te houden. Ik ben een webwinkel begonnen (aangezien de hobby uit de hand liep). Nu koop ik artikelen in China (joh, zal vast niet de eerste zijn) en die verkoop ik in Nederland. Het ene pakket komt er zonder extra kosten doorheen (neem aan dat ik daar verder ook niks mee hoef te doen en gewoon 0% btw op in vul, want heb niks aan belasting betaald, dus kan ook niks terug vragen. Het andere pakket wordt via bv DHL verzonden. Nu krijg ik van hun een rekening. Hierop staat Duty, VAT en other Levy. Maar ik krijg er geen wijs uit wat ik hierin nou op mag geven en hoe ik dit verwerk (in Moneybird). Statistics Value Custom Charge description % Custom Charge Extra Charges VAT/code Total (incl VAT) € 207,00 Duty 8 € 0 € 14,50 € 3,05 (A) € 268,00 VAT 21 € 56,28 € 0,00 Other Levy 0 € 0 Total for Shipment € 56,28 € 14,50 € 3,05 € 73,83 € 2964,00 Duty 6,5 € 192,66 € 21,29 € 4,47 (A) € 4152,66 VAT 21 € 872,06 € 0,00 Other Levy 0 € 0,00 Total for Shipment € 1064,72 € 21,29 € 4,47 € 1090,48 Total EUR: € 1121,00 € 35,79 € 7,52 € 1164,31 Wat kan ik nou terug vragen? Opgeven? Ik snap er echt niks meer van. Dit is een voorbeeld, heb er zo nog meer haha. Het bedrag van € 1164,31 heb ik in ieder geval betaald aan DHL. Hoop dat iemand mij kan helpen. Alvast bedankt. Groetjes Danielle

-

Invoerkosten DHL buiten EU

Invoerrechten betaal je in beginsel niet op goederen uit Turkije maar omdat je schrijft dat er ook geen BTW in rekening is gebracht (tenzij e een vergunning artikel 23 hebt) is heel de zending waarschijnlijk aangegeven met vrijstelling invoerrechten/BTW. Dat er niets geheven wordt betekent niet dat er geen aangifte gedaan hoeft te worden en dan is tien euro extra voor het doen van de aangifte eigenlijk een schijntje.

- Invoerkosten DHL buiten EU

- Invoerkosten DHL buiten EU

-

Invoerkosten DHL buiten EU

Hallo Hanna, Nee, je BTW aangifte gaat uitsluitend over BTW, invoerrechten hebben daar geen plek en kunnen niet worden teruggevraagd. Immers is het doel van invoerrechten dat je moet betalen om de goederen Nederland in te krijgen.. Het zijn gewoon bedrijfskosten, dus je mag ze wel van je winst aftrekken voor de inkomstenbelasting. (of vennootschapsbelasting als je een BV hebt)

- Verwerken BTW en invoerrechten (duty) van DHL factuur

- Verwerken BTW en invoerrechten (duty) van DHL factuur

- Verwerken BTW en invoerrechten (duty) van DHL factuur

- Verwerken BTW en invoerrechten (duty) van DHL factuur

- Verwerken BTW en invoerrechten (duty) van DHL factuur

- Verwerken BTW en invoerrechten (duty) van DHL factuur