-

Spaar bv [onroerend goed overzetten uit eenmanszaak]

Juryda plaatste een vraag in Fiscale zaken

Ik ben nieuw hier en ben op zoek naar wat informatie omtrent een spaar bv. Ik heb nu een eenmanszaak met een eigen pand, vrij van hypotheken, een winst schommelend ieder jaar tussen de 70.000 en 100.000 en heb ieder jaar een privé opname van ongeveer 30.000 euro netto en wil graag mijn belastingdruk verlagen. Het doel is om wat makkelijker en sneller kapitaal op te bouwen. Nu is mijn bedoeling om een spaar bv op te richten, mijn pand in de spaar bv te plaatsen en huur rekenen van de spaar bv naar de eenmanszaak van 25.000 per jaar zodat ik daar alleen die 15% vpb over hoef te betalen en de belastingdruk binnen de eenmanszaak flink te verlagen. Uiteindelijk is dan de bedoeling om dat geld weer uit te gaan lenen aan de eenmanszaak om zo werk kapitaal te creëren, of later binnen de spaar bv te investeren in een 2e bedrijfspand. Is dit mogelijk, en zo ja moet ik dan het bedrijfspand ook daadwerkelijk via de notaris verkopen aan de bv en overdrachtsbelasting betalen of is dat niet nodig? Ik wordt zelf de enige eigenaar van de spaar bv. -

Negatieve rente ontlopen door uitlenen aan DGA?

wimj reageerde op Matt_'s vraag in Fiscale zaken

De BV zal inderdaad een zakelijke rente moeten rekenen. Die rente is niet aftrekbaar (tenzij het voor een hypotheek wordt gebruikt, maar dat wringt met direct opeisbaar). En in de BV is die rente winst, en daar betaal je dus vennootschapsbelasting over. -

Overdracht van aandeel d.m.v. lening

Roel J reageerde op PaulAS's vraag in KvK, UWV en overige juridische zaken

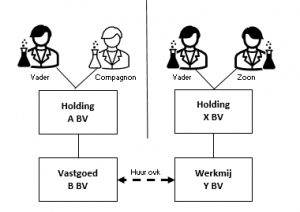

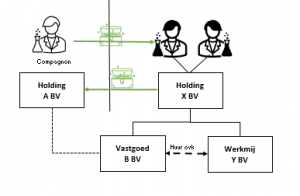

Hebben jullie al extern advies gevraagd over de beste manier van overdracht, want hoe meer je schrijft hoe meer ik de indruk krijg dat jullie alles zelf bedacht hebben/ De keuze om samen met je compagnon in 1 holding te kruipen lijkt niet heel gelukkig. Door die 2 in 1 holding ontstaat nu een hele lastige puzzel ontstaat waarbij er heel veel geld opgehoest moet worden omdat de vertrekkende vennoot fiscaal moet afrekenen en daardoor dus meteen een zak geld moet ontvangen. Fair is fair, deze situatie is ontstaan door (verkeerde) keuzes gemaakt door vader + compagnon, de consequenties daarvan moeten vooral bij hun landen en niet bij zoon die dan maar de 50% moet overnemen en zich diep in de schulden te steken. Volgens mij is dit in een plaatje de huidige situatie. Uitkopen van de pensionerende compagnon lijkt logisch, maar is dat niet in mijn ofwn, want dan zijn er opeens 2 holdings met elk vader en zoon als aandeelhouder. Veel logischer vind ik 1 (tussen)holding (X BV) waar zowel de vastgoed BV als de werkmij hangen waarbij de werkmij Y nog steeds huurt van BV B alleen de aandeelhouder(s) (of vader en zoon dan ook gelijk naar een eigen holding gaan laat ik even liggen) In BV B zit nagenoeg schuldenvrij vastgoed. Daar zit dus het geld en de oplossing van de puzzel en volgens mij kan afrekenen in privé door vertrekkende compagnon mogelijk ook nog voorkomen worden. Ik kan niet alle fiscale gevolgen inschatten en waar ze vallen, maar qua structuur zie ik het plaatje zo: BV B wordt verkocht aan Holding X BV. Het moet mogelijk zijn om op het pand een hypotheek te krijgen. Holding A ontvangt dan een flinke zak geld van X. - Daarmee kunnen Rek cour schulden aan de aandeelhouders afgelost worden waardoor voor beide aandeelhouders ook prive geld beschikbaar komt voor verdere (her) structurering van de BV structuren - De pensionerende compagnon kan het aandeel van vader in de holding A kopen of de holding A koopt eigen aandelen in. Hierdoor houdt de compagnon de verkoopopbrengst in de BV A die nu eigenlijk de persoonlijke holding van de compagnon is geworden. En kan vandaar bepalen wanneer en hoe hij geld naar prive laat komen. - Als het nodig is om de deal rond te maken kan Holding A nog een aandelenbelang in BV B houden. (bijv om voldoende eigen vermogen te houden in relatie tot nieuwe hypotheek) Je kunt dan ook afspraken maken over op welke termijn X de rest van de aandelen moet overnemen of een aanbiedingsplicht van de aandelen bij overlijden. Tot die tijd houd holding A dividendrecht en komt er zelfs nog meer vermogen in de holding voor compagnon om voor hem op een gunstig moment naar prive te halen. Dit is geen panklare oplossing er zal nog veel uitgezocht moeten worden. Ook of persoonlijke holdings voor vader en zoon nu verstandig zijn of dat daar in de komende jaren planmatig naar toe gewerkt kan / moet worden ter voorbereiding op de pensionering. Want dat is ook nodig om te voorkomen dat vader over een paar jaar ook in één klap moet afrekenen en daardoor mogelijk pensionering moet uitstellen omdat zoon het niet kan betalen. Nu is het moment om alle pijn van onhandige keuzes in het verleden te maken en het bedrijf klaar te maken voor de toekomst en dat is volledig overname door de zoon en pensionering van vader. -

Overdracht van aandeel d.m.v. lening

PaulAS reageerde op PaulAS's vraag in KvK, UWV en overige juridische zaken

Beste Joost, Ik ben denk ik niet helemaal duidelijk in mijn verhaal. Ik zal iets duidelijker zijn. Overigens hebben we contact met de bank gehad en die wilde in eerste instantie niets weten van een "management buy-out", hoewel er een behoorlijk pand (daadwerkelijke waarde en niet de boekwaarde) als onderpand kan dienen (hypotheek loopt al bij deze bank en is nagenoeg afgelost). Maar de bank stelde zulke enorme eisen dat wij daarmee niet akkoord zijn gegeven. Dit hebben mijn compagnon en ik besproken en hij wil aan elke constructie meewerken om zijn aandeel te verkopen aan mijn zoon, mits er een zekerheidsstelling voor hem is. En die constructie mag best over een langere periode verdeeld worden. Ik heb samen met mijn compagnon een holding bv bedrijf A (wij ieder 1 aandeel) en bedrijf A heeft 1 aandeel in onroerend goed bedrijf B. Bedrijf A heeft wat financiële deelnemingen (waaronder in bedrijf B), eigen vermogen en schulden aan de aandeelhouders. Bedrijf B bezit het pand en heeft eigen vermogen en een hypotheek schuld aan de bank. Ik heb samen met mijn zoon een holding bv bedrijf X (wij ieder 1 aandeel) en bedrijf X heeft 1 aandeel in werkmaatschappij bedrijf Y. Bedrijf X heeft een financiële deelneming in bedrijf Y en eigen vermogen. Werkmaatschappij bedrijf Y huurt het pand van onroerend goed bedrijf B. Verder zijn er geen relaties onderling. Wij willen dus het aandeel van mijn compagnon in holding bv bedrijf A verkopen aan mijn zoon. Echter heeft mijn zoon niet voldoende financiële middelen om het aandeel zomaar over te nemen. Vandaar dat wij met z'n 3-en hebben bedacht om dit met een lening te doen. Een vordering van mijn compagnon en een schuld aan mijn zoon. Echter kan mijn zoon niet zomaar aflossen in privé aan mijn compagnon. Daarom hebben wij de BV's erbij betrokken. Nu echter begrijp ik dat het niet zomaar kan. En de waarde van het aandeel is meer dan winstreserves in de BV's. Maak ik mezelf nu duidelijker? Zijn er constructies te bedenken waarbij we de zekerheid hebben dat mijn compagnon maandelijks aflossing en rente krijgt voor een lening waaraan de verkoop van het aandeel ten grondslag ligt en zekerheid dat mijn zoon alleen rente hoeft te betalen en kan/mag aflossen als hij financiële ruimte heeft. Ik hoor graag! Vriendelijke groet, Paul -

Restaurant beginnen

Ondernemeneer reageerde op FijaNL's vraag in Ondernemingsplan en businessplanning

Moet ik eerst onzelf als bedrijf inschrijven bij de KVK of juist eerst een pand huren/kopen? Ik zie tegenstrijdige informatie online hierover. Om zakelijk en privé bij de start direct te scheiden raad ik dit wel aan. Als ik een pand vind om te kopen en de prijs is bv. €50.000, betekent dit dat ik direct dit bedrag moet overmaken of kan het per pand/eigenaar verschillen hoe de betalingsregeling werkt? Evenals bij een huis zou je een zakelijke hypotheek kunnen overwegen. Denk dat het voor een startend ondernemer echter logischer is om tijdelijk te huren. Ben je flexibeler en gooi je jezelf niet direct in het diepe. Kan ik financiele hulp vragen van de overheid om een eigen bedrijf te beginnen? Ik ben zelf net afgestudeerd als student (HBO) en mijn vriend en ik ontvangen beiden geen uitkering oid. Voor mensen zonder uitkering is er inderdaad geen financiële ondersteuning, maar je kan natuurlijk even informeren bij het Ondernemersplein van Amsterdam voor lokale regelingen. Welke stappen kan ik het beste als eerste nemen? Ik zou in jullie geval even in het klein beginnen vanuit huis in combinatie met platformen als thuisbezorgd (werkt als een trein en zeker in Amsterdam). Vervolgens ogen openhouden voor een leuk huurpandje (liefst met een keuken of pizzaoven). Kan je op deze manier even vermogen opbouwen en werken aan gepersonaliseerde pizzadozen, flyers, Social Media en een website. Wanneer dit allemaal loopt kan je kijken naar vervolgstappen als een vaste locatie voor het restaurant, maar dan ben je al een heel eind op weg. -

NOW steun terugbetalen na faillissement

RubenT reageerde op ariebox's vraag in KvK, UWV en overige juridische zaken

Dus, samengevat: Tussen 2007 en 2018 is er ieder kwartaal één factuur verstuurd en is de administratie bijgehouden Eind 2018 liep het octrooi-contract af en sindsdien is er geen omzet meer geweest Je dochter is, tijdens haar studie, voor minimumloon, in dienst om aan een nieuwe uitvinding te werken, wat nog niks heeft opgeleverd Je geeft zelf aan dat je BV in feite in 2019 al failliet is gegaan toen het octrooi-contract stopte In 2020 heb je NOW aangevraagd omdat het kan, en daarvan heb je je dochter doorbetaald (vooral zodat ze een hypotheek kon krijgen en haar studie kon afmaken) Nu kom je tot de conclusie dat je in 2019 geen omzet hebt gehad, je dus geen aantoonbare omzetdaling door corona hebt en je geen recht op de aangevraagde NOW hebt Als je dit op een faillissement laat uitdraaien lijkt het me dat een curator erg veel aanleiding ziet om het als onbehoorlijk bestuur aan te merken, zoals Roel al aangaf. De consequentie is dan dat de curator gaat proberen je hoofdelijk aansprakelijk te stellen. De curator zal de definitieve vaststelling van de NOW vast aanvragen (het UWV informeert ze daar inmiddels actief over), maar die zal vast niet enorm z'n best doen om te gaan goochelen met je boekhouding om die NOW alsnog toegekend te krijgen. Dat zal dan een vordering van het UWV worden, waarvoor er daarvoor privé bij jou aangeklopt zal worden. Ik neem aan dat, gezien de weinige activiteit in de BV, er verder geen schuldeisers zullen zijn. Als dat wel zo is, staan die ook nog in de rij. Het alternatief is dat je via een bezwaar alsnog NOW kan proberen toegekend te krijgen (als de uitvinding zonder corona in 2020 wel gelanceerd kon worden), zoals Roel in het andere topic al aanhaalde, ondanks dat dat een kleine slagingskans heeft. Als dat niet lukt kun je voor het terugbetalen van de NOW waarschijnlijk een schappelijkere terugbetalingsregeling overeenkomen dan je met de curator gaat lukken bij hoofdelijke aansprakelijkheid bij het faillissement. Ik kan niet in je boekhouding kijken, maar het kan natuurlijk zo zijn dat er nog wel wat vermogen over is na 12 jaar gefactureerd te kunnen hebben voor een octrooi. Dat je de NOW als mooie kans op gratis geld zag heeft in jouw geval dan slecht uitgepakt, waarvan je nu de consequenties gepresenteerd krijgt. Netjes afhandelen en door, wie weet wordt die nieuwe uitvinding nog wat. -

Niet gevonden wat je zoekt?

Wij helpen je graag! Higherlevel is het grootste ondernemersforum van Nederland.

24/7 kun je gratis je vragen stellen en je hebt binnen een paar uur antwoord!

-

Bedrijfspand prive financieren

Dennis wit plaatste een vraag in Financiering

een vraag wellicht redelijk complex om zo te kunnen beantwoorden Ik wil een bedrijfspand gaan kopen voor gebruik van eigen onderneming (eenmanszaak) of wat ook mogelijkheid is de (nieuwe) activiteit af te splitsen in eigen onderneming / bv en eventueel dit pand voor verhuren aan deze bv met die activiteit die ook in de pand gaat worden uitgevoerd de vraag is kun je een bedrijfspand vanuit prive financieren? Zo ja: -kan dat met een particuliere hypotheek - is dat moeilijker of makkelijker dan zakelijk financieren met zakelijke hypotheek. - is de financiering dan voordeliger of minder voordelig qua rente/voorwaarden - wat zijn de financiële voor of nadelen van prive versus zakelijk financieren ik ben me bewust dat ik wellicht redelijk complex vraagstuk hier neerzet of misschien is het simpele antwoord wel dat het niet kan. ik ben in ieder geval benieuwd of iemand mij met dit vraagstuk verder kan helpen alvast bedankt voor de reactie -

Tweede privéhuis kopen en verhuren aan bv als kantoorruimte

Joanne78 reageerde op Joanne78's vraag in Fiscale zaken

hoi prinsrahid ik hou mijn huidige koopwoning en koop een tweede woning op een bedrijventerrein - de koop doe ik dan prive vanwege voordeliger hypotheekrente vs zakelijke hypotheek, die tweede woning wordt dan gehuurd door bv die hiur betaald aan prive -

Tweede privéhuis kopen en verhuren aan bv als kantoorruimte

Joanne78 plaatste een vraag in Fiscale zaken

Graag jullie advies want ik kom er niet helemaal uit hoe dit aan te pakken - als het überhaupt al kan… situatie; BV huurt een kantoor met steeds hoger wordende kosten. nu ben ik aan het nadenken of we al die ruimte wel nodig hebben en of het niet slimmer kan. Het is zonde van het geld, bv bouwt niets op. Prive hebben we een koopwoning. nu staat er een pand op een bedrijventerrein te koop wat nu nog gedeeld wonen / bedrijf bestemming heeft. Aan gezien het hele straatje verder alleen bedrijven zijn is gemeente bereid accoord te gaan met vestiging bedrijf. (Mogelijk blijft bestemming ongewijzigd maar dat maakt voor mij niet uit) er is geen verbouwing oid nodig. hoe kan ik dit het beste doen? bedrijfshypotheek heeft nogsteeds vrij hoge rente (5,5 looptijd 20 jr) dan betaal ik nogsteeds hoge kosten. Naast uiteraard opbouw vermogen. tweede hypotheek prive kan natuurlijk tegen betere rentes. maar hoe zit het dan met de huur - verhuur? ik zou dan vanuit prive pand verhuren aan bv. zijn huurinkomsten prive dan box 1 of box 3? Voor het hele bedrag? Maakt het uit of het huurbedrag hoger is dan de hypotheek (dus extra inkomsten) of als het huurbedrag gelijk is aan hypotheekkosten? en kan ik (service)kosten GWL etc wel op BV laten vallen? graag jullie advies hoe we dit het beste kunnen aanpakken / tips - of is het gewoon niet handig en moet ik gewoon accepteren dat het of gewoon iedere maand huur ‘weggooien’ is of dat de bank er flink aan verdient omdat de rentekosten toch nog zo hoog zijn…. dank voor de moeite een antwoord te geven! Joanne -

Sinds 2015 ben ik als zzp-er aan het ondernemen als content producent. Ik produceer videocontent voor de bouw. Niet ingewikkeld, maken van timelapses, interviews, droneopames, livestream video etc. Nu ben ik op huwelijksvoorwaarden getrouwd. We hebben een huis met een hypotheek op ons beider naam, maar mijn echtgenote betaald de hypotheek en heeft een baan. Uiteraard wil ik niet dat mijn gezin financiële risico's loopt door mijn onderneming mocht er onverlet wat fout gaan en dat er een claim aan mijn ondernemersbroek komt te hangen. Natuurlijk heb ik ook algemene voorwaarden die het e.e.a. uitsluiten en ben ik verzekerd. Nu is een bv voor mijn omzet net nog te klein om voordeel te hebben om van ondernemersvorm te veranderen. Mijn vraag: Is er een andere oplossing om het risico verder te verkleinen om mijn gezin en partner te beschermen? Bijvoorbeeld; Stel een opdracht gaat niet goed en de opdrachtgever had de content nodig voor zijn commerciële doeleinden. ik kon de opdracht niet uitvoeren en dus niet leveren. (Door bv ziekte) hierdoor krijg ik een claim van duizenden euro's.

-

Twee eenmanszaken houden, of toch een BV?

MGC1969 reageerde op JIP0208's vraag in Rechtsvormen, vennootschaps- en ondernemingsrecht

Mijn gedachte was dat het aflossen van de hypotheek vanuit privé zou gaan vanuit een netto bedrag (na belasting) en dat een hypotheek verstrekken vanuit de bv een bedrag voor belasting is. Je kan dan de externe bank voor een groter deel / sneller aflossen en de rente inkomsten zijn dan voor jezelf en niet voor een ander. Als ik dan toch rente moet betalen, betaal ik dat liever aan mijn eigen BV dan aan een ander. Maar je hebt gelijk, met de huidige lage rente kan het wellicht meer rendement opleveren om de hypotheek te laten wat hij is. -

Dat zou hier ook een beetje tegenstrijdig zijn: TS vindt de besparing door aflossing op dit “stukje hypotheek” te gering, dus waarom zou een zelfde of lager rendement op hypotheek verstrekken vanuit de BV wel interessant zijn? Door verlagen hypotheekrenteaftrek, en de lage rentestand is hypotheek vanuit de eigen BV sowieso steeds minder interessant geworden.

-

Twee eenmanszaken houden, of toch een BV?

Roel J reageerde op JIP0208's vraag in Rechtsvormen, vennootschaps- en ondernemingsrecht

Omdat er nog elke maand dus rente betalingen naar de bank gaan en je daar dan nog een paar ton in het rood staat. Gezien de negatieve rente die je nu op spaargeld krijgt is hypotheek aflossen soms een voordelige stap. omdat dat 2 a 3% scheelt. als je hypotheek rente 2,5% is en je betaald een half % op een ton spaargeld.. En door de afbouw van de renteaftrek en de lage rente wordt hypotheekrenteaftrek ook een stuk minder lucratief Zo zijn er dus heel veel zaken te bekijken. Ik denk dat je met zulke winsten inderdaad moet kijken of de BV interessant begint te worden, maar doe daar ook een goede financiële planning met een specialist. Het plaatje is een stuk complexer dan de keuze houden we de winst in de IB of gaan we naar BV en vpb. -

Van ZZP'er naar vast dienstverband voor hypotheek

prinsrachid reageerde op Kolonel's vraag in Financiering

Maar de hele veronderstelling dat een 'hoog loon' voor een betere hypotheek zou zorgen slaat al helemaal nergens op. Als werknemer krijg je ALLEEN loon, als ondernemer (via een BV) wordt er naar naar loon EN winst gekeken. De banken nemen dus méér mee in hun overweging dan alleen loon, als je ondernemer bent. Dus waarom door al die hoepels springen als dat leidt tot een lagere in ogenschouw te nemen inkomen? Je wilt toch juist een zo hoog mogelijk bedrag, zodat de bank juist éérder akkoord gaat? Nu is het als ondernemer wel zo dat ze kijken naar de laatste 3 volledige jaren, en niet alleen naar het laatste jaar. Maar persoonlijk lijkt me dat op zich juist een goed uitgangspunt. Ga gewoon naar een hypotheekadviseur (of beter: een aantal). Het eerste gesprek bij ieder van hen zou gratis moeten zijn. Weet je meteen wat de opties zijn, zonder te sjoemelen. En "nee" is ook een antwoord. -

Van ZZP'er naar vast dienstverband voor hypotheek

Kolonel reageerde op Kolonel's vraag in Financiering

Bedrijf is inderdaad een BV, huis overdracht is in december dus komt net te vroeg. @Roel j nu werk ik als ZZP voor dit bedrijf maar kan dus een vast dienstverband aangaan. Dus dan ben ik een vaste werknemer lijkt me in de ogen van de bank. @Ruben T ik wordt straks inderdaad DGA en heb dan inderdaad een ander salaris waardoor ik ook prima in staat zal zijn om mijn hypotheek te kunnen betalen. -

Van ZZP'er naar vast dienstverband voor hypotheek

RubenT reageerde op Kolonel's vraag in Financiering

Als dit bedrijf een BV is en je dus DGA bent en jezelf dan een flinke loonsverhoging geeft, staat een hypotheekverstrekker daar niet echt om te springen. Ze kijken in de beoordeling vaak naar het verloop van je salaris, om af te vangen dat je in een bepaald jaar je salaris enorm omhoog zet om de indruk te wekken dat je een goeie hypotheek kan krijgen. Ze zullen nog steeds cijfers van meerdere jaren willen zien, of het nou in je oude of nieuwe bedrijf is. Het zal de slagingskans niet echt verhogen dus. -

Ik ben 58 en heb een aardig pensioen/AOW gat (teller staat nu op jaarlijkse uitkering van bijna 9K). Binnenkort hoop ik weer te gaan ondernemen en ik dacht, dan ga ik wat extra pensioen opbouwen. Fiscaal vriendelijk, Maar dat is blijkbaar beperkt tot de jaar/reserveringsruimte die ik heb. Om een beetje een potje op te bouwen moet ik minimaal het dubbele apart gaan zetten. Zijn er andere manieren om dit fiscaal vriendelijk te doen en maakt het daarbij dan nog uit of ik als ZZP-er aan de slag ga of met een BV (en daar reserve in opbouw of zo)? Uiteraard kan ik wat extra hypotheek aflossen maar dat zet ook niet echt zoden aan de dijk met 1.8% rente.

-

Verwerken in administratie

Joost Rietveld reageerde op Anja60's vraag in Administratie en verzekeringen

De hypotheek is een zekerheidsrecht, de schuld ligt gewoon bij jouw holding. In je holding betaal en boek je dus de rente en aflossing. In de dochter BV boek je niets. Hooguit komt bij de dochter in de toelichting van de jaarrekening te staan dat het vastgoed tot zekerheid is gesteld jegens de bank voor een schuld van de moeder BV -

Verwerken in administratie

Anja60 reageerde op Anja60's vraag in Administratie en verzekeringen

Goedemorgen Joost, Ja ik bedoel mijn Holding. De lening betreft een hypotheek die rust op het pand wat in de gekochte BV zit. -

Dag! 2,5 jaar geleden begonnen we een e-commerce bedrijf. Met oorspronkelijk 1.000 euro investering zijn we gegroeid naar een omzet van bijna 500.000 euro vorig jaar. Die groei gaat uiteraard hier en daar ook met de nodige problemen en hick-ups gepaard. 1 van die hick-ups was dat vorig jaar bij het begin van de corona-crisis onze leverancier in paniek raakte en zelf ook B2C begon te leveren. Daar hebben we best veel last van gehad omdat hij genoegen kon nemen met lagere marges. Gelukkig zijn we altijd wel in gesprek gebleven en bleef de relatie goed. Een jaar later komt hij nu tot de conclusie dat deze onderneming niet genoeg oplevert om drie personeelsleden te betalen en heeft hij besloten zich weer uitsluitend te richten op B2B. En hij heeft ons aangeboden e.e.a. over te nemen voor een schappelijke prijs en met gunstige betaalafspraken (betaling uit liquiditeit). In feite een no-brainer voor ons want potentieel een omzetverhoging van 300.000 euro. Maar tegelijkertijd vind ik het nogal wat want ik moet nu ineens allemaal beslissingen gaan nemen waar ik nog niet over nadacht. Dus even wat ongetwijfeld zeer ongecoördineerde vragen: 1. nemen wij beter de bv over of alleen de activa? Wat is het voordeel en nadeel van elke optie. 2. zijn er dingen waaraan ik moet denken als ik met de verkopende partij afspraak dat wij afbetalen vanuit de nog te behalen omzet? Zijn er andere/betere opties? We zijn op dit moment zakelijk schuldenvrij (prive wel een hypotheek) en willen dat graag blijven. 3. ik ben op dit moment nog in vaste loondienst maar wel 50/50 partner in de v.o.f. (vooral zodat we allebei gebruik kunnen maken van de diverse ondernemersregelingen bij de belasting). Zijn er voor- of nadelen aan het aandeelhouder worden in de bv naast mijn vaste baan? 4. Zijn er voordelen of nadelen aan het (op termijn) opheffen van de v.o.f. en deze activiteiten onder te brengen in de bv? E.e.a. kan niet vanaf moment 1 worden samengevoegd, o.a. omdat beide bedrijven een totaal verschillende it-infrastructuur hebben. Maar ik ben uiteraard niet van plan om alles dubbel te blijven betalen dus we gaan wel consolideren. 5. Zijn er andere (voor experts) heel voor de hand liggende zaken waar ik aan moet denken? 6. Zijn er aanbevelingen voor adviseurs die ons wellicht kunnen begeleiden of waar we in ieder geval een gesprek mee kunnen hebben? Daar willen we uiteraard gewoon voor betalen dan :-)

-

Hypotheek voor een ondernemer

Norbert Bakker reageerde op HenryP's vraag in Financiering

Dan heb je Roels reactie nog niet helemaal goed gelezen of niet goed begrepen. Je moet namelijk juist niet het eerste doen en er ook niet naar op zoek zijn. Daarom een 2e poging: Er zijn meerdere soorten hypotheken maar voor jouw vraag is maar 1 ding van belang: de hypotheek voor de eigen (be)woning De doelgroep valt uiteen in 2 groepen: werknemers. Daarvoor geldt : zoveel mogelijk inkomen uit arbeid met zo veilig mogelijk (vast) dienstverband Ondernemers. Daarvoor geldt: zoveel mogelijk zicht op dat de ondernemer zijn/haar verplichtingen ook in de toekomst kan blijven voldoen. En dat betekent: genoeg én stabiel inkomen (winst uit onderneming & inkomen uit arbeid zoals DGA), genoeg zicht op continuïteit en winstgevendheid van het bedrijf en genoeg reserves om klappen op te kunnen vangen. Je hebt je met ronduit slecht advies vooraf (van wie overigens?) in de luren laten leggen door een onnodig hoog inkomen als DGA te hanteren terwijl het in jouw situatie (zeker met partner in dienst van dezelfde BV) mogelijk beter was om veel meer zakelijke reserves op te bouwen in je BV. Jammer, en je hebt onnodig veel loonbelasting betaald, maar so be it.. (ps: heb je met dat extra hoge netto salaris wel een privé buffer op kunnen bouwen?) Waar je nu naar op zoek moet zijn hypotheekadviseurs die gespecialiseerd zijn in ondernemers. Daarmee kun je alle banken en online kanalen al grotendeels overslaan. Vervolgens kun je met/via die adviseur eerst een inkomensverklaring op laten stellen voor het bepalen van je maximale leencapaciteit en vervolgens met meestal die zelfde inkomensverklaring ook de daadwerkelijke aanvraag doen om dat de hypotheekadviseur op basis van zijn/haar kennis en ervaring van de markt en aanbieders al weet wie de voor jou relevante aanbieders zijn en welke inkomensverklaringen die partijen accepteren Vervolgens is dan de vraag: bij wie moet je zijn? Het eenvoudigste is om het te vragen aan collega-ondernemers bij je in de buurt: wie raden zij aan? Maar soms is dichtbij niet per sé beter en moet je op zoek naar een echte topper, en dat kan ook via of door dit forum. Zo heb ik bijvoorbeeld een topper van een fiscalist die - niet geheel toevallig - 15 kilometer westelijk van jou woont . Hypotheektoppers heb ik ook in mijn netwerk, oa omdat al mijn klanten ondernemer zijn en met enige regelmaat vragen wie ik aanraad voor hun hypotheek. De beste die ik ken is Mark Jansen : Mark is vooral actief voor ondernemers in midden Nederland, maar een belletje plegen kan nooit kwaad Nee hoor. Zie de forumregels: In ruimere zin: iemand aanbevelen mag, zolang het maar met de juiste intenties en zonder eigen belang gebeurt. -

Hypotheek voor een ondernemer

Roel J reageerde op HenryP's vraag in Financiering

Blijven ademhalen Henry.. Je geeft op hoofdlijnen al aan waar de problemen zitten je snapt alleen nog niet welke argumenten bij welke hoofdlijn hoort. Als ik het even helemaal plat sla heb je twee soorten hypotheken. 1. consumentenhypotheken voor je woning, hoe meer salaris, hoe beter. 2. bedrijfshyptotheken, voor je bedrijfspand, hoe meer winst hoe beter. nu heb je ook nog zo'n hele irritante groep mensen.. Die willen een woonhuis, maar leven van winst , nou vraag ik je welke gekken zouden dat doen, o ja ondernemers noem je die soort, zijn er maar 1 miljoen ofzo.. Feitelijk heb je beide adviezen al gehad, bij het opzetten heb je een hoog salaris gekozen, nu hoor je opeens van een bank dat hoge winst beter was. Eerlijk gezegd was je eerste advies 2 jaar geleden een beetje tekort door de bocht of jij hebt het wat te letterlijk opgenomen.. wat je best veel extra belasting heeft gekost zonder dat het echt nodig was. Het feit dat ABN zegt dat je niet genoeg winst oppot is ook een indicatie dat ze bij een hypotheek ook willen dat de bv "meetekent" of op zijn minst veel meer geintresseerd zijn in wat in de BV nu precies gebeurd want daar leef je immers van. Hypotheekverstrekkers kijken bij ondernemers niet (alleen) naar het DGA loon want zoals je al door had, als jij dat wilt kun je morgen je salaris terugbrengen naar het gebruikelijk loon. (2021: 47.000), dat weten banken ook. Dat de belastingdienst daar misschien ook wat van vind laten we hier even buiten beschouwing, want dat doet de bank ook.. En omdat een BV een rechtspersoon is kunnen ze daar niks tegen doen. Nu zit jou vrouw ook nog eens in de BV. dus dat zijn 2 inkomens uit dezelfde bron. Voor de hypotheekverstrekker is het dus feitelijk niet zo relevant welk etiketje het geld heeft waarmee jij de hypotheek betaald. Salari sof winst, zij kijken naar de winst want daar moet uitkomen.. En een hoog salaris met veel belasting betekent dat van 100 winst voor salaris van 80 blijft netto nog maar 45 a 50 afloscapaciteit over door betaalde Vpb en loonbelasting, terwijl als het salaris lager (50) is blijft van de 100 blijft van diezelfde 100 60 misschien wel 65 afloscapaciteit over. Veel hypotheekverstrekkers willen vooral veel hamburgers en cheeseburgers verkopen en zijn niet geintresseerd in het verkopen van texasstyle bbq burgers. kortom zoals Hans ook al zegt, het is vooral op zoek gaan naar de goede hypotheekverstrekker, of een hypotheekadviseur die veel met ondernemers werkt en dus de markt kent. -

Een nieuwe Holding structuur

Roel J reageerde op Maik83's vraag in Fiscale zaken

Ik haak hier even op in, in het verlengde van wat RemcoTH al schrijft. Voordeel aandelenkapitaal - Als je veel aandelenkapitaal stort en daardoor minder hoeft te financieren bestaat te kans dat de bank geen privé garantstelling eist op de eerste hypotheek. - Als je ver boven de 50.000 spaargeld prive zit scheelt het BOX 3 heffing Nadeel aandelenkaptitaal - Het kapitaal zit voorgoed in de BV. Voordeel lening - Je kunt het geld weer makkelijker naar prive halen als het in de BV niet meer nodig is Nadeel lening - De balans ziet er ongezond uit. Tegen over Eigen vermogen van 100 euro staat een schuld van 100.000 euro aan de aandeelhouder. nog eens 100.000 euro bijlenen voor financiering bedrijfspand - banken of andere financiers gaan aanvullende garanties vragen zoals privé garantstelling of achterstelling van de lening op hun financiering. Mijn mening Het heeft ook veel met eigen wensen en noden te maken.. Als je het geld privé toch niet echt nodig hebt en je wilt serieus in vastgoed gaan investeren zorg dan meteen voor een stevig aandelenkapitaal zodat de bank bereid is te lenen zonder of met een zeer beperkte privé garantstelling. Aandelenkapitaal wordt door financiers gezien als risicobereidheid van jou als ondernemer. De trend is tegenwoordig om geen kapitaal te hebben, maar dat komt omdat de starters vaak geen kapitaal hebben. Als jij privé serieus spaargeld hebt. Zorg dan dat je BV's financieel gezond zijn. Dus ook in de werkmij een eigen vermogen. dat past bij de financiering van werkkapitaal, in jou geval kan dat mogelijk al met een paar duizend euro gedaan zijn en daarna in de jaren delen van de winst reserveren in de werkmij al naar gelang er meer behoefte aan werkkapitaal ontstaat. -

Holding of nieuwe BV

Roel J reageerde op Wunnie's vraag in Rechtsvormen, vennootschaps- en ondernemingsrecht

Daar had ik al iets over gezegd. Een pand dat grotendeels met eigen vermogen wordt betaald, of heel snel afgelost wordt, daar is het (exploitatie)risico natuurlijk een stuk lager dan wanneer een flinke hypotheek is die nog 20 jaar moet worden afgelost. Bij dit lagere risico is het waarschijnlijk wel acceptabel om binnen een Holding gericht op vermogensbeheer voor de aandeelhouder het pand te kopen. Er zijn dan nauwelijks vaste kosten die doorlopen waardoor de BV in problemen kan komen. Als de huurinkomsten stoppen betekent dat vooral een daling van het rendement op de belegging in het pand, maar niet direct een bedreiging op het voortbestaan. Er is dan voldoende tijd om ofwel een nieuwe huurder te vinden of het pand toch te verkopen. Waarom de accountant een losstaande bv adviseert en ook geen holdingstructuur aanraadt moet uit zijn advies blijken of je moet het hem vragen. Daar valt op een forum niet veel over te zeggen met onvolledige informatie. er zijn vele constructies denkbaar. -

Holding of nieuwe BV

Roel J reageerde op Wunnie's vraag in Rechtsvormen, vennootschaps- en ondernemingsrecht

Had je bij je accountant ook al aangegeven dat je aan een holdingstructuur denkt? als je dat niet hebt gedaan begrijp ik zijn reactie volledig.. Pand in nieuwe BV, nieuwe BV wordt verhuurder en Werkmij wordt / blijft huurder alleen wordt huur betaald aan jou Vastgoed BV. Als je een Holdingstructuur wilt dan is een pand in de holding niet altijd verstandig. want stel dat jou werk bv failliet gaat als huurder van het pand en er zit een stevige hypotheek op het pand dan valt de Holding ook gewoon om als door het wegvallen van de huurinkomsten de hypotheek niet meer betaald kan worden. Dus tenzij de pand voor een groot deel met eigen vermogen wordt gefinancierd is de holding ook niet een logische plek voor Maar het klopt wel dat als je een bedrijfspand gaat kopen dat het dan ook goed is om de hele constructie te bezien, en in jou geval ook of het niet toch tijd wordt om tussen prive en de werkmij een holding te schuiven. En waarschijnlijk dan nog een aparte Vastgoed BV waar de holding aandeelhouder van is. Want het hoofddoel van een (persoonlijke) holding blijft voor MKB ondernemers toch nog altijd de mogelijkheid om winsten uit de exploitatie BV('s) fiscaal gunstig op te potten in de Holding omdat die als aandeelhouder onder de deelnemingsvrijstelling valt en dus winstuitkeringen kan ontvangen en jij vervolgens weer in die Holding kunt kijken wel deel van die winsten je als dividend naar privé uitkeert (met bijbehorende Box 2 heffing) en wel deel je gewoon beheert in de holding omdat je het privé niet nodig hebt of beter op en later (fiscaal gunstig) moment laat uitkeren. Binnen een holding moet je dus nooit risicovolle activiteiten ontplooien.