Alles dat geplaatst werd door Roel J

-

Hoe bereken ik de resterende waarde van een energiecontract?

Ik heb bij ACM gekeken en de omschrijving is net anders omschreven De martkwaarde zoals jij het noemt bestaat dus uit de prijs van energie per KhW en jou gecontracteerde prijs x het verwacht resterend gebruik. Dus als jou contract is afgesloten voor 5ct per KhW en de huidige marktprijs is 7ct en het verwacht verbruik is 10.000 KhW dan is de vergoeding 10.000 x 2 ct op basis van regel 2. Als die vergoeding hoger is dan 15% dan mag dat worden doorberekend op een zakelijk contract.

-

Corona en belastingschuld

jij lijkt een 1 op 1 verband te leggen tussen faillissement en hard spelen. De belastingdienst speelt hard om zo snel mogelijk de volledige schuld binnen te halen. Maar dat betekent niet een faillissement aanvragen. Want een faillissement is lang niet altijd de methode om zoveel mogelijk terug te krijgen, alleen als de ondernemer onvoldoende meewerkt of als ze geen levensvatbaar bedrijf zien. In andere gevallen zullen ze, in eigen belang, ook openstaan voor andere opties, maar wel opties waarbij de belastingdienst snel geld krijgt en niet een 5 jaren plan waarbij de onderneming weer vanaf dag 1 hard kan groeien en de belastingschuld een halve investering wordt. Eerst de schuld daarna de toekomst van jou bedrijf dat is de volgorde. Verhalen van anderen heb je niks aan. Het zorgt alleen maar dat je je zorgen maakt over dingen waar je toch geen invloed op hebt en afgeleid raakt van je eigen dossier. De hardheid van de opstelling zal deels ook afhangen van de soort belastingschuld bij loonbelasting en omzetbelasting is het beleid minder soepel dan bij winstbelasting. Want voo LB en BTW heb je belasting ingehouden maar niet afgedragen, dat wordt zwaarder aangerekend dan het niet kunnen betalen van winstbelasting. Het gevoel van hardheid van de belastingdienst zit hem ook in het feit dat ze vaak minder ruimte geven dan de ondernemer graag zou willen en ja dat voelt al snel als hoge druk. Je kunt als ondernemer niks anders dan je heel erg goed voorbereiden, je eigen standpunt en zienswijze maximaal verdedigen.

-

Parttime ondernemen en gedeeltelijk ziektewet

Zolang je in de ziektewet zit moet je meestal voldoen aan de voorwaarden van het reintegratieplan en mag jij niets doen dat jou herstel belemmert. De bedrijfsarts of arbodeskundige beoordeelt of dat zo is. Als jij zonder instemming begint met ondernemen en jouw herstel loopt vertraging op dan kan dat gevolgen hebben voor je arbeidsovereenkomst. Wat in geen geval gaat werken is je nieuwe onderneming een hobby noemen en dan zeggen dat de werkgever of arboarts daar niet over gaat. Een reintegratieplan is gericht op het (volledig) inzetbaar maken van jou in je arbeidsovereenkomst, daarbij wordt rekening gehouden met jou persoonlijke omstandigheden. Als je een burn-out hebt en ook een gezin met 3 kinderen hebt dan zal je herstelplan langzamer gaan dan wanneer je alleenstaand bent en dagelijks veel rust kan pakken omdat je niet voor kinderen hoeft te zorgen. En als je als hobby vissen hebt zal de bedrijfsarts het ook geen probleem vinden als je een paar uur per dag langs het viswater zit. Een bedrijfsarts zal toestemming geven of instemmen met nieuwe activiteiten in welke vorm dan ook als dat geen negatieve of alleen positieve gevolgen heeft voor jouw herstel. Dus als jij het laminaat zowat opvreet uit verveling omdat je fysiek nog niet veel kan of mag kan het best zijn dat de bedrijfsarts het prima vind dat jij een webshop bouwt. Laat ik zo zeggen dat een onderneming starten terwijl je in de ziektewet meestal niet op heel warme reacties kan rekenen aan de kant van de werkgever en bedrijfsarts. Alleen als duidelijk is dat je toch nooit meer naar je oude functie terug kan of zoals ik zei, het echt positieve invloed heeft op je herstel dan kun je daar medewerking in krijgen. En het is dus een enorm grijs gebied, dus lastig te zeggen of het in jouw situatie kan en mag..

-

Private Lease vs Operational Lease

Nee onzin is het niet er zitten wel degelijk verschillen tussen. Private lease is gewoon een andere marktbenadering, maar ook met andere (gestandaardiseerde) voorwaarden, zoals beperkingen in zakelijk gebruik of een veel hogere km prijs voor teveel gereden km. Ik heb private lease contracten gezien waar je 50 ct per km moet betalen als je meer gaat rijden dan overeengekomen, vooral bij lage km. Zakelijke lease is net als dat een zakelijke bankrekening, zakelijk telefoonabonnement ook vaak duurder zijn dan de privé varianten. Een deel ligt in andere gebruiksvoorwaarden en ander deel in andere marktbenadering en berekeningen. Bij zakelijke contracten is vaak meer maatwerk mogelijk om een contract passend te maken bij jou omstandigheden. Terwijl private lease eenheidsworst is. je mag de kleur van je auto kiezen, het aantal km per jaar en totaal km per jaar en daar rolt een prijs uit. Daar kun je ja of nee tegen zeggen. Wat je moet doen is goed naar de voorwaarden kijken van beide contracten, wat mag je met private lease niet wat je wel nodig hebt. Je moet in geen geval op de prijs beslissen want dat kan een dure keuze worden als er iets gebeurd.

-

Private Lease vs Operational Lease

je mist het punt dat Joost probeert te maken: er is geen verschil tussen de twee vormen anders 525 - 450 = 75 dus private lease is goedkoper per maand op basis van de leasetermijnen en beide "All in" los van de gekozen leasevorm staat het je volledig vrij om fiscaal te kiezen voor een zakelijke auto wat een bijtelling tot gevolg heeft of de auto prive te houden fiscaal en dan 19 cent per km te mogen declareren bij je eenmanszaak. Het is dus niet zo dat als je zakelijk wil rijden dat je dan een operational lease contract moet sluiten. En om kort in te gaan op de keuze zakelijk of privé: Omdat jij 80% privé rijd is er een risico dat de belastingdienst bij controle stelt dat de forfaitaire bijtelling van 22% te laag is want je die geldt alleen binnen redelijke grenzen. Dat is zeker een factor om mee te nemen in jou keuze om voor zakelijk of privé etikettering te gaan. Wat ook een "dingetje" kan zijn is of binnen een private lease de verzekering ook (meer) zakelijk gebruik toestaat dan alleen woon-werk verkeer. Dat zou betekenen dat als jij schade rijdt op moment dat het een zakelijke rit is de schade niet gedekt is.

-

Kilometerregistratie bestelbus

Heb jij even mazzel.. Als je auto ook als bestelbus is geregistreerd dan kun je een verklaring "uitsluitend zakelijk gebruik" aanvragen https://www.belastingdienst.nl/wps/wcm/connect/bldcontentnl/belastingdienst/zakelijk/winst/inkomstenbelasting/inkomstenbelasting_voor_ondernemers/privegebruik_auto/uitsluitend_zakelijk_gebruik_bestelauto/ Bij die verklaring is geen rittenregistratie nodig. MAAR de norm is ook echt 0 km privé. Dus ook niet de feestinkopen voor een verjaardag omdat je in die bestelbus zo lekker 6 kratten bier en kwijt kan in één keer of de buurman helpen zijn nieuwe tuintegels op te halen bij het tuincentrum. De belastingdienst controleert aan de hand van cameratoezicht, info vind je ook in de link, kan dus zijn dat je uit mag leggen waarom je op zaterdag om 15u bij het tuincentrum was. Als je loodgieter bent en een werkbon kan laten zien dat je daar was om een lekkende kraan te repareren, geen probleem. Kun je niet aantonen dat de rit zakelijk was dan krijg je alsnog de bijtelling om je oren. Dus de consequenties zijn groot en is wel iets om rekening mee te houden want er bestaat geen tussenweg. als een boete omdat je een keertje toch privé hebt gebruikt.

-

Van eenmanszaak naar BV met Holding

Verstandige adviseurs de weet waar zijn beperking ligt. misschien kan hij je ook helpen aan een adviseur die hier wel in thuis is. Ik vind het een pluspunt. De link van Ward en inhoudelijk dus de visie van Joost. Geeft al een goed inkijkje in je vraag. Je lijkt NU heel erg te benadrukken om daar even op te bespiegelen. Als je van eenmanszaak naar BV wilt kun je dat fiscaal gezien "op je gemak" doen het is namelijk mogelijk om met terugwerkende kracht tot 1 januari 2021 als BV aangifte te gaan doen als je maar voor 1 oktober 2021 de belastingdienst van dat voornemen op de hoogte brengt. Wel belangrijk goed naar de voorwaarden te kijken. Als je motieven meer zijn dat je nu de BV in wil omdat je werkzaamheden met een ander risico profiel gaat uitvoeren waardoor je niet meer hoofdelijk aansprakelijk wilt zijn. Dan is er mogelijk wel meer tijdsdruk. In dat geval zou je ook contact op kunnen nemen met een notaris over hoe lang het proces duurt en wat precies nodig is. Want de bescherming van een BV tegen hoofdelijke aansprakelijkheid werkt alleen als de BV volledig is opgericht is. Om je de goede kant op te sturen is het wel handig als we dus iets meer weten waarom je nu op dat punt staat.

-

Mag ik in een gezamenlijke ruimte mijn producten verkopen.

Even puur voor de beeldvorming. 2 vierkante meter is wel erg klein, klopt die afmeting? want we praten dan over 2 bij 1 meter, ofwel tergroote van een 1 persoonsbed. Aangezien het om koopappartementen gaat scheelt dat al qua toestemming (verhuurders zijn vaak lastiger dan buren) Als jij echt 1x per maand een dag wat zelfgemaakte spullen verkoopt, dan kom je al snel op het vlak van een "garagesale" of fb groep waar je spullen aanbied ter verkoop en dan met de kopers afspreekt wanneer je ze het komen halen. Daar zie je ook wel regelmatig hobbiesten die dan weer iets te koop aan bieden om hun hobby van te betalen. Enige verschil bij jou is dat jij 1x per maand je spullen uitstalt in een soort etalage waarna kopers langskomen op een specifieke dag. Alleen als je die etalage van 2 m2 permanent spullen hebt staan evt met telefoonnummer ofzo waar ze je kunnen bereiken dan denk ik dat je toestemming nodig hebt. Maar 1x per maand een dagje met toestemming van je buren, lijkt me geen probleem. Maar evengoed kan het zeker geen kwaad het te dubbelchecken. In het algemeen bestaan de regels over detailhandel aan huis om overlast voor buren of de wijk te voorkomen. Als jou buren al geen bezwaar hebben en er komen die ene dag geen 150 kopers op af denk ik niet dat de gemeente snel zal ingrijpen, als je heel strikt naar de letter van de wet zal het misschien niet mogen maar veel gemeenten, maar als er geen sprake is van een onderneming en je verkoopt vanaf eigen terrein dus je hebt ook niets te maken met regels voor ambulante handel of straatverkopen

-

BTW regels voor ecommerce Europa miv 1 juli

Omdat de lidstaten willen dat zij over alle omzet voor leveringen in hun land BTW willen heffen. De enige reden dat de 35.000 en 100.000 grenzen bestonden is omdat het EP ooit jaartje of 15 geleden heeft gesteld dat alleen de lokale BTW mag worden geheven als ondernemers niet gedwongen werden om in 28 landen aangifte te doen. Sindsdoen wordt er gewerkt aan een aangifte systeem waarbij een ondernemer alleen in eigen land bij eigen belastingdienst aangifte doet voor alle landen en dat die belastingdiensten het dan weer doorsluizen naar de juiste landen. Boekhoudtechtnisch is het allemaal niet zo spannend. Veel boekhoudpakketten zijn er al jaren op voorbereid waarbij de de btw code die de heffing regelt kan koppelen aan het land van de debiteur. Deze wetgeving zou 1,5 jaar geleden al ingevoerd worden en is 2 of 3 keer uitgesteld, tijd genoeg om je gedegen voor te bereiden op de nieuwe situatie. En zelfs nu nog heb je nog 2 maanden om de boel in te richten..

-

Distributeur voor de rechter dagen

Dat gaat echt niet gebeuren, Er zit een lichtjaar tussen wat jij weet en wat juridisch bewijsbaar is. Ik snap je frustratie wel hoor, maar heb niet de illusie dat een topic iets veranderd. Daarbij je moet niet de belastingdienst verwijten maken terwijl de problemen worden veroorzaakt door groothandels die aan iedereen die besteld verkopen. De belastingdienst gaan niets aan de marktwerking doen want het is nu eenmaal niet verboden om bij een groothandel te kopen, ook niet voor particulieren. Tenzij de groothandel zegt dat dat niet mag en zelf actief zorgt dat het niet gebeurd. Als jij iets wilt doen dan moet je je met winkeliers verenigen en praten met de leverancier en dreigen alle pokemon artikelen uit de handel te halen. Winkeliersstaking zeg maar. Want het lek zit echt bij jou leverancier. Als die gewoon wat kritischer is aan wie ze verkopen hoeven "wij als maatschappij" niet onze belastingdienst in te zetten om de klaplopers van zijn onverschilligheid op te sporen.. Jou probleem is met je leverancier niet met de belastingdienst. Kortom "your barking up the wrong tree"

-

Koerier voor taarten

Goedkopere opties ga je niet vinden 40 ct per km is al extreem laag. Dat zijn de kosten van een auto per km zonder de kosten van de chauffeur. Taarten websites die landelijk bezorgen laten lokaal produceren zodat de bezorgkosten vergelijkbaar zijn aan die van de lokale bakker. Dit is echt een stukje gezond verstand.. het is en blijft een kwestie van km x kmprijs. Dus ofwel maak je iets unieks waardoor mensen ook de verzendkosten willen betalen ofwel is je verzorgingsgebied met 1 productielocatie gewoon beperkt voor taarten. Je gaat echt geen koerier vinden die van Amerfoort naar Groningen rijd (en terug) voor 10 euro..

-

Eenmanszaak naar BV onder Amerikaanse Holding

Je zegt dat je op termijn gaat verhuizen. Welke termijn is dat? Als je je EMZ met terugwerkende kracht omzet naar BV vanaf 1 januari dan heb je met 2021 al een jaar te pakken. Als je toch zo'n sterke basis hebt in NL qua onderneming neem ik aan dat je toch met enige regelmaat nog in Nederland moet zijn voor je onderneming. Dan maakt toch een onderscheid tussen de persoonlijke en de fiscale verhuizing. Die dubbele belasting komt wel goed, daar zijn verdragen voor, alleen je aangiftes wordt wat ingewikkelder.. Verhuizen naar het buitenland is altijd complex. Je mag altijd verhuizen wanneer je wilt alleen zal elke keuze (fiscale) consequenties hebben die je niet volledig naar je hand kan zetten, dus mogelijk moet je het tempo van het verhuisplan aanpassen aan de fiscale beperkingen / kansen.

-

Risico op schijnzelfstandigheid?

schijnzelfstandigheid is een vorm van niet in orde zijn met de wetgeving. Een gevaarlijke aanname. je verwart nu de commerciele relatie met juridische relatie. Als in een contract staat dat je verantwoordelijk bent voor alle schade dan een jurist daar bij voordoen van schade een beroep op doen. Als ze er geen beroep op zullen doen laat het dan schrappen, dan kan er ook bij gewijzigde verhoudingen geen beroep op gedaan worden. Je doet er verstandig aan een (harde) zakelijke en juridische blik te ontwikkelen i.p.v. een vergoelijkende houding dat het wel zo'n vaart niet zal lopen. Als je gelijkwaardig met elkaar omgaat en zegt elkaar gelijkwaardig te behandelen dan past een clausule waarbij financiële consequenties van betwisten van onafhankelijkheid door de overheid niet alleen bij één van tweeën gelegd worden.

-

prive 2e huis als "hotel" zakelijk in rekening brengen

Ik had het laatste deel van mijn zin over fiscaal dun ijs weg moeten laten. want deze reactie was vooral een mening, kijkend naar de kosten. Ik heb zelf regelmatig opdrachten op langere afstand gedaan, hotelovernachtingen werden altijd door de opdrachtgever betaald, direct of via een hoger uurtarief. Dat lijkt mij de juiste ondernemersblik op een opdracht. Ik vind het een vraag met een hoog theoretisch gehalte en had een vermoeden dat misschien zaken als kosten koper over het hoofd werden gezien in de redenatie om een tweede woning te kopen voor een opdracht. Maar ook het fiscale stuk, als je alleen naar de hier gegeven omstandigheden kijkt, dan kan het wel, maar ik ben ervan overtuigd dat er nog een heel lijstje factoren is dat meegewogen moet worden en dat er dan een flinke kans is dat het kwartje toch de andere kant op valt.

-

prive 2e huis als "hotel" zakelijk in rekening brengen

Deze vraag is vooral waarom zou je een appartement kopen voor een opdracht. Ik krijg het kostenplaatje daarvan echt niet rond. Je zit zomaar aan 10% kosten koper beetje appartement is al snel 200K, van 20K kun je heel wat nachtjes in een hotel slapen. Als goedkopere optie zie ik het niet gebeuren en dan komen al heel snel andere (privé) motieven om de hoek kijken die een prominente rol spelen bij de keuze en dan wordt het fiscaal al snel dun ijs..

-

grootboekclassificatie

Het labeltje activa of passiva rekening is weinigzeggend. Het geeft slechts het gebruikelijke saldo voor een rekening aan. Belangrijker is hoe je het groepeert. De balans heeft tot doel jou op elk moment inzage te geven in je financiele positie. Betalingen onderweg groepeer je dus ofwel bij liquide middelen ofwel bij kortlopende schulden. De keuze laat je afhangen van welk saldo jou belangrijkste betaalrekening normaal heeft, als deze altijd in de min staat vanwege een rekening courant kredietlimiet dan staan je betalingen onderweg ook in de groep kortlopende schulden. Bij BTW net zo je wilt alle BTW rekening in 1 balansrubriek want je wilt in oogopslag kunnen zien of het saldo van te betalen btw en te vorderen btw tot een BTW afdracht of een btw ontvangst leidt bij de aangifte. Bij de meeste ondernemingen zal BTW onder passiva gegroepeerd staan. Het zal een beetje afhangen van hoe je boekhoudpakket omgaat met het "labeltje" activa en passiva, sommige pakketten trekken dan toch de saldi uit elkaar ook al staan ze in dezelfde rapportage groep, dan zou ik de rekening te vorderen btw ook gewoon op label passiva zetten. want het is belangrijker dat je in 1 oogopslag kunt zien wat je BTW postitie is dan dat het labeltje overeenkomt met het boekhoudkundig saldo op enig moment. Kortom richt je balans zo in dat jij begrijpt wat er staat, niet op basis van wat je denkt dat boekhoudkundig het meest juist lijkt te zijn maar onlogisch uitpakt. Als jij betalingen onderweg hebt wil je die gewoon meteen salderen met je bankstand zodat je kan inschatten of er nog genoeg geld is om de crediteuren deze week te betalen of dat je nog een weekje moet wachten.

-

VOF aangifte inkomstenbelasting

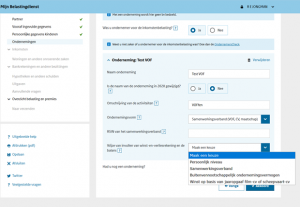

Als je bij het kopje "Ondernemingen" in de online aangifte de VOF opvoert dan kies je hoe je je winst en balans gaat opvoeren Als je kiest voor persoonlijk niveau vul je dus alleen jou deel in. Als je kiest voor samenwerkingsverband vul je de balans en winst-verliesrekening totaal in en krijg je extra vragen over jou aandeel in de totale winst. Als je eerst een beetje wil "klooien" met het online aangifte programma dan kan dat via de online simulatie van de belastingdienst Onderstaande link leidt naar de aangifte onder de naam " Blanco" https://opleiding-ola.belastingdienst.nl/onlineaangifte/ib/aangifte/2020/?casusid=3#menuintro

-

BTW nr niet toegekend

Is dat voor je holding of voor de werkmaatschappij. Bezwaar is ook niet nodig want het is geen kwestie van wat je vind, je moet gewoon de aanvraag goed in vullen zodat duidelijk is dat je btw belaste prestaties gaat verrichten. Daar zal iets bij fout gegaan zijn. Een veel voorkomende "fout" is dat de holding als financiële holding (SBI code) staat ingeschreven en als er dan ook geen activiteiten zijn anders dan aandelen van de werkmij beheren dan zijn er geen BTW belaste prestaties en kent de belastingdienst vaak geen BTW nummer toe Als je geen BTW nummer krijgt heb je iets in de aanvraag niet goed ingevuld, maar je kunt gewoon opnieuw aanvragen met je de juiste gegevens, immers ben je ook verplicht om de juiste feiten en omstandigheden voor te leggen. Wat er bij jou fout gegaan is valt uiteraard niet te zeggen op basis van deze info

-

Webshop in de grensstreek/KvK

als er niet wordt betaald voor het gebruik van het adres zijn er in principe geen fiscale gevolgen voor toeslagen, immers is er geen extra inkomen. Als er wel extra inkomen ontstaat omdat je dochter huur betaald dan kan dat inkomen zijn voor opa en oma en meer inkomen = minder toeslagen. AOW is een vast recht waarvoor de belangrijkste eis is dat ouder dan 66 jaar en 4 maanden moet zijn. Al verdien je een miljoen per maand bij dan krijg je nog steeds AOW. Het feit dat er een onderneming staat ingeschreven op een adres betekent niet dat ze medeverantwoordelijk zijn voor dat bedrijf dus daar zit geen risico. Vanuit de verhuurder, gemeente of hypotheekverstrekker kunnen er wel beperkingen zijn aan wat je op dat (woon)adres aan activiteiten mag uitvoeren. Ander ding om rekening mee te houden. Het privé adres van opa en oma komt in een openbaar register en kan dus door iedereen die zoekt op het bedrijf van je dochter gevonden worden. Dat betekent bijvoorbeeld dat als er iets mis gaat in de onderneming dan komen de aanmaningen en eventueel deurwaarders op dat adres. Bij een webshop kan het soms ook gebeuren dat klanten naar het bezoekadres komen, dat gebeurt niet wekelijks maar het kan wel voorkomen. De belastingdienst beantwoord vragen diverse soorten belastingen, ze geven geen (ondernemers)advies, daarvoor moet je bij de Kamer van Koophandel zijn of een boekhouder in de grensstreek (zowel aan Duitse kant of NL kant) die hebben vaker met dit soort "uitdagingen" te maken. - VOF met nichtje moet je alleen doen als beide heel serieus zijn in het willen ondernemen want beide zijn 100% aansprakelijk voor alles wat er in de VOF gebeurd. - adres in Nederland hoeft niet heel ingewikkeld te zijn, kan bij familie, maar bij twijfel of onprettig gevoel gewoon niet doen. - Ondernemersactiviteiten zou mijn advies zijn aan een volwassen ondernemer met dit probleem, voor een 16 jarige kan het toch net wat onhandiger zijn de eerste jaren om op die locaties te komen met voorraad e.d. - inschrijven in Duitsland is gewoon onderwerp van onderzoek.. Dat zou de simpelste oplossing kunnen zijn, geen idee. Dat is weer zo'n onderwerp voor een boekhouder met grensstreek ervaring..

- tariefaanpassing aftrekposten box 1

-

Start a food truck business in Rotterdam

short answer: yes, but not always easy. The best chance to get a (regular) spot is on (food)markets that are in a different neighborhoods each day. see https://www.rotterdam.nl/wonen-leven/markten/ on the top right you will see a translate button on the rotterdam site that will translateto your preferred language In the Netherlands it is less common to park your food truck on a streetcorner in a residential area for a couple of hours and then move on to the next spot. Each city has it's own guidelines for that. If you operate from Rotterdam you can also look at the greater Rotterdam Area, surrounding cities and there weekly markets - The Rotterdam Harbour or Maasvlakte has lots of large businesses / industries. In those area's there is often not much fixed foodplaces so they might welcome, and the city might give you a spot more easy in those area's so workers can buy lunch (or diner for 24/7 companies) - The city of "Hoek van Holland" is the beach area for Rotterdam https://en.hoekvanholland.nl/ There might be room for summer season stand there.. - The Hague, the 3rd largest city in NL is only 30km away (Rotterdam is 2nd Largest) But I think your best bet to start with is to try and find spots on (food) markets for a couple of days of the week where you can return each week. That could be a solid base of income and then you find events and touristseason hotspots for the extra income.

-

Kosten, kansen en bedrijfswinst inzichtelijk maken (Shopify/Bol.com)

Eens met Joost, cashflow / liquiditeit bewaking is als je groeit belangrijker dan de winst en verliesrekening. Cashflow moet je wekelijks monitoren, soms dagelijks als je klanten direct betalen en je leveranciers ook directe betaling willen. Je winst en verliesrekening die je laat zien is meer om achteraf vast te stellen of je verkoopprijs en marge berekeningen aan de voorkant een beetje kloppen. Maar wat je in de winst en verlies rekening niet ziet is hoeveel je voorraad is toegenomen en hoeveel BTW je nog moet afdragen, dat vind je dan weer op de balans. Maar die posten zijn wel van invloed op je cashflow, BTW moet je op tijd gaan reserveren en geld dat in je voorraad zit, zit ook vast. En een liquiditeitsprognose bestaat uit 2 delen 1. korte termijn planning van 6-8 weken vooruit waar je op weekbasis alle noodzakelijke uitgaven plant op basis van de verwachte inkomsten. Dan heb je tijdig in zicht dat er een tekort dreigt of dat er juist ruimte ontstaat om weer wat extra voorraad te kopen 2. is een jaarplan voor de liquiditeit, daarin vertaal je je omzet en kosten naar wanneer ze betaald moeten worden. Als je sterke seizoensfluctuaties hebt kan het best zijn dat je op enig moment geld moet lenen bij de bank om voldoende voorraad te kunnen kopen terwijl je na een seizoenspiek geld over houdt. Op basis van een dergelijke liquiditeitsprognose kun je zelfs bepalen wat je met een langlopende lening moet financieren en welk flexibel krediet je nodig hebt. (of andersom gedacht, hoeveel cash je op de bank moet houden om tijdig voorraad te kunnen kopen voor een seizoenspiek als je niet wilt lenen.

-

Huurcontract excl. elektra en water, gas niet benoemd.

Beide bekijken de zaak vooral vanuit eigen belang, er staat misschien niet in het contract dat hij een eigen aansluiting moet aanvragen. Maar er staat ook niet in dat het incl gas is. Als beide het in eigen voordeel uitleggen kom je er samen in overleg uit ofwel eindig je bij de rechter als je het laat escaleren. Geen van beide hebben doorslaggevende argumenten. de huurder draagt gewoonterecht aan omdat hij al 10 maanden huurt, dat is een factor waar een rechter naar kijkt en meeweegt, maar het is zeker geen uitgemaakte zaak dat 10 maanden voor gewoonte recht al geld. De redelijkheid en billijkheid die prinsrachid benoemd omvat ook dat als de gasrekening 50% van de huurprijs is dat het dan niet heel redelijk is van de huurder om aan te nemen dat het in de huur inbegrepen zit. Als de gasrekening per maand maar een paar procent is dan is het mogelijk wel redelijk dat de verwachting was dat het inbegrepen was. Ik zou voor mezelf ook een scenario uitwerken waarbij de huurder niet wil meewerken. Wat zijn dan je opties. - zoals wigbolt noemt, is er ruimte in de voorwaarden van de servicekosten om de gasrekening daar onder te schuiven? - kun je met wat "aggressieve" jaarlijkse huurverhogingen het gat te dichten. - kun je maatregelen nemen die zorgen dat er niet (te)veel gas wordt gebruikt. Als het gas eigenlijk vooral voor de gasheater om de loods te verwarmen dan kun je misschien ook regelen dat de gasheater alleen zorgt dat de loods vorstvrij blijft, maar al bij 5 of 10 graden stopt met stoken en de huurder zelf geen termostaat heeft om de hal verder te verwarmen. Meer lange termijn zou je ook kunnen kijken naar het vervangen van de gasheater, e gaf al aan dat de gasheater gerepareerd moest toen deze huurder erin kwam en bij vervanging is het logisch naar een gasloze oplossing te kijken want gas heeft wel zijn langste tijd gehad en er zijn genoeg andere opties met groene energie. Dus een elektrisch verwarmingssysteem evt in combinatie met zonnepanelen ligt meer voor de hand dan een nieuwe gasgestookte heater. Kortom voordat je weer aanschuift aan de (bluf)pokertafel.. zorg dat je goed voorbereid bent op alternatieven zodat er wat te onderhandelen valt ipv met een steeds kwaaiere kop de eigen standpunten blijven herhalen.

-

BV failleren of zijn er toch alternatieven?

Ik zou zeker ook even naar de mogelijkheden van het Time Out Arrangement (TAO) corona kijken. https://www.rijksoverheid.nl/onderwerpen/coronavirus-financiele-regelingen/overzicht-financiele-regelingen/time-out-arrangement-toa Die lijkt te kunnen helpen bij het tijdelijk stilleggen van de onderneming ivm corona. De schulden lijken te overzien. Behalve de 40K schuld aan leveranciers lijken de andere leningen niet direct problematisch? Wat breder bezien. op onderstaande link staat ook veel informatie over corona gerelateerde maatregelen https://ondernemersplein.kvk.nl/coronavirus-en-ondernemerschap/ mogelijk kan er via de regelingen onder het Kopje "Geld lenen" een deel van de schulden ge-herfinancierd worden. Faillissement moet je echt alleen doen dat je zeker weet dat er geen andere uitweg.

-

Onvrede VOF winstverdeling

+1 Als er zoveel arbeidsuren aanwezig zijn en er is nog teveel werk, dan klopt of het businessmodel niet, of jullie maken te weinig uren. Zolang jij en partner 2 afhankelijk zijn van die 1800 euro voorschot pp, hebben jullie vrij weinig eisen te stellen aan de 3e partner. Er is een winstverdeling mede op basis van arbeid en als jullie mogen opnemen, dan mag zij dat ook. En als julle een werknemer willen inhuren dan zijn er 2 opties. 1. jullie (alledrie) nemen minder op als voorschot 2. je gaat meer winst maken zodat een werknemer betaald kan worden. meer smaken zijn er niet. Er zullen weken zijn dat je 80 uur moet werken voor die 1800 euro simpelweg omdat er nog niet genoeg winst is om een werknemer te betalen. In de opstart van een onderneming geld op kunnen nemen is een luxe positie, maar niet gratis.. dat gaat, zoals je merkt al snel ten koste van het groeipotentieel. Het sommetje is eenvoudig, als beide ondernemers 900 ipv 1800 opnemen is er geld om 1 werknemer fulltime tegen minimumloon te betalen. Eisen of verwachten dat de derde partner niks mag opnemen omdat er een werknemer moet worden betaald is onredelijk.