-

Gebruikelijk loon bepalen na (door) start vanuit vast dienstverband

Steffen T. plaatste een vraag in Fiscale zaken

Hallo, Als actief lid ben ik nieuw op dit forum. De afgelopen jaren heb ik hier al veel informatie opgedaan over allerlei onderwerpen. Nu heb ik een vraag over gebruikelijk loon waarop ik geen antwoord kan vinden. Tot 2021 heb ik gewerkt vanuit een holding met één werkmaatschappij als dienstverlenend ICT'er. Ik ben de enige aandeelhouder. Halverwege 2021 ben ik full-time in vaste loondienst gaan werken bij een bedrijf en gestopt als zelfstandige. Het dienstverband tussen mij en de holding en de managementovereenkomst met de werkmaatschappij zijn beëindigd en de loonheffing is afgemeld bij de BD. De werkmaatschappij is geliquideerd en het resterende vermogen zit in de holding. Nu heb ik besloten om toch weer verder te willen als zelfstandige met dezelfde constructie als eerder. De notaris richt een nieuwe werkmaatschappij op. Voor de aanmelding van de loonbelasting en het bepalen van het gebruikelijk loon heb ik de volgende twee vragen. - Vanaf wanneer moet ik een gebruikelijk loon gaan uitbetalen en LH aangifte doen? Momenteel is er nog geen werkmaatschappij dus ook nog geen managementovereenkomst en dus nog geen werk en omzet vanuit de holding. - Het gebruikelijk loon voor 2024 is € 56.000. Dit is echter een jaarloon en komt neer op € 4.667 per maand. Moet ik dit loon minimaal uitkeren in 2024, ook wanneer ik pas vanaf april/mei start en vanaf die datum er weer sprake is van een managementovereenkomst en eventuele omzet. Als ik vanaf april of mei begin met uitkeren van €4.667 p/m kom ik niet op €56.000. Vanuit de werkzaamheden voor 2021 zit er nog vermogen in de holding, en het is dus ook geen startende onderneming. Dus verlaging van het gebruikelijk loon aanvragen schat ik niet kansrijk in. Groet, Steffen -

Betalen in stijging in voorraad.

Ron van der Kolk reageerde op Anoniem63838's vraag in Fiscale zaken

Dat klinkt mooi, maar je vergeet de belastingen/premies over het gebruikelijk loon. -

Betalen in stijging in voorraad.

Ron van der Kolk reageerde op Anoniem63838's vraag in Fiscale zaken

Het venijn zat in de tweede helft van de zin: "pas als je jezelf uitkeert dividend belasting", en dan met name het woordje "pas". Ondertussen zijn de belastingen/premies over het gebruikelijk loon gewoon van toepassing, ook als je geen loon of dividend uitkeert. -

Niet gevonden wat je zoekt?

Wij helpen je graag! Higherlevel is het grootste ondernemersforum van Nederland.

24/7 kun je gratis je vragen stellen en je hebt binnen een paar uur antwoord!

-

Vergoeding DGA (gebruikelijkloonregeling)

StevenK reageerde op JamesBrown's vraag in Contracten en aanverwante onderwerpen

Zoals Joost al zegt: als jouw salaris niet voldoet aan de gebruikelijk loon regels, dat betekent dat enkel dat de BV die werkgever is meer loonbelasting af moet dragen, niet dat je recht hebt op meer vergoeding. Als de verhogingen die de andere bestuurders hebben gekregen niet in het belang van de onderneming zijn, kun je daartegen ageren, maar ook dat levert jou niet een hogere vergoeding op. Hooguit zou je je op het standpunt kunnen stellen dat de waarder van jouw aandelen bepaald moet worden op basis van de situatie dat hun vergoeding niet verhoogd was. -

Zoals de titel van mijn vraag al aangeeft vraag ik mij af of het mogelijk, en zo ja gebruikelijk, om een managementovereenkomst tussen een holding en werkmaatschappij op te stellen met een vergoeding o.b.v. uren. De situatie is als volgt: De holding is 100% aandeelhouder in de werkmaatschappij en de DGA enig aandeelhouder in de holding. De DGA zal via de werkmaatschappij dienstverlenende opdrachten bij derden. De DGA heeft een arbeidsovereenkomst met de holding en een gebruikelijk loon dat marktconform is. De holding heeft voldoende vermogen om het salaris van de DGA door te betalen. Wanneer er een vaste maandelijkse fee overeengekomen wordt moet deze ook gefactureerd worden op het moment dat er in de werkmaatschappij geen inspanning verricht wordt en dus geen omzet. Het dagelijkse management van de werkmaatschappij bestaat uit het voeren van de administratie welke ook nog eens extern uitbesteed is. Vanuit het standpunt dat een managementovereenkomst een overeenkomst van opdracht is, zou ik zeggen dat dit moet kunnen. Maar, ik lees dat het een risico bij de managementovereenkomst is dat deze verkleurd in een arbeidsovereenkomst door arbeidsrechtelijke bepalingen op te nemen. Dit wil ik natuurlijk voorkomen. Maar valt een vergoeding op uurbasis voor daadwerkelijk geleverde inspanning daar ook onder?

-

Wat wanneer een DGA voor langere tijd ziek is?

Cosara reageerde op Havinga's vraag in Arbeidsrecht

Geen prettig bericht. U bent als DGA werknemer van uw eigen BV en de BV is wettelijk verplicht om 2 jaar lang het loon door te betalen. Het gebruikelijk loon van een DGA kan slechts worden verminderd als aannemelijk gemaakt kan worden dat de DGA door arbeidsongeschiktheid of langdurige ziekte daadwerkelijk minder uren werkt. Hiertoe kan u een verzoek tot verlaging van het gebruikelijk loon, met opgaaf van redenen, indienen bij de Belastingdienst. Bijkomende vraag is of die verlaging, privé gezien, wel wenselijk is. Uw privé kosten lopen wel door … of heeft u een arbeidsongeschikheidsverzekering? -

Als je in ogenschouw neemt dat jij je hier met een vraagstelling meldt waar vrijwilligers jou, op basis van de informatie die jij verstrekt, gratis proberen te helpen en daar komen adviezen uit waarop jij reageert met o.a. 'Al gedaan.'... 'handenvol geld kwijt aan mediation zonder daadwerkelijk resultaat.' en het vervolgadvies luidt dan: ... daar zou men vanuit een neutrale positie een tunnelvisie in kunnen zien of zelfs een positie waar beiden, dus ook jij(!), zich hebben 'ingegraven'... terwijl de paradoxen ons in dit topic inmiddels om de oren vliegen: Formeel heb jij, ongeacht de omzet en de gewerkte uren, recht op gebruikelijk loon en jouw deel van het dividend. Als daar geen overeenkomst over bestaat of over te bereiken lijkt en jij toch dat recht wilt doen gelden, sta ook jij blijkbaar voor keuzes die je niet lijkt te willen maken. Met werk elders zie jij een optie om meer inkomen te vergaren, dat wordt volgens jou door de vennoot (blijkbaar) verboden en tot op heden heb jij je dat ook laten verbieden, maar tegelijkertijd zou dat niet hoeven, want jouw deel van het dividend (waar jij al voor hebt gewerkt, dus rechthebbend bent) zou die financiele kwestie al oplossen voor jou. Elders erbij werken of meer gebruikelijk loon zou bovendien fiscaal zomaar ongunstig(er) kunnen zijn dan dividend uitkeren. etc. etc. etc. Ik meen dan toch terug te lezen dat beiden van een aantal relevante feiten niet goed op de hoogte zijn en op basis van eigen (foute) inzichten en meningen bepaalde standpunten innemen. Dat er bovendien nooit iets is overeengkomen en dat dit ook, door de situatie, in de nabije toekomst niet lijkt te gaan gebeuren. Neem dan de eerder genoemde adviezen gecombineerd eens in overweging: verdiep je in de wettelijke feiten van een BV m.b.t. de consequenties van gebruikelijk loon en dividend, breng de fiscale en financiele gevolgen van de respectievelijke standpunten eens in kaart, leg ze naast elkaar en laat je dan goed begeleiden door een terzake deskundige, dat kan een mediator zijn. En ja, dat kost geld, maar 'ingegraven' blijven zitten vanwege meningen en standpunten die strijdig lijken te zijn met regels en wetten en waardoor jij zelfs fiscaal, c.q. financieel onvoordeliger opties blijkt te overwegen; linksom of rechtsom gaat dat ook geld kosten. En ja, dan gaat het inderdaad over 'tunnelvisies en ingraven', helaas. Dus volharden in een oplossingsgerichte optie lijkt mij de meest toekomstbestendige t.o.v. de status quo...

-

Welkom op Higherlevel. Maar... heeft/krijgt die eenmanszaak dan ook de aan de facturen ten grondslag liggende overeenkomsten met de te factureren opdrachtgevers? Bij een eenmanszaak telt de winst en is er geen sprake van verloning. Je bent immers niet in dienst bij de eenmanszaak. Dat ligt aan de hypotheekverstrekker. Sommigen willen een bestendige lijn met goede toekomstverwachting (vaste arbeidsovereenkomst, stijgende winst), anderen kijken gewoon naar het gemiddelde totaalinkomen over de afgelopen drie jaar en verder niet. Maar je wilt toch geen werkzaamheden meer uitvoeren vanuit de holding? En daarom geen (gebruikelijk) loon meer ontvangen vanuit de holding? Dan lijkt dit wel vreemd.

-

Met een paar muisklikken kun je bij allerlei online partijen goedkoop een BV laten oprichten, dat klopt. Maar of het verstandig is, is een ander verhaal. Ik zou je echt willen adviseren om een goede fiscalist in de arm te nemen die kijkt wat voor jouw situatie, zowel zakelijk als privé, de beste oplossing is. Dat kan een BV constructie zijn, maar dan nog zijn de oprichtingsdocumenten maatwerk. Daarnaast heb je nog de kosten om je te laten ondersteunen bij een goede administratie, deponeringen en extra aangiftes; het is allemaal wat meer werk dan bij een eenmanszaak. Dat levert waarschijnlijk ook de nodige kosten op als je dit niet zelf kunt, zie hierboven. De gebruikelijkloonregeling is ook gewoon van toepassing als de onderneming niet genoeg geld genereert om daadwerkelijk het gebruikelijk loon loon uit te keren. Het is niet een kwestie van bezien of er aan het einde van het jaar toevallig geld overblijft om je aan de regels te houden.

-

Vergoeding DGA (gebruikelijkloonregeling)

JamesBrown plaatste een vraag in Contracten en aanverwante onderwerpen

Hi, Ik loop tegen een probleem aan met mijn 'compagnons'. Zie onderstaand. Graag De onderneming Ik ben in 2012 mijn onderneming gestart In 2016 ben ik gefuseerd met een ander onderneming waarvoor gezamelijk een nieuwe werkmaatschappij is gestart Er is nooit een aandeelhoudersovereenkomst opgesteld, enkel oprichtingsnotulen. (stom, i know) Partij 1 en Partij 2 hebben in deze werkmaatschappij samen 80% aandelen, onder 1 Holding, mijn Holding heeft 20% Ik heb een arbeidscontract gekregen voor onbepaalde tijd als DGA Partij 1 heeft naar mijn weten een zelfde contract gehad Partij 2 heeft naar mijn weten geen overeenkomst opgesteld. Ik heb in maart 2023 mijn arbeidscontract per 1 juni 2023 opgezegd en mijn aandelen ter verkoop aangeboden. Zij gaven aan deze te willen overnemen. De verhouding Alle aandeelhouders zijn DGA en hebben een functie op hetzelfde managementniveau bekleed maar op een andere afdeling, CMO, CFO & CEO Ik heb altijd gewerkt onder een DGA arbeidsovereenkomst maar stond tevens als Algemeen Directeur benoemd. De vergoeding Alle partijen zijn gestart met dezelfde vergoeding. De rollen (DGA) en verantwoordelijkheden (C-level manager) zijn ongewijzigd gebleven. Beslissingen mbt vergoedingen, loon en afspraken zijn niet overlegd, nocht vastgelegd, noch gecommuniceerd. De vergoeding van de andere aandeelhouders (DGA's) zijn zonder overleg of communicatie flink verhoogd. Partij 2 verdiende in 2019 zo'n 30.000 euro meer, dit verschil is tot 2023 verder opgelopen Partij 1 verdiende in 2019 hetzelfde als mij, vanaf 2020 meer, ik verwacht zeker 10.000 euro per jaar. De meestverdienende medewerker verdiende zo'n 20.000 euro meer per jaar Wettelijke basis Uit mijn onderzoek blijkt dat gebruikelijk loon moet minimaal het hoogste bedrag zijn van de volgende bedragen: het loon uit de meest vergelijkbare dienstbetrekking het loon van de meestverdienende werknemer bij de vennootschap of van de meestverdienende werknemer van een verbonden vennootschap van de werkgever ten minste € 56.000 in 2024 (in 2023 is dat € 51.000 en in 2022 € 48.000) Werknemer of managementovereenkomst? De vraag is of Partij 2 een medewerker is, aangezien er geen documentatie/contract beschikbaar is. Wel werknemer Buiten het feit van Partij 2 geen overeenkomst bekend is zijn de rol, verantwoordelijkheid en taken vergelijkbaar met de 2 andere aandeelhouders. Als 2 van de 3 aandeelhouders een arbeidscontract hebben dan lijkt mij het vanzelfsprekend dat de laatste dit ook heeft. Geen medewerker Als Partij 2 geen medewerker is, dan is Partij 1 dit alsnog want hij heeft hetzelfde arbeidscontract. Die verdiende van 2020 t/m 2023 dus aanzienlijk meer dan ik. Mijn actiepunten Ik wil een digitaal document (met digitale waarborging van de datum) van de overeenkomst van P2 Ik wil inzicht in het loon dat Partij 1 heeft ontvangen over de periode van 2016 t/m 2023. Ik wil inzicht in het loon van de meestverdienende medewerker 2016 t/m 2023. Mijn eis: Ik wil met terugwerkende kracht het verschil in loon ontvangen van het hoogste bedrag. Over de afgelopen 5 jaar is dit minimaal 100.000 euro dat ik nog tegoed heb. Mijn vraag aan jullie: Klopt mijn onderzoek, is er een wettelijke basis om loon terug te vorderen? Dank voor de inzichten. -

Verlagen gebruikelijk loon bij startup

klopklop plaatste een vraag in Fiscale zaken

Ik las dat voor bedrijven die in 2023 zijn gestart het feit dat ze startups zijn geen argument meer is om het gebruikelijk loon te verlagen. Ik heb een holdingstructuur in oprichting en wil software gaan verkopen. Er is markt voor maar ook al concurrentie. Derhalve is het moeilijk om in te schatten wat mijn omzet zal zijn. Kan 5.000 het eerste jaar zijn en doorgroeien naar 3 ton. Maar bij succes kan het ook zomaar 50.000 zijn het eerste jaar. Of groei blijft uit en het blijft hangen op 5000. Als dat laatste het geval is dan zal mijn bedrijf geen lang leven hebben omdat ik de loonheffing niet kan betalen. Zijn er anno 2023 nog mogelijkheden om het gebruikelijk loon te verlagen? En zo ja, hoe pak ik dat dan aan Alvast bedankt voor jullie reactie -

De Belastingdienst heeft na een controle mij gevraagd om het verschil tussen mijn DGA-salaris uit de holding en de managementfee over 2022 te verklaren. Ik ben de enige werknemer van de holding. Er hangt 1 dochter onder die de managementfee betaalt. DGA-salaris (2022) was €57.000 en managementfee € 142.000. Naast de managementfee is er ook een flinke dividenduitkering. Er is geen sprake van dividend naar de DGA en er is ook geen lening tussen de DGA en de holding. Nu begrijp ik dat de afroommethode niet meer bestaat: https://www.fiscaalvanmorgen.nl/dossier/gebruikelijk-loon-dga-afroommethode-niet/ Ik denk dat ik dus het beste mijn salaris kan onderbouwen met de vergelijkingsmethode. €57.000 is wat lastig om te onderbouwen, maar €85.000 is prima te onderbouwen. In 2022 gold de doelmatigheidsmarge van 25% nog, dus komt mijn salaris op 75% van €85.000 = €63.750 In 2023 geldt de doelmatigheidsmarge niet meer, dus komt mijn salaris op €85.000. Managementfee over 2023 kan ik niet meer factureren, dus die blijft €142.000. Voor 2024 kan ik de managementfee verhogen naar bijv. €290.000 en mijn salaris verhogen naar €88.000. Zo maak ik optimaal gebruik van het lage tarief VPB in de holding. Is dit een goed idee, of kan ik het beter anders aanpakken?

-

Ik heb een eenmanszaak met daarin webshops op Woocommerce. Ik kan er oké van leven (40k per jaar) maar ben niet klaar voor een bv. Woocommerce is top maar de search werkt niet lekker. Er zijn betaalde searches maar die kosten tussen de 40 en 110 per shop per maand wat ik het niet waard vind. Omdat search wel een belangrijk deel is van een webshop heb ik via Upwork door een freelancer een eigen search laten ontwikkelen. Er is ongeveer een half jaar aan gewerkt en het heeft me 4000$ gekost. Het draait nu ongeveer een maand op mijn eigen webshops wat goed gaat. k heb gevraagd wat het kost om dit verkoopklaar te maken, De freelancer schat dat op ongeveer 8000 extra met een systeem en site waar mensen zich kunnen aanmelden en een licentiecode krijgen waarbij de search niet meer werkt als ze niet meer betalen. Ik denk dit voor zo’n 15 per maand te verkopen. Nou kan het een een flop worden en ik 2 betalende klanten krijgen (ik heb toevallig al twee geinteresseerde :-D) maar woocommerce is groot enik kan ook maar zo over een jaar 200 klanten hebben die mij 15 betalen pe r maand. Ik wil de risico’s afdekken want als er een hack is of storing en een Amerikaan denkt een rechtzaak te beginnen dan wil ik niet dat mij dat prive raakt. Een deel is verzekering maar een ander deel is rechtspersoon en dan denk ik aan een BV. Nou kan ik een BV oprichten, maar 1 BV is geen BV dus worden dat er twee. Dat kost ongeveer 600 bij ligo. De 8000 en 600 heb ik aan spaargeld en dan heb ik nog wel een buffertje voor nood maar het is wel een aanzienlijke gok maar ik ben niet voor niets ondernemer. en het duurt nog 8 maanden voor het klaar is dus ondertussen bouw ik wel spaargeld op. Maar dan de vragen. Op ongeveer alles dat ik google komt deze site bovenaan dus hopelijk kan ik mijn vraag hier ook stellen. Ik wil wel een BV maar geen dga salaris. Maar ja de vraag is of ik werk verricht. Niet zo veel denk ik, want ik krijg een systeem dat loopt, ik vraag iemand voor advertenties en als het loopt loopt het anders niet. Mensen zullen vragen hebben maar die kan ik wel per mail beantwoorden of chat. als er bronvermelding bij moet heb ik dat opgeslagen hoor, maar alles komt van deze site. Alleen als er geen arbeid wordt verricht mag er geen loon betaald, althans niet op basis van gebruikelijk loon regeling / loon uit dienstbetrekking. Los van de vraag waarom je bij zulke bedragen een BV wilt starten, is er ook nog een uitweg voor je probleem: als het loon voor je werkzaamheden onder gebruikelijke omstandigheden lager is dan 5k, dan hoef je dat niet op te nemen Dus kan ik geen loon uitkeren omdat ik niet veel voor de bv werk? Als het er is natuurlijk wel, maar niet verplicht. Kijk ik zie 3 opties. 1: het loopt niet, binnen een jaar zeg ik de bv weer op 2: het loopt een beetje dan hoef ik er geen geld uit en mag dat op de rekening blijven en de boekhouder betalen. 3: het loopt goed dan kom ik aan inkomen boven de 56k en dan kan ik wel dga betalen en maak ik van mijn eenmanszaak ook een bv onder mijn holding bedankt!

-

Beste medeforumleden, Na veelvuldig gebruik te hebben gemaakt van de waardevolle informatie op dit forum, kom ik nu met een specifieke casus waarvoor ik graag jullie hulp en advies zou willen inroepen. Mijn huidige situatie is als volgt: ik heb al geruime tijd een holding BV waaruit ik diverse diensten verleen aan opdrachtgevers. Tevens bezit ik, samen met een zakenpartner, 80% van de aandelen in een andere BV. Het merendeel van mijn inkomsten is afkomstig van de diensten die ik lever vanuit mijn holding BV. Naarmate ik meer kennis heb opgedaan over financiën en ondernemersstructuren, realiseer ik me nu dat het wellicht voordeliger is om mijn diensten niet langer vanuit mijn holding BV te factureren, maar vanuit een eenmanszaak. Voordat ik echter overhaast een eenmanszaak opricht en mijn diensten hieronder ga factureren, heb ik een aantal vragen waarop ik hopelijk hier antwoord kan krijgen: 1. Is het juridisch toegestaan om de diensten die ik momenteel vanuit mijn holding BV factureer, te gaan factureren vanuit een eenmanszaak, zonder nog loon te ontvangen vanuit mijn holding BV? 2. Ik begrijp dat bij het aanvragen van een hypotheek als ondernemer wordt gekeken naar het salaris over de afgelopen 3 jaar. Als ik mezelf nu ga verlonen vanuit een eenmanszaak, betekent dit dan dat ik bij een hypotheekaanvraag slechts 1 jaar als ondernemer wordt beschouwd, wat mogelijk problemen oplevert bij het verkrijgen van een hypotheek? 3. Kan ik vanuit mijn holding BV blijven factureren aan mijn werkmaatschappij BV voor de verrichte werkzaamheden? Alvast bedankt voor jullie input en expertise!

-

BV met of zonder holding oprichten

Joost Rietveld reageerde op tsk771's vraag in Rechtsvormen, vennootschaps- en ondernemingsrecht

Op zich geen probleem als je inderdaad geen plannen hebt voor toekomstige verkoop. Het doorlopend uitkeren van alle winst, als salaris en/of dividend, doet echter wel afbreuk aan het fiscale voordeel van een BV, zeker bij 120k winst. Je haalt immers elke maand onnodig de belastingheffing naar voren voor zover je meer onttrekt uit de BV dan het verplichte DGA-loon. Als je dat geld vervolgens in box 3 oppot, betaal je daar ook nog eens onnodig belasting. In de regel gebruik je de holding juist om in te sparen en beleggen. Als dat je doelstelling is, dan is een extra werk BV geen overbodige luxe. Met 1 BV breng je namelijk je bedrijfsrisico binnen het bereik van je vermogen in die BV. Met 2 BV's niet (zo snel). Het hangt er dus ook vanaf hoe risicovol je activiteiten zijn (denk vooral aan schadeclaims) en of je dat risico goed kunt afdekken met algemene voorwaarden en een aansprakelijkheidsverzekering. Succes -

Aansprakelijkheid: BV of VOF?

JuniorSM plaatste een vraag in Aansprakelijkheid en risicobeheer

Ik wil samen met een collega en bedrijf oprichten en gezondheidsproducten verkopen. In het verleden meerdere BV's gehad en destijds altijd met goedkeuring van de Belastingdienst het gebruikelijk loon kunnen verlagen i.v.m. geen / te weinig winst. Echter voelt dit toch altijd een beetje als het zwaard van Damocles; het is tenslotte aan de inspecteur om het verzoek wel/niet goed te keuren. Bij een VOF heerst dit probleem natuurlijk niet. Echter is men hierbij hoofdelijk aansprakelijk met het prive vermogen, anders dan bij een BV. Het is een vergezocht scenario, maar stel dat onze producten op een of andere manier schade/letsel toebrengen (denk aan een zalf die slecht reageert op de huid), dan kan dit soort schade in de basis op het prive verhaalt worden. Dat zit mij niet helemaal lekker. Idealiter zou ik starten met een VOF, en zaken zoals hierboven willen afdekken met bijvoorbeeld een verzekering. Als het goed loopt is een BV altijd nog een optie. Ik ben benieuwd of men hier ervaring mee heeft of eventueel andere inzichten hierover kan delen. -

BV met twee eigenaren

Norbert Bakker reageerde op mike9999's vraag in Rechtsvormen, vennootschaps- en ondernemingsrecht

Beste Mike, Gebruikelijk loon geldt voor iedere aanmerkelijk belanghouder (5% van de aandelen van de werkmij of meer) die - direct of indirect - werkzaam is voor de werkmij. Of de verdeling 95-5 of 51-49 is maakt dus niet uit voor het gebruikelijke loon. Maar als je deze vennootschappelijke kerstboom goed inricht (met e.v.t. 1 of meerdere tussenholdings), dan kun je dubbele toepassing van het DGA salaris wellicht vermijden. Benader daarvoor een specialist, zoals @Joost Rietveld -

Hallo, Het zit als volgt: Ik heb een paar jaar geleden een BV opgericht samen met een compagnon. Dit was vlak voor corona. We hadden beide een holding hierboven staan en we waren natuurlijk allebei in dienst van onze eigen holding. Toen kwam corona en er was gewoon geen geld meer. Het was echt heel zwaar om rond te komen. Ik heb me toen terug getrokken en heb mijn holding gesloten. Toen heb ik een eenmanszaak geopend en ben ik af en toe alsnog gaan werken voor de werk bv indien er werk was. Hier schreef ik een factuurtje voor. Nu zijn we een aantal jaar verder en nu blijkt dat ik toen toch wat beslissingen heb genomen uit vluchtigheid en niet voldoende doordacht. Hier sla ik mezelf iedere dag voor op de kop. Het blijkt namelijk dat ik nog aandelen in mijn persoonlijke holding had zitten. 50% van de werk bv. Ik heb hier flink op het forum gezocht en toen zag ik dat ik de KvK kon bellen. Dit heb ik dus gedaan en nu is mijn Holding in liquidatie gezet. Dus nu kan ik naar de notaris om de aandelen eruit te halen. Echter, hoe moet ik verder. Wat is volgens jullie wijsheid? De aandelen zullen weer naar mij gaan. Omdat het inmiddels weer beter met de werk bv gaat en er ruimte is voor mij om in dienst te treden (part-time). Ik zal de administratie gaan bijhouden en wat calculeren. Maar het minimum loon van €56.000 voor een DGA in 2024 is echt te moeilijk om te betalen en staat ook eigenlijk totaal niet in verhouding tot de werkzaamheden die ik verricht. Ik wil dus mijn eenmanszaak stoppen per 31-12 en dan verder gaan met de werk bv of holding. Een aantal vragen: 1. Is het argument dat ik part-time ga werken voldoende reden voor de belastingdienst om verlaging van het DGA loon te geven? 2. Is het misschien beter om direct in dienst te treden bij de werk bv, zonder holding? We hebben namelijk een G-rekening (nog 1 werknemer in dienst) en die is langzaam voller aan het lopen. Als ik in dienst kom bij de werk bv, kunnen we ook de G-rekening gebruiken voor mijn loonheffing. 3. Stel ik kan geen verlaging aanvragen en moet op een of andere manier toch het minimum van €56.000 aanhouden. Wordt er dan ook nog gekeken naar het loon van mijn compagnon in zijn Holding? Moet ik dan ook op dat niveau gaan zitten? Of kan ik daar wel onder blijven? 4. Misschien is het een optie om gewoon in dienst te treden en de aandelen aan mijn compagnon te geven. Het komt er op neer. Hoe kan ik zo goedkoop mogelijk voor de werk bv werken (Parttime 20 uur per week).

-

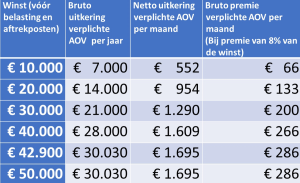

Update verplichte AOV 14-02-2024 De concept wettekst over de verplichte AOV wordt eind februari 2024 verwacht. De contouren daarvan wijken niet af van eerdere berichten: Verplichte verzekering voor alle IB-ondernemers en meewerkende partners van IB ondernemers, ongeacht personeel of ook part time in loondienst Iedereen wordt geaccepteerd (maar ben je bij start van de regeling ziek en werk je niet / heb je geen winst, dan krijg je ook geen uitkering) Wachttijd 1 jaar Beoordeling arbeidsongeschiktheid op basis restverdiencapaciteit in ook andere beroepen (gangbare arbeid) Uitvoering door UWV Uitkering gebaseerd op 70% van je winst, met een maximum van 100% van het bruto minimum loon. Een lagere winst is dus een lagere uitkering Premie 8% over je winst tot 100/70 van het bruto minimum loon (m.a.w. bij meer winst betaalt je geen extra premie) Er komt t.z.t. een opt out mogelijkheid: je mag je ook privaat verzekeren maar alleen als die dekking voldoet aan bepaalde minimumeisen waaronder uitkering tot AOW leeftijd, geen medische uitsluitingen en minimaal dezelfde premie + solidariteitsheffing. De opt out premie wordt daardoor dus duurder dan de verplichte verzekering(!), maar biedt mogelijk wel meer dekking.. Voor ondernemer die nu al een AOV hebben of deze af sluiten vóór een nog nadere te bepalen deadline in (vermoedelijk) 2024, geldt een soepelere overgangsregeling : dit betekent dat die ondernemers hun mogelijk goedkopere AOV met eventueel bewust geaccepteerde uitsluitingen mogen voortzetten Voorbeeld tabel winst, uitkering en premie: Daarna volgt er een internet consultatie en vervolgens zal de Minister de wet indienen met als doel de Wet uiterlijk begin 2025 actief te hebben om zo te kunnen voldoen aan de voorwaarden van het Europese (Corona)Steunfonds van 5 miljard Euro. Wil je meer weten over wat de verplichte AOV voor jou betekent en waarom het wellicht verstandig is om, als je nu nog geen AOV hebt, wel om je heen te kijken maar tegelijkertijd niet in de valkuil te trappen van spookverhalen van snelle online aanbieders met zogenaamd goedkoper premies? Luister dan naar de podcast : De verplichte AOV, wat moet jij ermee? die ik in samenwerking met Annemieke Postema (de AOV dokter) en de ondernemersacademie van ikonderneemhet.nl heb opgenomen. Norbert Bakker - - - - - - - - - OORSPRONKELIJKE TEKST 03-04-2023: - - - - - - Update verplichte AOV 04-04-2023 “De verplichte AOV als 1000 dingen doekje” Met de nieuwe “kamerbrief over voortgang uitwerking arbeidsmarktpakket” toont Minister van Sociale zaken en werkgelegenheid Karien van Gennip aan dat er vaart gemaakt wordt met de plannen voor de Verplichte AOV. Het laat ook zien dat de verplichte AOV zo langzamerhand een oplossing lijkt voor vele problemen, een echt “1000 dingen doekje”. Hoe zat het ook alweer? Waarom komt de verplichte AOV er? Vooral omdat werkgevers- en werknemersorganisaties dat hebben afgesproken in het Pensioenakkoord (voor werknemers). Reden is de grote groep onverzekerde zelfstandigen die daardoor – naar mening van die organisaties – goedkoper kan werken en daardoor een oneerlijk concurrentievoordeel heeft ten opzichte van wel verzekerde werknemers. Ook de Europese Unie maakt zich zorgen over de stijging van het aantal ZZP-ers en de beperkte sociale bescherming van deze groep. Prikkels om van deze groep gebruik te maken moet worden verminderd (aanpak schijnzelfstandigheid) en sociale bescherming moet worden bevorderd. Hiermee slaan werkgevers, werknemers en kabinet 4 vliegen in 1 klap: èn iedereen wordt verzekerd èn zelfstandigen hebben iets minder voordeel ten opzichte van werknemers èn het wordt minder aantrekkelijk om van loondienst over te stappen naar zelfstandigheid èn de Europese Unie is tevreden. Waarom heeft de Minister nu haast? Vooral omdat de Europese Commissie die verplichte verzekering als voorwaarde stelt voor het krijgen van 4.7 miljard Euro uit het Corona-herstelfonds. Voorwaarde is dat er uiterlijk in 2025 wetgeving wordt aangenomen in Nederland voor invoering van de verplichte AOV. En dus heeft de Minister nu aangekondigd de plannen begin 2024 in te dienen, zodat ze na het zomerreces behandeld kunnen worden en er op tijd – in 2025 – wetgeving van kracht wordt. Wanneer komt de verplichte AOV er? Alle voortgangsbrieven over wetgeving in 2025 ten spijt valt de invoering niet te verwachten voor 2027, maar het zou ook zo maar 2029 kunnen worden. Wat is er straks verplicht verzekerd en wat gaat dat kosten? De verwachting is dat je straks via het UWV een verplichte basis arbeidsongeschiktheidsverzekering krijgt met: Een wachttijd van 1 jaar Een uitkering van 100% van het wettelijke minimumloon bij volledige arbeidsongeschiktheid (maar nooit meer dan 70% van het laatst verdiende inkomen / winst uit onderneming) Bij blijvende arbeidsongeschiktheid wordt uitgekeerd tot datum AOW Beoordeling mate van arbeidsongeschiktheid niet op het eigen beroep maar op restverdiencapaciteit in alle (dus ook andere) beroepen Een premie van circa 8% van de (tot 143% van het minimumloon gemaximeerde) winst, met een maximumpremie van +/- € 2.800,- per jaar Voor wie is de verplichte AOV? Hier komt de nieuwe voortgangsbrief met een kleine verrassing: er wordt nu gesproken over alle ondernemers voor de inkomstenbelasting inclusief de meewerkende echtgeno(o)te. Dat betekent dat iedereen die als zelfstandige werkt vanuit een BV en voldoet aan de regeling aanwijzing DGA (lang verhaal kort: je kunt je eigen ontslag tegenhouden), in deze nieuwe plannen niet deel hoeft te nemen. Iedereen die “resultaatgenieter” is (geen winst uit onderneming heeft maar Resultaat uit overige werkzaamheden” ) hoeft ook niet deel te nemen aan deze regeling. Dat kan vooral voor part time ondernemers naast loondienst nog een optie zijn als (70% van) het loondienstinkomen genoeg is bij ziekte en arbeidsongeschiktheid. In tegenstelling tot eerdere plannen doet het wel of niet hebben van personeel als IB ondernemer niet meer ter zake, net als het gedeeltelijk in loondienst zijn, overige inkomsten (uit o.a. verhuur) of genoeg vermogen hebben: dat zijn allemaal geen redenen om niet mee te hoeven doen. Aanname is dat er nog wel een vrijstelling komt voor agrarische beroepen. Een BV is dus een legitieme ontwijkmethode voor de verplichte verzekering ? Ja, maar als je geen andere goede redenen hebt om over te stappen naar een BV zijn de kosten van die BV + verlies van fiscale voordelen (zelfs als die verder afgebouwd worden) al snel een veelvoud van de kosten van de verplichte AOV. Weet dus waar je aan begint en pas op voor aanbieders van BV-knutselconstructies. Wat is de “Opt out” regeling Opt-out is een regeling voor mensen die al een AOV hebben en deze willen houden. Of ondernemers die nog geen AOV hebben maar liever kiezen voor een private AOV via een verzekeraar dan de dekking via UWV. Dat doen ze o.a. omdat de dekking ruimer is (bijvoorbeeld beoordeling op eigen beroep), het verzekerde bedrag hoger is en de dienstverlening van de verzekeraar royaler. Bovendien heb je bij je AOV ook de hulp van je adviseur bij wijzigingen en bij onverhoopte arbeidsongeschiktheid. Wie gebruik maakt van de opt-out regeling hoeft niet deel te nemen aan de verplichte AOV en houdt zijn/haar eigen bestaande verzekering. Maar de Minister stelt wel een paar voorwaarden aan de opt-out: A) De premie van de eigen AOV moet minimaal gelijk zijn aan de premie van de verplichte verzekering. Dat houdt in: als de verplichte AOV 2000 Euro kost dan moet de eigen AOV ook minimaal 2000 Euro kosten. Daarbij mag de eigen AOV wél veel ruimer zijn: bijvoorbeeld een hoger bedrag. verzekeren of gunstigere voorwaarden hebben, of voor vrouwelijke ondernemers: een veel royalere (én belastingvrije!) uitkering bij bevallingsverlof B) De dekking van de eigen AOV moet minimaal gelijkwaardig zijn aan de verplichte verzekering. Hier zitten een paar stevige adders onder het gras: De verplichte AOV keer uit tot de variabele AOW-leeftijd, de meeste private AOV’s doen dat nog niet. dekkingen moeten daar dus op worden aangepast; Dekkingen die veel lagere eindleeftijd kennen (bijv. zware beroepen of bewuste eigen keuze) zijn niet gelijkwaardig; Dekkingen die niet alle oorzaken verzekeren (bijvoorbeeld ex psyche dekkingen, ernstige ziektes en ongevallenvarianten) zijn niet gelijkwaardig; Verzekeringen met 1 of meer overeengekomen uitsluitingen of uitkeringsbeperkingen zijn niet gelijkwaardig De opt-out regeling is dus niet op iedereen van toepassing. Bovendien gaat iedereen met een private AOV een nog nader te bepalen solidariteitsbijdrage betalen ter compensatie van de zwaardere risico’s in de publieke verzekering. Welke zelfstandige heeft voordeel van de verplichte AOV? Het wordt in de discussie over de verplichte AOV nog wel eens vergeten, maar er is ook een (grote) groep ondernemers dat baat heeft bij een verplichte verzekering tegen een betaalbaar solidariteitstarief. Dat betreft dan ondernemer die zich nu wel willen verzekeren tegen arbeidsongeschiktheid maar dat niet kunnen vanwege: Leeftijd Medisch verleden en/of bestaande klachten Lagere maximale eindleeftijd (met name zware beroepen) Hoge kosten (met name zware beroepen) Is het handig of verstandig om te wachten op de verplichte AOV? Als je nu verzekerd bent en je overweegt om je dekking te stoppen of drastisch te versoberen (bijvoorbeeld door de eindleeftijd te verlagen), dan zou ik nog zeker wachten totdat de spelregels van de opt-out bekend zijn. Ook een overstap naar crowdsurance of schenkkringen die uitkeren tot 68 of AOW-leeftijd in plaats van een AOV raad ik af totdat de wetgeving meer duidelijk is: crowdsurance is géén verzekering en voldoet daarom niet aan de eventuele voorwaarden van een opt-out. Maar ben je nu nog niet verzekerd tegen arbeidsongeschiktheid, dan raad ik je vooral aan niet te wachten op de verplichte AOV. 4 tot 6 jaar onverzekerd rondlopen is onverstandig en met de opt-out krijg je mogelijk een (véél) betere dekking voor dezelfde prijs. Samenvattend De verplichte AOV gaat er komen, naar verwachting tussen 2027 en 2029; Iedere ondernemer voor de inkomstenbelasting is verplicht verzekerd, tenzij je al een private AOV hebt - of er een afsluit - die voldoet aan de voorwaarden van de opt-out regeling; Het wel of niet hebben van personeel doet niet (meer) ter zake voor de verplichting; Ben je nog niet verzekerd maar wel verzekerbaar, dan is wachten op de verplichte AOV echt onverstandig: sluit liever alsnog nu een AOV af. Blijft het hierbij of komen er toch nog wijzigingen? Ik ben benieuwd wat zelfstandigen van deze plannen vinden en er nog ruimte is voor verbetering. Norbert Bakker, Specialist arbeidsongeschiktheidsverzekeringen en -voorzieningen bij B2Bsure Bestuurslid RADI AOV Met dank aan (con)cullega's Marcel Bezemer, Annemieke Postema en Majan van Riessen voor het meelezen en de aanvullingen .

-

Belasting bij voorperiode geruisloze inbreng VOF

HMBV12 plaatste een vraag in Fiscale zaken

Beste, Ik hoop dat ik hier een coherent verhaal van kan maken, de materie is nogal verwarrend voor mij of mijn boekhouder kan dit niet heel duidelijk uitleggen (ja, ik ga een nieuwe zoeken). De situatie is als volgt: onze VOF is in 2022 geruisloos ingebracht in een BV (werkmaatschappij en 2 holdings). Dit is in juli 2022 gebeurd. Hoe onze werkwijze ten tijde van de VOF was was dat er niet echt gelijke salarissen waren, ikzelf had nog een full-time baan ernaast en stak nog iets minder tijd in de zaak, waardoor ik mijzelf maandelijks een kleine beloning overmaakte naar mijn prive rekening, de andere vennoot werkte wel full-time aan de zaak en die kreeg een modaal netto "salaris" op zijn prive rekening gestort. De relevante inkomstenbelasting (dus in mijn geval alleen belasting op het inkomen van de VOF) die wij elk jaar moesten afdragen maakte wij over naar prive van de zakelijke rekening en daarmee betaalde wij de inkomstenbelasting. Goed, we zijn dus geruisloos over gegaan en in het 2e deel van 2022 hebben wij dus netjes loonbelasting op 2x DGA gebruikelijk loon afgedragen. Mijn interpretatie was (blijkbaar onterecht) dat de BV een naheffing zou krijgen van diezelfde loonheffing van het eerste deel van 2022 en dat daarmee de kous af zou zijn. Nu blijkt dat omdat de BV toen nog niet bestond er geen loonheffing met terugwerkende kracht betaald kan worden en dat dit bruto DGA loon bij onze aangifte inkomstenbelasting opgeteld bij "extra inkomen vanuit overig werk" wordt en wij daar prive inkomstenbelasting over moeten betalen. Nu hebben wij onszelf geen bruto salaris onttrokken (in mijn geval zelfs niet eens een volwaardig salaris) en hebben dus helemaal geen prive geld apart kunnen zetten om deze belasting nu prive af te kunnen dragen. Mijn interpretatie is: als ik dit geweten had hadden we dit 1 dag voor de overgang van de VOF naar de BV prive apart kunnen zetten. Nu is er dus concreet de situatie dat dit geld er prive niet is en we (belast) dividend moeten gaan uitkeren om de inkomstenbelasting te betalen. Dit zou betekenen dat we dubbel belasting betalen over dit geld. Is dit hoe het normaal gaat bij geruisloze inbreng? Hoe had hiermee om moeten gaan en is er niet aan de belasting dienst uit te leggen dat wij dit geld zonder dubbel belasting te betalen op de prive rekening kunnen krijgen? De boekhouder had het erover dat het wel op rekening courant kon maar dat lijkt uitstel van executie. Dank!