-

BV factureren vanuit eenmanszaak

Fredje32 plaatste een vraag in Rechtsvormen, vennootschaps- en ondernemingsrecht

Hallo allemaal, Aan het begin van dit jaar heb ik besloten een BV en een BV Holding op te richten, gebaseerd op het advies van mijn boekhouder om mijn eenmanszaak te beëindigen vanwege fiscale voordelen. Echter, achteraf gezien heb ik spijt van deze beslissing en heb ik drie maanden later weer een eenmanszaak opgericht. Tot nu toe heb ik slechts eenmaal betaald gekregen door mijn klant. Ik verwacht nog betalingen voor februari en maart onder de naam van mijn BV te ontvangen. Omdat er nog niet voldoende financiële middelen zijn, heb ik mezelf nog geen salaris uitgekeerd. Zodra de laatste twee facturen zijn betaald, zal er voldoende geld beschikbaar zijn om mezelf te kunnen uitbetalen. Ik overweeg echter om in plaats van een salaris alles naar mijn eenmanszaak over te maken door mijn BV te factureren vanuit mijn eenmanszaak. Nadat het saldo op nul staat, wil ik de BV's sluiten. Ik heb mijn boekhouder om advies gevraagd, die aangeeft dat dit mogelijk is omdat ik hoe dan ook belasting zal betalen. Ik twijfel echter en zoek daarom hier advies. Hoewel mijn eenmanszaak in maart is opgericht, heeft het dezelfde startdatum als mijn BV's. -

Holding BV of Eenmanszaak

fleminks plaatste een vraag in Rechtsvormen, vennootschaps- en ondernemingsrecht

Beste, Ik ben op zoek naar advies voor de beste ondernemingsvorm voor een klein project. Vorig jaar heb ik een Holding BV opgezet welke gebruikt zou worden om mijn aandelen te beheren van een buitenlandse onderneming, de buitenlandse onderneming is echter geen success geweest ( De aandelen zijn nog niet verplaatst naar de holding ) en nu heb ik de holding BV waar geen activiteit of assets in zijn. Momenteel ben ik bezig met een web applicatie, ik doe dit naast een vaste baan en verwacht de eerste jaren niet veel winst daarmee te maken, de winst die ik maak zou ik over het algemeen in het bedrijf willen laten zitten omdat ik over een aantal jaar 100% voor mezelf wil starten en dan heb ik al wat kapitaal in de onderneming. Ik maak me een beetje zorgen over het DGA salaris, dit heb ik op het minimum loon ingesteld momenteel en aangezien er bijna geen uren zijn gemaakt zou ik onder de 5000 euro regel moeten vallen en geen belasting hoeven te betalen, maar ik zal nu wel wat meer uren gaan maken, gemiddeld ongeveer 10 uur per week. Is het financieel voordeliger om de holding BV op te heffen en een eenmanszaak te starten, en dat over een aantal jaar naar een holding structuur om te zetten indien nodig, of kan het voordelig zijn om nu al een werkmaatschappij onder de holding te plaatsen ? -

geruisloze omzetting maatschap

Richardvdww plaatste een vraag in Fiscale zaken

Beste lezers, Mijn partner en ik hebben samen een bedrijf in de vorm van een maatschap. We zijn op het punt gekomen dat we de verkoop van ons bedrijf overwegen. Hoe snel willen verkopen? Als we over een jaar een goede koper tegenkomen staan we daar open voor. Maar wellicht duurt het nog drie jaar. Met het oog op de toekomst overwegen we de volgende opties: niets doen en verkopen van de maatschap als het moment daar is. Of… en daar gaat het om: ruisend of geruisloos inbrengen in een bv en dan verkopen. Verkoop van de maatschap heeft gevoelsmatig niet de verkeur omdat we dan meteen moeten afrekenen met de belastingdienst. Het gaat met name over de overwaarde van het pand, goodwill en inventaris. Een deel van de stakingswinst kan uiteraard worden omgezet in een lijftrente, maar het grootste deel ook niet. Verder natuurlijk de mkb vrijstelling over de stakingswinst. Ruisend inbrengen: Heeft dit een fiscaal voordeel t.o.v. in de maatschap houden en dan verkopen? Het moet immers tegen economische waarde worden ingebracht. Lijftrente kan wel in eigen beheer maar wat is het verdere voordeel? Verminderde aansprakelijkheid, maar dit is in ons geval niet erg van toepassing. Heeft geruisloze inbrenging de voorkeur? gevoelsmatig wel Alles inbrengen tegen boekwaarde. Het bedrijfspand zou dan in een holding gaan en de rest in een werkmaatschappij. Maar dan.. Neemt de kopende partij tzt de aandelen over van de werk-bv of verkopen wij vanuit onze werk-bv onze inventaris, personeel en ons klantenbestand(goodwill). Afspraken/contracten met derden zullen ze zelf regelen. Bedrijfspand wat in de holding zit kunnen ze huren evt kopen. Is het dan zo dat de regel van “3 jaar je bedrijf niet kunnen verkopen niet van toepassing is omdat de aandelen niet worden vervreemd? Immers de werk-bv wordt niet verkocht, alleen de bezittingen van de werk-bv. De vergelijking: “verkopen aandelen werk-bv” versus “verkoop bezittingen vanuit de werk-bv (inventaris, personeel, klantenbestand/goodwill)” : wat zijn de fiscale voor/nadelen van beiden. Dat is mij niet helemaal duidelijk. En wat mag wel en wat mag niet? Mocht ik aanvullend meer info moeten geven voor meningen dan doe ik dit graag! Alvast hartelijk dank voor jullie meningen! -

voorlopige aanslag met eenmanszaak

Freeaqingme reageerde op tieske's vraag in Fiscale zaken

Je zet uitgebreid uiteen waarom een BV eigenlijk geen voordelen biedt (chapeau!). en benoemt vooral 1 nadeel, namelijk het in eigen beheer alles kunnen doen. Echter, je schrijft ook: > Enige optie die we nog overwegen is om naar een land te verhuizen met iets lievere IB-tarieven Verhuizen naar een land enkel vanwege lievere IB-tarieven lijkt me echter ook tamelijk ingrijpend. Daarom dat ik toch ook nog 2 argumenten in zou willen brengen waarom je wellicht toch voor de BV zou kunnen gaan: - De VPB is ~20%. Daar krijg je wellicht ook een voorlopige aanslag voor, maar dat is natuurlijk wel minder dan de 50% die je nu hebt (als je loon uitkeert naar prive betaal daar natuurlijk geen VPB over) - De kosten en dingen die je uit handen moet geven bij een BV kunnen erg mee vallen. Een pakket als Jortt kan zelf de jaarrekening genereren, en dan heb je in theorie helemaal niemand nodig bij de administratieve dingen. Daarnaast kan je er ook voor kiezen om enkel het jaarwerk door een boekhouder te doen. Voor een holding+werkmij kan dat als je goed zoekt voor <2K / yr. -

BV met of zonder holding oprichten

Freeaqingme reageerde op tsk771's vraag in Rechtsvormen, vennootschaps- en ondernemingsrecht

Is die 120K winst voordat je je loon uitkeert, of is het dat wat overblijft nadat je jezelf loon betaald hebt? Verder zie ik nog niet langskomen de factor 'verkoopbaarheid'. Als je een onderneming wil opzetten die je uiteindelijk (mogelijk) wil verkopen kan een holding er tussen hebben ook (fiscale) voordelen bieden. E.e.a. is vast later ook nog wel recht te breien, maar het kan wel een hoop schelen door dat nu te doen ipv later. Tot slot kan ik je ook nog deze blogpost aanraden; https://www.denarius-advies.nl/een-bv-is-geen-bv-hoe-zit-dat/ die stipt nog wat voordelen aan van een holdingstructuur, maar benoemt óók redenen waarom je dat eventueel niet zou willen of nodig hebt. -

BV met of zonder holding oprichten

Rik · reageerde op tsk771's vraag in Rechtsvormen, vennootschaps- en ondernemingsrecht

Dit zal bij een Holding ook niet zo zijn. Overigens... als je geld overmaakt waardoor de BV in moeilijkheden komen, dan kunnen ze dat met bestuurlijke aansprakelijkheid net zo goed bij privé weghalen als bij een Holding. Heb je het met je boekhouder ook gehad over WELKE voordelen een BV precies heeft bij een winst van €120.000? Ik dacht n.l. dat in 2023 een BV pas gunstiger is vanaf €200.000. Hoewel ik ook weer andere beweringen van €120.000 gezien heb. Maar het kan dus wel handig zijn, als ondernemer, om je dat even precies voor te laten rekenen (en niet blind te varen op een uitspraak of idee van de boekhouder maar dit ook daarwerkelijk te zien a.d.h.v. jouw eigen cijfers). -

result_stream_cta_title

result_stream_cta_line_1

result_stream_cta_line_2

-

BV met of zonder holding oprichten

Joost Rietveld reageerde op tsk771's vraag in Rechtsvormen, vennootschaps- en ondernemingsrecht

Op zich geen probleem als je inderdaad geen plannen hebt voor toekomstige verkoop. Het doorlopend uitkeren van alle winst, als salaris en/of dividend, doet echter wel afbreuk aan het fiscale voordeel van een BV, zeker bij 120k winst. Je haalt immers elke maand onnodig de belastingheffing naar voren voor zover je meer onttrekt uit de BV dan het verplichte DGA-loon. Als je dat geld vervolgens in box 3 oppot, betaal je daar ook nog eens onnodig belasting. In de regel gebruik je de holding juist om in te sparen en beleggen. Als dat je doelstelling is, dan is een extra werk BV geen overbodige luxe. Met 1 BV breng je namelijk je bedrijfsrisico binnen het bereik van je vermogen in die BV. Met 2 BV's niet (zo snel). Het hangt er dus ook vanaf hoe risicovol je activiteiten zijn (denk vooral aan schadeclaims) en of je dat risico goed kunt afdekken met algemene voorwaarden en een aansprakelijkheidsverzekering. Succes -

Ik ben geen fiscalist, maar heb vorig jaar een geruisloze inbreng gedaan. Een holding heb je denk ik wel nodig, wil je volledig van de voordelen van de BV kunnen profiteren. Mocht je voor geruisloze inbreng kiezen, dan kun je de auto alsnog naar prive overhevelen. Heb ik ook gedaan. Dat heet ‘onttrekken’. Je moet dan wel de BTW betalen. Je hoeft de FOR overigens niet af te rekenen met de BD. Je kunt het ook afstorten op een pensioenrekening (zelfde als je vrije ruimte). Dit kan bijvoorbeeld bij de Giro. Het valt overigens ook buiten box 3. Dit heb ik ook gedaan. Je kunt dan in principe niet meer bij het geld, tenzij je het toptarief afrekent. Wat niet gunstig is. Van de FOR kun je dan beleggingsproducten kopen en tegen je pensioenleeftijd koop je van de inleg + jarenlange rendement vervolgens een inkomensproduct.

-

Er zijn een hoop draadjes over het inbrengen van een eenmanszaak in een bv. Ik heb de nodige research gedaan, maar voordat ik professioneel hulp inschakel wil ik voor mijzelf nog het een en ander helder hebben. Ik heb een financiële achtergrond en mijn boekhouding heb ik tot nu toe volledig zelf gedaan. Per 1-1-2024 wil ik mijn eenmanszaak omzetten in een bv. Ik ben sinds 2017 als freelancer actief in de IT consultancy en met de huidige winst van ca EUR 180-200k is een bv fiscaal gunstiger. Ik verwacht dat dit de komende jaren stabiel blijft en zeker niet gaat toenemen. Daarnaast zou ik ook kapitaal kunnen opbouwen in de bv ipv alles in box 3 wat een bijkomend voordeel is. Op basis van mijn research zie ik in mijn situatie 2 opties: een geruisloze inbreng of een activa/passiva transactie. Om een beeld te geven van de specifieke balansposten waar ik vragen over heb: - Bedrijfsmiddelen (laptop/telefoon etc.): ca EUR 5K -> KIA genoten op deze investeringen dus afhankelijk van inbreng optie wellicht desinvestering nodig. Maar gaat dus om relatief kleine bedragen - FOR ca EUR 27K -> deze moet hoe dan ook afgerekend worden - Auto (geen lease of financiering) 03-2024 5 jaar oud en einde 4% bijtelling. Dus deze wil ik volgend jaar sowieso prive overnemen. Vanaf 2024 geen desinvesteringsbijtelling meer. Mijn doel is om het zo praktisch en simpel mogelijk te houden (en fiscaal meest goedkoop uiteraard). Een Holding werkmaatschappij constructie wil ik daarom niet aan beginnen. Bij een geruisloze inbreng zou ik de auto op 01-01-2024 over moeten schrijven op naam van de bv en vervolgens in maart bij privé overname weer overschrijven op privé. Dit lijkt mij erg veel administratieve rompslomp met rdw, verzekering en schadevrije jaren etc. Is dit de enige juiste manier? Bij een activa/passiva transactie zou ik een deel van de activa (de auto bijvoorbeeld) buiten de transactie kunnen houden en dus niet inbrengen in de bv. Klopt het dat ik de FOR en de auto dan zou kunnen behandelen alsof ik de eenmanszaak staak per 01-01-2024, fiscaal afreken en verder ga in de bv met enkel de overige activa (opgenomen in het activa/passiva document)?

-

EMZ naar Holding-werkmij of EMZ + VOF?

Jeffrey81 plaatste een vraag in Rechtsvormen, vennootschaps- en ondernemingsrecht

Ik heb sinds een jaar een EMZ en loop nu tegen het volgende (luxe) probleem aan; Ik wil samen met een compagnon een SaaS bedrijf naast mijn EMZ starten en we zitten al vrij ver in de ontwikkel fase van onze eigen software. We verwachten over enkele weken operationeel te kunnen zijn. Dientengevolge is nu het moment daar om het bedrijf te gaan inschrijven. Mijn Compagnon heeft reeds een Holding en werkmij. Ik nog niet. Ik verwacht dit jaar met +-110K winst af te sluiten met mijn EMZ. Volgend jaar verwacht ik daarmee 130K winst te maken. Initieel was mijn plan om de eerste drie jaar lekker mijn EMZ te blijven houden en daarnaast het nieuwe bedrijf als VOF - met zijn Holding als vennoot - op te starten. Er zijn echter een aantal punten die de weegschaal toch doen uitslaan richting keuze voor een BV. Kan ik mijn EMZ met terugwerkende kracht per 1-1-2023 omzetten naar een Holding-BV? Haal ik daar voordeel uit? Of is het handiger om een holding met werkmij op 1 Jan 2024 op te richten waarbij de holding 50% belang neemt in de op te richten BV en mijn EMZ op 31-12-2023 te beëindigen bijvoorbeeld? Kan ik bijvoorbeeld ook nu al een Holding met werkmij oprichten naast mijn EMZ en dan per 31-12-2023 de EMZ staken? Ik weet even niet wat handiger is - boekhoudkundig/fiscaal. -

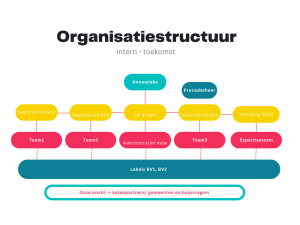

Hoe communiceer ik nieuwe organisatiestructuur naar medewerkers?

pinkielady1 plaatste een vraag in Groei!

Goedemorgen, Ik zou heel graag advies willen over hoe ik mijn nieuwe organisatiestructuur communiceer aan mijn medewerkers. Ik zal eerst de oude structuur proberen weer te geven en dan de nieuwe. Doel is eea juist te vereenvoudigen.... Ik heb nu een holding en 2 BV's Oude-oude situatie - BV1: zorg, eigen geldstroom, eigen regio, 50% eigenaar, 18 medewerkers - BV2: zorg, eigen geldstroom, eigen regio 100% eigenaar, ZZP-er erbij Huidige situatie - BV1: zorg, eigen geldstroom, eigen regio, 100% eigenaar, 30 medewerkers - BV2: zorg, eigen geldstroom, eigen regio 100% eigenaar, 2 ZZP * geeft onrust, alles dubbelop en proberen te scheiden, terwijl het een de ander enorm kan versterken en het strategisch interessanter is om samen op te gaan. Nu per gemeente dubbele contracten proberen te krijgen -> eenvoudig naar een BV terug, want -> van beiden 100% eigenaar Nieuwe situatie: - BV2 opheffen en activiteiten toevoegen aan BV1, ZZP-ers BV2 in dienst nemen bij BV1 (heb reeds een akkoord) - BV1 krijgt nu 2 handelsnamen, dus naar buiten toe houdt de opgeheven BV2 zijn (handelsnaam/ label) voor herkenbaarheid * Voordelen: - geen dubbele lasten meer, meer samenwerking, vergroting marktoppervlak, vergroting expertise, geen overlap meer, completer pakket Maar nu: in mijn hoofd is het het zo klaar als een klontje boter, maar ik krijg het niet soepel uitgelegd heb ik het idee. Ik wil heel graag helder en transparant zijn, maar hierdoor maak ik het mogelijk onnodig ingewikkeld. Organisatiestructuur nu: (ik werk even met cijfers om de verschillende lagen te benoemen): handelsnaam BV1 1. ikzelf *twee ondersteunend medewerkers* 2. teamcoordinator 1, teamcoordinator 2, teamcoordinator 3 3. team 1, team 2, team 3 Nieuwe organisatiestructuur: 1. ikzelf *twee ondersteunend medewerkers* 2. teamcoordinator 1, teamcoordinator 2, teamcoordinator 3, coordinator hoardingteam (bv2) 3. team 1, team 2, team 3, hoardingteam (bv2) In principe logisch, maar ik raak verstrikt in het naar buiten brengen van werken onder een handelsnaam. Hoe breng ik bij mijn medewerkers van BV1 het nieuws dat het hoaridngteam (bv2) wordt toegevoegd onder een andere handelsnaam, waarom doe ik dit (naamsbekendheid) en hoe communiceren we dit naar buiten toe met elkaar? 'hoi, ik heb eigenlijk 2bv's, maar ik heb besloten ze samen te voegen, dit houdt in dat jullie er twee collega's bij krijgen die onder een ander label werken?' En wat dan als medewerkers van BV1 een casus willen doen die hoort bij de naam van BV2 (dat zou kunnen, want zelfde bedrijf), hoe communiceren we dit naar buiten? Hoe pak ik dit op naar ketenpartners? 'hoi, BV2 is nu onderdeel van BV1, maar naam wijzigt niet, wel het rekeningnummer en de KVK, dus we moeten nieuwe contracten opmaken?' Ik hoop dat het verhaal helder is en ben benieuwd naar uw reactie! Wellicht denk ik te moeilijk (dit gebeurd wel vaker). Alvast enorm bedankt! -

Overnemen BV - Hoe zit het met lening & aflossing?

piraat plaatste een vraag in Fiscale zaken

Ik overweeg al een tijdje om een BV over te nemen en te gaan ondernemen. Mijn plannen worden steeds concreter en ik wil graag een aantal business-cases gaan maken om helder te krijgen of mijn plannen haalbaar en rendabel zijn. Ik loop echter vast op de beste structuur en de regelgeving omtrent de financiering en de aflossing. Stel ik wil een bedrijf overnemen voor 300k met een EBITDA van 200k. Ik wil dit financieren doormiddel van: 60k eigen vermogen 40k vermogen via een onderhandse lening 200k via een achtergestelde lening en/of een banklening Ik wil graag werken met een holding en een werk-bv. Ik neem aan dat de holding dan een schuld heeft van 200k bij de vorige eigenaar/de bank en niet de BV? Als ik er een fiscale eenheid van maak zijn de rente kosten aftrekbaar maar de aflossing wordt toch gezien als uitgave? Betekend dat dan dat de aflossing wordt gedaan met geld dat wel wordt belast met winstbelasting? Over de 40k via een onderhandse lening twijfel ik nog een beetje, wat zijn de voordelen van privé lenen of via de holding. - klopt het dat bij een privé lening dit door de bank wordt gezien als eigen inleg? (Ik hoef het immers niet te noemen en terug betalen kan ik in theorie doen zonder DGA/dividend uit de bv's). - klopt het dat ik ook onderhands mag lenen met de holding, is dan het voordeel dat dit dividend belasting scheelt en dat de rente kosten aftrekbaar zijn? Wordt een 'normaal' DGA salaris gezien als salariskosten en zit het daardoor al in de EBITDA? Of is het gebruikelijk dat van de EBITDA ook nog het DGA salaris gaat? Wordt al het geld dat van de werk-bv naar de holding gaat gezien als management-fee? en derhalve met 21% BTW belast en zo ja, kan deze BTW dan in de werk-bv volledig verrekend worden met de af te dragen BTW (waardoor er dus eigenlijk geen effect is)? Ik ben van plan om naast mijn werk als DGA ook in loondienst (elders) te blijven. Ik verwacht 3 dagen in loondienst te zijn en 3 dagen als DGA aan de slag te zijn. Ik begreep dat de bd moeilijk kan doen over DGA die parttime werken en zichzelf dus ook een parttime salaris geven. Stel ik maak 120k winst na belasting, na aflossingen van leningen blijft er nog 80k over die ik gebruik om extra af te lossen en als reserve voor investeringen (en dus niet voor dividend) zou de bd hier moeilijk overdoen als ik mijzelf dan maar als 0,6 FTE betaal? -

Hypotheek via holding: fiscale voordelen en overwegingen

Signature reageerde op Signature's vraag in Fiscale zaken

Beste Joost, Hartelijk dank voor je waardevolle inzichten. In mijn situatie lijkt een hypotheek via de holding weinig voordelen te bieden, gezien de belasting op rentebetalingen en administratieve rompslomp. Direct aankopen zonder hypotheek vermijdt rentelasten en kan mogelijk belastingvoordeel opleveren via de Wet Hillen. Rente bij de BV kan zelfs belast zijn tegen ongeveer 40% (VPB/IB) lees ik ergens. Beleggingskansen worden niet direct gemist, omdat het geld in beide gevallen wordt gebruikt voor de woningaankoop. Ik heb alles goed overwogen en kom tot de volgende conclusies: Voordelen hypotheek via holding: Mogelijkheid tot renteaftrek. Nadelen hypotheek via holding: Belasting op rentebetalingen. Administratieve rompslomp. Beperkte flexibiliteit (qua investeringen, liquiditeit etc.). Bijkomende kosten (hypotheekadvies, notaris etc.) Voordelen direct aankopen zonder hypotheek: Geen rentelasten. Mogelijke belastingaftrek via Wet Hillen. Flexibiliteit en controle (qua investeringen, liquiditeit etc.) Nadelen direct aankopen zonder hypotheek: Gemiste renteaftrek. Gemiste beleggingsmogelijkheden. Langer doorsparen, wachten. Ik waardeer je inzichten enorm en hoop dat anderen er ook iets aan hebben. Houd er wel rekening mee dat deze overwegingen gebaseerd zijn op mijn specifieke situatie en niet voor iedereen van toepassing hoeven te zijn. Nogmaals bedankt! -

Hypotheek via holding: fiscale voordelen en overwegingen

Signature plaatste een vraag in Fiscale zaken

Hallo allemaal, Ik heb een vraag met betrekking tot het belastingvoordeel van een hypotheek die wordt verstrekt door mijn holdingmaatschappij en de mogelijke fiscale voordelen met betrekking tot renteaftrek. Ik zou graag willen weten of dit daadwerkelijk een verschil maakt op fiscaal gebied of dat het weinig tot geen voordelen oplevert. Uitgaande van de volgende situatie: - geschatte hypotheeksom bedraagt €330.000 - en de geschatte WOZ-waarde €290.000 - DGA-salaris bedraagt €51.000 per jaar - lenen van de bank is geen optie - gebruikelijke rente (6%?) Aan de ene kant zou ik profiteren van renteaftrek, maar aan de andere kant worden de rentebetalingen in de bv belast. Mijn vraag is dus: Wat is het daadwerkelijke voordeel van het hebben van een hypotheek vanuit de holding ? Blijft er überhaupt nog iets van voordeel over onderaan de streep. Alternatief is direct aankopen, maar dan nog 3 jaar wachten om agio uit de holding te kunnen halen. Ik waardeer jullie inzichten en ervaringen op dit gebied. Alle hulp is welkom om een weloverwogen beslissing te kunnen nemen. -

Stichting onder holding?

Copper reageerde op Copper's vraag in Rechtsvormen, vennootschaps- en ondernemingsrecht

Nou, dat bedoelde ik met de vraag. Zitten er voordelen aan (fiscaal, juridisch, ed)? Het zit wel beiden in de duurzame wereld, dus de werkmaatschappij zou de stichting wat kunnen duwen, cq promoten, maar geen concurrentie. Eerder andere bestuurders dan de BV/Holding. In eerste instantie zal ik eerst zelf sturen. Dus dan rijst de vraag of dat geen belangenverstrengeling is…? Hahaha, artikel wel gelezen, maar sie link nog niet gelegd (overigens ook nog niet echt op dat financiële level…) ANBI status is niet het uitgangspunt, maar zou het wel naar toe kunnen groeien… en dank voor de antwoorden! -

Ja, de belastingverdragen die NL sluit en zo ook die met Estland regelen dit ter voorkomeing van dubbele belasting. Als je via een OU (Estse BV) ook zaken doet met Nederlandse klanten dan zal je deze ook gelijk aan een NL BV bij de KVK moeten inschrijven met alle daarbij komende verplichtingen en dat maakt het op allerlei gebied (fiscaal en operationeel) in mijn ogen te ingewikkeld en dus niet zinvol. Overigens kan je een Nederlandse onderneming ook volledig digitaal beheren. Zeker als je over een LEI beschikt. Nou je gaat ook een aparte aanslag voor de Zfw (ziektekosten) krijgen. Als je het goed doet zal je iets voor je pensioen moeten gaan regelen en m.n. ook arbeidsongeschiktheid als je niet over voldoende middelen beschikt om van te leven. Loopt in de papieren hoor en dan heb je aan je uurloon als werknemer plus een kleine toeslag echt niet voldoende. Ja, dat kan in beginsel met een Estse OU, maar zie andere posts en opmerking hierboven. Met een Nederlandse rechtpersoon is dit enkel met een stichting (als holding), niet zijnde een STAK, met een BV-werkmij. daaronder te regelen. Dit ter voorkoming van een verplicht minimaal DGA-salaris, maar aan die constructie zitten voor het leeuwendeel van de mensen onwenselijke nadelen. Er zijn ook voordelen, maar die zitten met name in de hoek van 'estate planning' en bedrijfsoverdracht binnen de familie. Je kan je alleen een salaris uitbetalen en geen dividend en het bedrijf is niet jouw eigendom en je bent alleen bestuurder en jij hebt als voorwaarde voor jezelf gesteld dat alles makkelijk digitaal wil regelen alsof je een 'digital nomad' en 'e-Resident' van Estland bent.

-

Fiscale afwegingen bij omzetting EMZ naar bv en werkmaatschappij

MrPepper plaatste een vraag in Fiscale zaken

Hi, ik ben voornemens om mijn eenmanszaak om te zetten naar nieuw op te richten bv's (holding + werkmaatschappij) middels geruisloze inbreng. Ik ben me een beetje aan het orienteren op de inbreng beschrijving en de fiscale afwegingen hierbij. Eindbalans EMZ Activa MVA 0 (auto / laptop / telefoon etc afgeschreven middels willekeurige afschrijving) Debiteuren 16.000 Zakelijke rekening 108.000 Totaal: 124.000 Passiva Eigen vermogen 112.000 Kortlopende schulden 12.000 Totaal: 124.000 Aangezien ik prive al boven m'n vrijgestelde box 3 bedrag zit, en ik op de middellange termijn mijn winst over dit jaar niet hoef uit te geven, begrijp ik dat het fiscaal aantrekkelijk is om zoveel mogelijk van mijn vermogen in te brengen middels de inbreng beschrijving. Vragen over mijn situatie: 1. Kan ik simpelweg de volledige som aan activa inbrengen in mijn BV? Als ik 120 aandelen van 1 euro uit zou geven dan zou ik dus grofweg 112.000 als agio inbrengen? 2. Zijn er ook redenen om dit bedrag lager te willen houden? 3. Ik moet grofweg 53.000 gaan betalen voor mijn belastingaangifte, ik heb een aantal keer gelezen dat ik dit als RC dga op mijn balans zou kunnen zetten, wat is daarvan precies het voordeel bovenop het geld als agio aanmerken? Bedankt voor jullie hulp! -

Fiscale eenheid VPB - verrekenen in verliessituatie

blue-tik plaatste een vraag in Fiscale zaken

Mijn Werk-BV en holding vormen samen een Fiscale Eenheid voor de VPB. Dit brengt toch wat complexiteit met zich mee en ik overweeg deze vanaf volgend jaar te gaan verbreken. In het afgelopen jaar heeft de Werk-BV verlies gemaakt en de holding winst. Doordat de fiscale eenheid mag verrekenen met het verlies van de Werk-BV hoeft de holding nu geen VPB te betalen. Dit lijkt een voordeel. Ik vraag mij echter af of ik ook zonder de fiscale eenheid in deze situatie VPB had moeten betalen in de holding? In de holding staan eind 2022 de volgende boekingen: Netto vermogenswaarde Werk BV: -€10000 (dus in de min) Resultaat deelneming -€10000 (dus in de min) Winstreserve berekenen holding: Winst holding: €5000 Verlies deelneming Werk BV: €-10000 Winstreserve = €5000 minus €10000 = -€5000 (dus in de min) Je bent volgens mij sowieso in de holding aan het verrekenen in deze situatie toch, ook zonder fiscale eenheid? Of zie ik hier iets over het hoofd? -

van Holding-werkmaatschappij naar 1 BV

Joost Rietveld reageerde op Streef's vraag in Rechtsvormen, vennootschaps- en ondernemingsrecht

Dat snapte ik uit je eerste bericht al 😉 Die holding had natuurlijk ook een functie: - oppotten winst - scheiding tussen bezit en risico - toekomstige verkoopbaarheid Enfin, als je weet dat je de keuze voor 1 BV de juiste is, dan is de volgende vraag welke BV haal je eruit? 1. De holding eruit halen heeft als voordeel dat de werk BV zo blijft, dus zelfde bankrekening, BTW en KvK. Nadeel is dat je in beginsel in box 2 aandelen vervreemdt, dus afrekenen. Tenzij je een wat duurdere oplossing benut zoals fusie. 2. Werk BV leeg maken, daarna opheffen en in de holding verder gaan. Voordeel: geen afrekening met de fiscus. Nadeel: alles verandert qua nummers, contracten, vergunningen etc. -

Bedrijf starten met buitenlandse business partner

Jeroen Kisters RPLU ARe reageerde op fleminks's vraag in Internationaal ondernemen

Beste Damien, Dat is voor eenieder een persoonlijke afweging (e.g., afrekenen verkoop werkmij. in privé of niet en/of je nu of later ook als 'digital nomad' emigreert) als ondernemer om een (holding) BV tussen jouw en de Estse OÜ te plaatsen, maar laat het kristalhelder zijn op basis van hetgeen Joost aangeeft over feitelijke leiding dat je bij en voor de Belastingdienst vooraf (middels een 'ruling') of tijdens een controle moet kunnen aantonen dat je je aan de Nederlandse belastingwetgeving hebt gehouden én niet te weinig belasting hebt betaald. Dit laatste is namelijk de reden waarom overheden bepaalde (nationale) fiscale spelregels i.e., een spreekwoordelijk spinnenweb hebben opgetuigd. Dus is het ook zaak om een fiscaal eenvoudig bedrijf of professie (IT consultant & developer) te hebben, het simpel te houden én binnen je eigen fiscale comfortzone en die van de Belastingdienst te blijven. Ook zou ik bij Xolo of een andere 'service provider' i.e., Estse accountant/belastingadviseur navragen of je je OÜ kunt oprichten zonder een e-Residency ID en ik denk dat het antwoord daarop nee is, maar wat zijn de voordelen als je het slim en binnen de fiscale spelregels aanpakt? Een OÜ kent geen vennootschapsbelasting (vpb) zoals in Nederland over de belastbare winst van een BV wordt geheven. Enkel als je geld uit de OÜ haalt betaal je belasting en geld en winst dat in het bedrijf blijft is dus onbelast. Op basis waarvan zou je een 'ruling' kunnen aanvragen of achteraf aantonen dat je je aan de Nederlandse belastingwetgeving hebt gehouden? Belastbare winst van de OÜ blijft jaarlijks onder de €15.000 en is niet meer dan €75.000 over vijf fiscale periodes i.e., jaren. In Nederland ben je dan namelijk ook vrijgesteld van vpb. De belastbare winst kan je drukken door naast de regulier aftrekbare bedrijfskosten jezelf en je zakelijke partner een salaris uit te keren, die je als 'non-tax resident' van Estland onbelast mag uitkeren aan jezelf, welke je in Nederland netjes als IB-inkomen opgeeft en je zakelijke partner in het land waar hij fiscaal ingezetene is. In Nederland en Estland ben je niet verplicht een dividend uit te keren. Geen dividend dus ook geen dividendbelasting. Dividend uitkeren kan maar daar betaal je 20% Estse 'income tax' over en daar zitten ook specifieke spelregels aan vast zoals je hebt kunnen lezen via de hyperlink belasting hierboven. Je aanmerkelijk belang geef je in je IB-aangifte netjes aan in Box 2. Los van het bovenstaande kan je ook aandragen dat de feitelijke leiding niet alleen bij jou ligt maar maar voor een deel of helemaal niet als jouw zakelijke partner alle beslissingen als CEO neemt en jij "slechts" 'developer' en aandeelhouder bent. 1 BV is geen OÜ/BV hoeft juridisch (bestuurdersaansprakelijkheid) of fiscaal (afrekenen in privé) geen horde te zijn. Voor bestuurdersaansprakelijkheid kan je je verzekeren en fiscaal kan het wellicht eenvoudiger zijn als je overweegt om 'digital nomad' te worden, maar zoals ik begon sommige keuzes kunnen enkel een persoonlijke overweging zijn. Zoals al eerder op dit forum aangedragen 'keep it simple' en blijf vooral binnen je eigen comfortzone. Je kan er uiteraard ook voor kiezen om in Nederland te gaan ondernemen, want qua zakelijke digitale infrastructuur doen wij niet onder voor Estland. NL Werkmij. BV en daarboven jij je eigen NL management BV en jouw zakelijke partner een Estse OÜ. Over een simpel antwoord i.e., besparen van een epistel hierboven gesproken. Waar Estland wel een 'front runner' in is is dat je persoonlijk alles digitaal met de overheid (privé én zakelijk) kan regelen met je ID en ze hebben bijvoorbeeld een 'flat tax' als IB. Succes met je overwegingen en je nieuwe onderneming. -

Bedrijf starten met buitenlandse business partner

fleminks plaatste een vraag in Internationaal ondernemen

Ik ben van plan samen met een partner uit het buitenland een Saas bedrijf te starten. Hij leeft enigszins als een digital nomad en een buitenlandse nationaliteit. Hij stelt voor doormiddel van een Estonian e-residency daar een private limited company (OÜ) opzetten, vanwege de flexibiliteit en goede digital infrastructuur. https://www.e-resident.gov.ee/become-an-e-resident/ Heeft iemand hier ervaring mee en zijn daar in het bijzonder na of voordelen mee? Ik ben zelf woonachtig in Nederland. Zijn er tevens ook voordelen om ook voor mezelf persoonlijk een holding BV te starten in NL met het buitenlandse bedrijf als werk-BV? Ik heb tot nu toe nog geen eigen onderneming gehad dus het is nog allemaal nieuw voor mij. -

Je kunt prima een eenmanszaak naast een of meerdere bv's hebben, maar... ... onderling factureren is dan weer niet zo handig. Dan krijg je ondernemen met de risicobeperking van een bv en het fiscale voordeel van een eenmanszaak. Daar wordt de belastingdienst niet blij van, dus als je dit pad in wilt slaan is goed fiscaal advies nodig. De vraag is of de constructie dan niet duurder wordt dan wat het oplevert. Daarover gesproken... is een holding/bv constructie in dit geval echt te verkiezen boven alles in de emz? Nee, dat je het gebruikelijkloon niet nodig hebt wegens inkomen elders is geen argument.

-

@ Joost Rietveld Bedankt voor je reactie. U zei "Uw verplichte DGA-salaris is gebaseerd op uw daadwerkelijke arbeidsinzet". Voor zover ik weet bestaat er voor de Belastingdienst niet zoiets als een parttime DGA-salaris. Klopt dat? Mijn huidige veronderstelling is, dat het minimum DGA-salaris hetzelfde is, ongeacht het aantal uren dat de DGA werkt. En, zoals ik al eerder aangaf, wil ik voorkomen dat ik niet meer in de app werk (hetzij omdat hij af is, hetzij omdat ik er niet aan kan werken) en toch mezelf een volledig minimum DGA-salaris (of een groot deel daarvan) moet betalen omdat er omzet blijft. Om je vragen te beantwoorden: - 5 tot 10 uur per week. Soms weken of zelfs maanden geen. - Een software ontwikkelaar met mijn ervaring, waarschijnlijk 60-80k per jaar. Hoewel ik me afvraag of dat getal klopt, want ik vermoed dat de rol niet "alleen" ontwikkeling is, maar ook "directeur" zijn van die Development BV, waarvoor ik niet weet wat het marktsalaris is. NB: 10k per maand is waarschijnlijk een "best case scenario" schatting. Om eerlijk te zijn heb ik geen idee wat de verkoopinkomsten zouden kunnen zijn (dat weet alleen de Markt). Mijn huidige schattingen zijn (per maand): Laag: 1k tot 1,5k Goed: 3-5k Zeer goed: >= 10k NB 2: verplicht minimum DGA salaris voor mijn vrouw is OK. Hoewel ze hier 4 tot 8 uur per week aan zou kunnen werken. Als dat niet genoeg tijd is, dan moet ze iemand anders inhuren. NB 3: de belangrijkste doelen van de structuur van de 2 BV's zijn: (1) Zakelijk en privé vermogen scheiden (dit is de reden waarom ik EMZ niet heb overwogen) (2) Intellectueel eigendom beschermen (dat wil zeggen, ik wil het eigendom ervan niet verliezen als er iets misgaat met de BV die de app aan gebruikers verkoopt; ik weet dat een Holding BV een betere optie is voor dat doel, maar ik wilde dat voor de eenvoud buiten deze post houden) (3) De ontwikkelingsinspanningen (aka "veldwerk") scheiden van de voordelen van bedrijfseigendom. Met andere woorden, ik streef ernaar "de ontwikkelaar" te zijn terwijl ontwikkeling nodig is, en dan gewoon "de eigenaar" wanneer ontwikkeling niet nodig is of niet kan worden gedaan (dat wil zeggen, wanneer ofwel de app klaar is of ik niet aan de app kan werken). NB 4: Ik las dit artikel enige tijd geleden: https://www.denarius-advies.nl/een-bv-is-geen-bv-hoe-zit-dat. Vandaag merkte ik dat het eigenlijk van jou is. Bedankt, het is een geweldig artikel!

-

Sorry voor de vertraagde reactie. Ik ben wat slordig (onwetend) geweest met mijn beweringen. Risico loop ik toch wel en daarvoor zal ik me ook gaan verzekeren via bedrijfs-en beroepsaansprakelijkheidsverzekeringen. Het minimaal aantal opdrachtgevers van 3 per jaar is een interessant onderwerp, ik heb nog niet op dit onderwerp gezocht in dit forum, maar dat wil ik even parkeren. Dan de geruisloze inbreng, ik heb de definitie nog eens nagekeken en denk dat ik behalve een laptopje, en niet eens een auto op de zaak, niets te verrekenen heb, dus geen stille reserves heb wanneer ik verder wil gaan als bv. Dus het scenario is dat ik start een eenmanszaak, werk 1225 uur, en laat dan het contract overzetten op een nieuw op te zetten werk-bv. Dan kan ik wat voordeel halen met de starterskorting/winstvrijstelling als mijn doel toch is om daarna verder te gaan via holding-werkmaatschappij.

-

Tsja al die low-cost banken zijn niet voor niks low-cost, ze sluiten alle voor hen dure risico's rigoureus uit. Want dat scheelt ze een hoop (personeels)kosten in de toezichthoudende taken. Effectief kun je dus alleen met een slapende holding die op een grote zak geld zit bij dat soort banken terecht. lowcost banken zijn leuk voor kleine eenmanszaken met weinig betalingsverkeer. Maar als BV of complexere eenmanszaak ben je al snel een te groot risico voor hen. En ja op de zakelijke markt wordt sowieso al minder rente vergoed op tegoeden want de zakelijke markt draait op efficient werkkapitaalbeheer en niet op oppotten van cash. Dus er komt een punt dat je moet stoppen met denken als zzp-er of persoon die de hoogste rente najaagt. je voordeel bij een BV zit in het feit dat je belastingheffing uitstelt, die 0,2%-0,5% rente die je minder krijgt hoort bij de kosten van de constructie.

.thumb.png.cd5d7e209d0e23fa75c0330f0a40a06a.png)