Alles dat geplaatst werd door Joost Rietveld

-

Uittreding B.V.

Joost Rietveld reageerde op Thomas-gezondheid's topic in Rechtsvormen, vennootschaps- en ondernemingsrechtDan doe ik er graag nog een schepje bovenop ;) @Thomas: je geeft aan dat er 4 aandeelhouders zijn. Jij doet nu al het werk. Prima, kan zo zijn. Dat werk kun je ook neerleggen. Die richting denk je nu aan. Maar je twijfelt of jij dan aansprakelijk gesteld kan worden in privé voor het neerleggen van je werkzaamheden. Welnu, daarover valt een hoop te vertellen maar dat begint met vragen stellen: 1. wie van de aandeelhouders zijn ook in de statuten van de BV benoemd als bestuurder(s)? 2. zijn er tussen jou (en evt. ook hen) managementovereenkomsten gesloten waarin staat wie wat doet tegen welke vergoeding? 3. is er een aandeelhoudersovereenkomst? Het neerleggen van je werkzaamheden zou zomaar heel goed mogelijk kunnen zijn zonder dat jij daar privé last van hebt. Dat hangt vooral af van de gemaakte afspraken in de statuten, wie de bestuurders zijn en wat er verder in aanvullende overeenkomsten is vastgelegd. In beginsel heeft de BV de verplichting naar de klanten. Die verplichtingen kunnen dus ook niet door jou uitgevoerd worden. Of je te ver gaat door je taken neer te leggen hangt dus af van de vraag of jij de enige bent die die werkzaamheden contractueel uit moet voeren. groet Joost

-

bedrijf overnemen

Bij mij gaan ook vele alarmbellen af nu. Het overnemen van een BV is wel wat anders dan wat activa, passiva, personeel en een huurovereenkomst overnemen. Bij een aandelenoverdracht van een BV neem je alles over. Baten, lasten, bezit, schuld en alle mogelijke ellende die in de krochten van de onderneming verscholen kunnen liggen. Echter je kunt ook van een BV alleen de relevante zaken overnemen. Is de vraagprijs dan gebaseerd op een aandelenoverdracht of de overname van activa, passiva, overeenkomsten en personeel? Daarbij nog een meer algemene vraag: Ga je dit doen op basis van wat forum informatie? Het kopen van een bedrijf doe je waarschijnlijk maar 1 keer in je leven. Doe het dan goed! Ik heb best het idee dat je weet hoe de tent draait en waar het aan schort, maar je gaat dat pas echt ervaren in de praktijk. Zorg dan ook dat je zo goed als mogelijk weet wat je koopt. Je maakt nu aannames over de lage winst gebaseerd op de cijfers en wat verhalen over hoe weinig de eigenaar nu doet. Tegelijk schrijf je dat zijn vrouw wel veel doet. Wordt zij daarvoor beloond? En zit het probleem van het volgens jou overtallige personeel dan wel in zijn afwezigheid? Koopsom Dan de koopsom. Het is al gezegd maar ik hamer even door in procenten: Als ik een onderneming te koop zet voor 150k en iemand biedt mij eerst 60k dan verbreek ik elk mailcontact. Je biedt namelijk 40,5% van de vraagprijs. Dat is zelfs in de woningmarkt een behoorlijke belediging voor de verkoper. Verkoper hapt dus niet. Vervolgens geef jij een nieuw bod van 95k. Jij doet dus 50% bovenop je eerste bod. Verkoper wordt wakker en denkt waarschijnlijk "gotcha!". Hij verlaagt zijn vraagprijs met maarliefst 29%. Oftewel: "ik heb beet en nu laat ik niet meer los". Reden: het bedrijf moet blijkbaar van de hand! Ik gok maar ik denk wel dat ik goed gok. Waarom zou iemand jou als koper nog serieus nemen na je openingsbod en op jouw tweede bod zelf meteen 29% in prijs dalen? Verse vis ruikt niet, maar hier zit een luchtje aan. De cijfers Wat weet je van de getrouwheid van de cijfers? Je noemt nu getallen en daar wordt op gereageerd dat de vraagpijs redelijk is en jij handelt daar straks wellicht naar. Maar hoe betrouwbaar zijn die cijfers? Komen ze van een accountant? Wat weet je over de kwaliteiten van de boekhouder? Loopt er wellicht een boekenonderzoek van de fiscus? Doet de ondernemer zelf zijn boekhouding en kun je daar inzage in krijgen? Dan kun je in elk geval steeksproefgewijs beoordelen of hetgeen verdiend en uitgegeven wordt ook klopt. Gevaarlijke denkfout Je schrijft hiervoor: Doe dat niet. Haal die gedachte uit je hoofd! Wat je nu doet is denken in te ontvangen contant geld zonder rekening te houden met de verplichtingen, belastingen, privébehoeften en uitgaven. Omzet zegt niks, nakkes nada. Al komt er 500.000 per maand binnen, dan nog is dat geen reden om stil te staan bij de gedachte dat je daar meer uit kunt halen. Zeker niet dat er genoeg van overblijft. Personeel Heb je al helder welke personeelsleden verplicht overgaan bij de overname van de onderneming en welke lasten dat met zich meebrengt waar jij niet onderuit kunt totdat die contracten aflopen? Tot zover voor nu. groet Joost

-

Eenmanszaak, auto kopen of leasen voor privé gebruik?

Om dat even in platte taal te stellen: Ja, je kunt de auto zakelijk leasen, maar nee daar doet de fiscs niets mee. Omdat je de auto niet zakelijk gebruikt (of niet voldoende) zal de fiscus de auto niet als zakelijk aanmerken en kun je dus niets met aftrek van kosten en BTW. Alle kosten en BTW voor deze auto zijn dan in feite privéopnames uit je onderneming en dus geen kosten of aftrekbare BTW. groet Joost

- Van marge btw maken

-

Kan ik mijn verantwoordelijkheid afschuiven op mijn administratiekantoor

"toon ons de facturen en de bankafschriften" Die heb je dus probleem opgelost. Hoe je dat archiveert is van geen enkel belang voor een controle. Als je het maar kunt tonen. Dat is geen goed plan. Je voorraad muteert door het jaar heen vanwege de inkopen en verkopen. Wordt er in het grootboek niets geboekt op voorraden? Jazeker! Het is te hopen dat de totale omzet uit je aangiften BTW klopt met de omzet die je in de aangifte IB aangeeft ;) groet Joost

- 1e aangifte

- Onderneming verkopen

-

Kan ik mijn verantwoordelijkheid afschuiven op mijn administratiekantoor

Dag Fransien Je loopt tegen twee zaken aan: 1. de verantwoordelijkheid voor een aangifte ligt bij jou! 2. welke schade wil je claimen bij de boekhouder? Ad 1: als je hulp inschakelt voor je aangifte dan rust de verantwoordelijkheid voor de juistheid van de aangifte nog altijd bij jou tenzij je de boekhouder een volmacht hebt gegeven, wat mij onwaarschijnlijk lijkt. Dat de boekhouder een aangifte indient voordat jij die hebt ingezien levert wel een grond tot schadevordering op. Jij hebt er immers niet mee ingestemd, maar richting de fiscus is de aangifte gewoon gedaan en kun je daar bij de fiscus niets mee. Dan rest dus een schadeclaim bij de boekhouder. Ad 2: als er kosten onterecht zijn opgevoerd en er is onterecht gebruik gemaakt van de ondernemersaftrek (1.225 uur) wat is dan je schade? Had de boekhouder de aangifte zonder deze kosten en aftrekposten ingediend (dus correct), dan had je een veel hogere belastingaanslag gehad. Vrijwel gelijk aan die je mogelijk nu zult krijgen. Hooguit loop je nu tegen extra rente en mogelijke boetes aan. Alleen die (rente en boete) zijn aan te merken als schade en dus kun je die mogelijk verhalen op de boekhouder. Dat je meer dan 1 opdrachtgever moet hebben, is geen regel of wet. Mocht de fiscus jou alsnog afwijzen als ondernemer (en dus in verkapte dienstbetrekking) dan kun je de boekhouder daarop niet aanspreken. Je hebt de boekhouder ingehuurd voor de verwerking van je administratie en (waarschijnlijk) niet voor diens fiscale expertise. Dan had je immers wel een belastingadviseur in de hand genomen. Het enkele feit dat je maar 1 opdrachtgever had wil nog steeds niet zeggen dat je geen ondernemer bent. Dat is een fiscale discussie van geheel andere aard dan de opdracht die jij aan de boekhouder gegeven hebt. Het zou de boekhouder wel gesierd hebben als hij hier aandacht aan had gegeven, maar afdwingen kun je dit allerminst. Je geeft aan dat je nooit voor de jaarrekening getekend hebt. Maar je hebt blijkbaar dus ook geen bezwaar aangetekend tegen de opgestelde jaarrekening. Ik wil zeker de handelswijze van je boekhouder niet goed praten maar het is wel belangrijk dat je weet waar zijn verplichtingen ophouden en jouw rechten beginnen. Bovendien kun je van een boekhouder niet allerhande fiscale kennis verwachten. Boekhouden is immers een andere tak van sport dan de fiscaliteit. Daarbij is er nu nog geen sprake van schade. Het onderzoek is aanstaande en dus kun je het beste dat onderzoek afwachten. Als er aanslagen opgelegd worden dan ben jij aan zet. groet Joost

- Deelnemingsvrijstelling; waar te registreren in de verkorte aangifte VpB?

-

1225 urenregeling veranderd?

ah, borrelpraat. En wel uit 2010. Dat dat nog zo lang op dronk blijft ;) Dag Suleyka In 2010 heeft toenmalig Minister van Financiën De Jager eens gezegd dat de belastingdienst 'soepel' om zou gaan met de 1.225 ureneis. Soepel als in "de belastingdienst zal eerder uren die besteed zijn aan de onderneming aanvaarden als ondernemingsuren die meetellen voor de 1.225 uren". Zo soepel was dat niet want er is geen enkele wijziging in de wet of enig besluit genomen. De uren die meetellen voor de 1.225-grens zijn al jaar en dag hetzelfde: "alle uren die dienstbaar zijn aan je onderneming tellen mee". Dus nee, er is niets veranderd. Gewoon je uren bijhouden en blijven tellen en hopelijk haal je de 1.225 in 2014. groet Joost

-

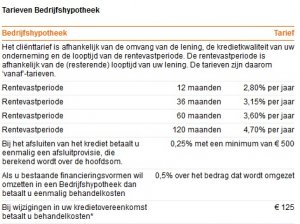

Rentepercentage zakelijke hypotheek

Dag Henk Wat zou je met die informatie willen doen? Stel even dat een gangbare rente voor een zakelijke financiering van vastgoed 8% is nu. Wat wil je dan bewerkstelligen met bovenstaande quote? Uiteraard zijn er redenen waarom de rente wijzigt los van jouw omstandigheden. Denk aan de economie, aanscherping van financieringsvoorwaarden door de EU of NL overheid en natuurlijk de rente die banken onderling berekenen. Banken zullen in de regel niet kijken naar jouw financiële situatie als het op rente aankomt. Hooguit kun je wat korting krijgen als je veel zekerheden kunt inbrengen of maar een deel van de koopsom gefinancierd wilt hebben en je de rest zelf ophoest. Buiten dat is de hypotheekrente veelal een gegeven. Zie voor een actuele ING indicatie bijgaand plaatje. Let er ook op dat een zakelijke hypotheek veel flexibeler is dan een particuliere hypotheek door een gedeeltelijk gebrek aan bescherming van de consument die jij als ondernemer niet geniet. Van jou wordt eerder verwacht dat je weet wat je tekent als ondernemer. groet Joost

-

mangementovereenkomst 2 holdings 1 werkmaatschappij

Dag mage Ik ben het met Steven van harte eens dat standaardovereenkomsten handig lijken maar eerder meer ellende afroepen over je dan wat je voor mogelijk had gehouden! Iedere aandeelhouder/bestuurder van een BV kan ergens wel een documentje voor vinden. Maar die zijn standaard als in "een begin om verder uit te werken naar de feitelijke situatie"! Je hebt een begin, de partijen worden benoemd, sommige zaken komen aan de orde en vele zaken (die je zeker geregeld wilt hebben) juist niet. En daar refereert Steven ook aan als het aankomt op juridisch touwtrekken. Veel templates bevatten niet wat je afgesproken wilt hebben en juist omdat die zaken ontbreken kom je tot geschilpunten. En zaken die er wel in staan, zijn vaak niet toegespitst op jullie situatie of onvoldoende duidelijk omschreven en dus krijg je geschillen over de uitleg van de inhoud van de overeenkomst. En geloof me, deze overeenkomsten komen een keer uit de kast! Zomaar wat voorbeelden: 1. wat als een aandeelhouder zijn (bestuurs)taken zomaar neer kan leggen omdat de overeenkomst een gat bevat hierover? 2. wat als er afspraken in de overeenkomst staan waar de fiscus het niet mee eens is? 3. wat als er afspraken zijn gemaakt die strijdig zijn met de wet of haaks staan op de statuten van de BV? 4. wat als de overeenkomst bepalingen bevat die haaks staan op de aandeelhoudersovereenkomst? (julie hebben toch wel een op maat gemaakte aandeelhoudersovereenkomst?!!) 5. wat als de 51% aandeelhouder door een gaatje in de statuten of aandeelhoudersovereenkomst ineens controle heeft over de 49% aandeelhouder's managementovereenkomst? etc etc etc Zonder denigrerend te willen doen en dus met alle respect: een BV is geen gebruiksvoorwerp en de overeenkomsten zijn geen handleiding daarvan. En zelfs handleidingen worden opgesteld door juristen en advocaten. Je weet immers nooit wat er gebeurt in je BV! groet Joost

- Offerte maken: grote korting of scherpe prijs

- Timmerman met 1 opdrachtgever - ondernemer voor belasting?

- Voorbelasting bij ICL

- Importeren van natuursteen uit Turkije

- Voorbelasting bij ICL

- onbetaalde rekeningen na verkoop bedrijf

- Stoppen met mijn bedrijf binnen 5 jaar [ fiscale consequenties]

-

Verkopers op 100% commissiebasis inhuren/aannemen

Waarom is dat relevant (los van het wettelijk minimumloon)? Als een verkoper succesvol is dan zal het wettelijk minimumloon geen issue zijn. Maar het is nog altijd aan de verkoper om het contract aan te gaan. Ik zie niet zo in waarom er dan per definitie sprake moet zijn van uitzuigen. Ja ik weet dat bezorgers van pakketten flink geknepen worden maar waarom zou dat hier ook het geval moeten zijn en waarom vereist dat discussie? groet Joost

-

onbetaalde rekeningen na verkoop bedrijf

Als de schuldenaar een BV is dan heb jij met de nieuwe eigenaar in feite niets te maken. Jouw vordering rust op de BV en die bestaat nog steeds. De BV zal dus jouw aanspreekpunt moeten zijn. Nee je kunt nergens achterhalen wat de actuele financiële stand van zaken is van een onderneming. Een advocaat kan je wel helpen met beslaglegging maar dat is een deurtje verder. Dien de vordering dus opnieuw in bij de BV op haar huidige adres en kijk wat de reactie is. We blijven hier graag op de hoogte. groet Joost

-

Voorbereid op Boekencontrole?

In de kas boek je alles per transactie! Je wilt zeker niet dat bij een controle gaten in je kassaldo zitten door telfouten. Zolang je factuurnummers allemaal doorlopen en logisch zijn, maakt het niets uit of je facturen per kas in map A zitten en die per bank in map B. Voor mijn part staat map A in IJsland en bewaar je map B in Kirgizië. Zolang je het maar tevoorschijn kunt toveren bij een controle en de factuurnummers geen gaten vertonen is er niets aan de hand. groet Joost

- Waar kies ik voor? - [BV structuur en aandelenverhoudingen]

-

Flex BV oprichten

Als schrijver van 'de column' maar even een reactie. Dit verhaal sluit naadloos aan op mijn zorgen over het doe-het-zelven met BV's. En dan zit hier nota bene een accountant (of is het een boekhouder (accountant wil nog wel eens spraakgebruik zijn)?) tussen. Maar dat neemt niet weg dat een BV geen overweging kan zijn. Evenwel heb ik sterke twijfels bij de gekozen invalshoek. Dat DGA loon kun je wel omlaag krijgen in de startfase maar daar gaat het hier niet om. Je levert daarnaast namelijk al je fiscale voordelen in die gepaard gaan met een VOF (startersaftrek, zelfstandigenaftrek, MKB-winstvrijstelling). En waarom? Omdat de BV "veilig" is? Jullie beginnen net. Zijn 20 jaar. Je geeft zelf al aan dat de BV eigenlijk fiscaal ongunstig is. Dan blijven er minder redenen over om een BV te willen. 1. Welke risico's willen jullie beperken? 2. Of zijn jullie uit op snelle groei gevolgd door een verkoop van het bedrijf over een jaar of 5? 3. Investeerder die klaarstaat om te participeren? Ad 1: waarschijnlijk ligt jullie perceptie verkeerd. Een BV beschermt je in beginsel nergens tegen. Als de onderneming in de soep loopt dan loopt je BV leeg in een faillissement. Ik heb je niets zien schrijven over een holding-structuur. Is dat ter sprake gekomen? Denk eens goed na over welke risico's jullie lopen met jullie activiteiten! Doe je iets waarvoor je aansprakelijk gesteld kunt worden wat niet af te dekken is met een aansprakelijkheidsverzekering? Moet de onderneming schulden aangaan om te kunnen draaien? Opereer je op het randje van de wet? Hebben jullie privé vermogen dat beschermd moet worden? Veel gemaakte fout is te denken dat de BV veilig is maar de correcte eerste stap is in kaart brengen welke risico's je loopt als ondernemer. Daarna kijken wat er gedekt kan worden met een verzekering en pas als er dan nog steeds onoverkomelijke risico´s zijn, ga je de rechtsvorm kiezen. En dan nog moet je opletten! Uit mijn praktijk: Familie van drie ondernemers (allen een eigen eenmanszaak) runt een winkelketen in kleding. Bestaat uit 17 winkels (7 - 7 en 3). Op advies van de boekhouder wordt voor elke (!) winkel een BV opgericht. Voor elke ondernemer ook een eigen holding. De notaris richt zonder vragen te stellen dus 20 BV's op a 1200 euro per stuk. De ondernemers gaan ermee verder alsof ze nog steeds een eenmanszaak hebben. Nemen lukraak geld op om van te leven, er wordt niets aan DGA-salaris verloond en tot overmaat van ramp maakt geeneen BV echt een gezonde winst. En dan gaat het fout bij 1 van de BV's. Winkel lijdt zwaar verlies. Huur van 100k per jaar kan niet betaald worden. Ondernemer denkt nu ineens veilig te zijn met zijn BV voor de huurschuld, maar hij had er niet bij stil gestaan dat het huurcontract op naam van zijn eenmanszaak staat (in feite hij privé). Want niemand had hem verteld dat hij zelf met de verhuurder overeen moet komen dat de BV het huurcontract van zijn eenmanszaak overneemt (contractvernieuwing of indeplaatsstelling). Of ik een oplossing wist... Nee, adviseurs kunnen niet toveren of de wet verbuigen. Zeer extreem voorbeeld maar het schets zeer duidelijk welk misguided gevoel/perceptie van veiligheid een BV geeft, wat in de praktijk dus helemaal niet zo blijkt te zijn! Als je op basis van 1 tm 3 hierboven nog steeds een BV wenst dan heb je daar blijkbaar een goede reden voor. Ben je door dit verhaal gaan twijfelen, leg de casus dan nog eens aan je accountant voor, maar dan met de bovenstaande scepsis erbij ;). Succes! groet Joost

-

Buitenlandse opdrachtgever, werken in NL

Als je de 1225 uren niet haalt dan wordt het probleem een stuk kleiner. De fiscus hoeft dan geen aftrekposten als zelfstandigenaftrek te verlenen en dus bij controle ook niet terug te nemen. Feit blijft wel dat je het zo geregeld wilt hebben dat je in elk geval wel als freelancer gezien wordt dus geen dienstbetrekking. Dan moet je letten op jouw vrijheden als opdrachtnemer: Jij bepaalt zelf waar, hoe, hoe lang, wanneer en met welke middelen jij jouw werk doet. Kenmerkende zaken van een dienstbetrekking (vaste werkplek, huisregels, vaste werktijden, apparatuur ter beschikking krijgen, vakanties vragen, betaald krijgen bij ziekte) dien je dus te vermijden in je contract met de opdrachtgever. Succes Joost