Alles dat geplaatst werd door Joost Rietveld

- bijtelling motor, wie helpt mij?

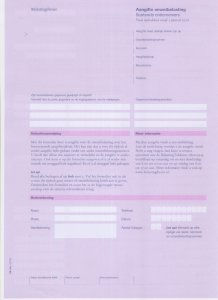

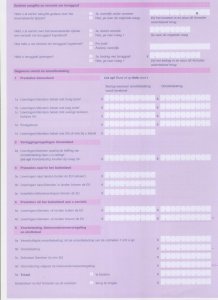

- Eerste aangifte omzetbelasting

- Eerste aangifte omzetbelasting

- Eerste aangifte omzetbelasting

-

hoe om te gaan met 'scheve' reiskostenvergoeding in vof

Dat lijkt mij een faire oplossing. De winstverdeling in de VOF wordt niet beïnvloed en jij draagt je eigen reiskosten maar je krijgt daar dan in elk geval de belastingaftrek over die reiskosten voor terug. Je realiseert dit door in je IB-aangifte een tweede onderneming toe te voegen in de winstbijlage. Die 'onderneming' draagt de naam "buitenvennootschappelijke kosten VOF". Het enige wat je in de W&V daarvan opneemt is 19 cent per kilometer als autokosten. Ohja, en bij de vraag over privéopnames en stortingen hetzelfde bedrag noteren als storting. Succes Joost

-

Als DGA btw over autokosten aftrekken.

Beste Chris, Met name deze laatste zin begrijp ik niet. Jouw holding BV leaset de auto toch? Waarom betaal je dan privé de autokosten? Dat hoort jouw Holding BV te doen! Daarmee heb je dan ook het antwoord op je vraag opgelost: Auto op naam van BV = BV betaalt. Aan privé wordt niets vergoed want je hebt privé geen kosten. Wel wordt x% van de cataloguswaarde van de opgeteld bij je loon. Tav de uitleg die je ontvangen hebt van de twee vooraanstaande boekhouders: #1: onjuiste stelling! Ook al zou je privé kosten betalen die verband houden met de auto dan nog is dat niet zomaar te vergoeden aan privé. Hooguit zou je die kosten van je bruto-bijtelling in je loon kunnen afhalen als eigen bijdrage privégebruik auto van de zaak. #2: Klopt fiscaal in elk geval wel. Hoewel ik dan ook in dit geval het zou verrekenen als eigen bijdrage privégebruik auto en niet als loon. Oftewel: doe jezelf een lol en maak het simpel door te stoppen met het betalen van autokosten met je privérekening. Laat dat aan de rekening van de Holding BV over. Daar ziet die bijtelling immers op. Laat nog wel even weten waarom je privé betaalt?! groet Joost groet Joost

- In privé tekenen en hoofdelijke aansprakelijk bij contract tussen twee BV's

- 2e hands producten verkopen / margeregeling - Per Kg inkoop per stuk verkoop

-

Eigen onderneming 15 jaar

Mod edit: Het topic is geschoond van reacties n.a.v. de opties die ondernemingsplanhulp heeft aangedragen. Zij staan hier serieus in en hebben nooit de bedoeling gehad om Hendriks´ vraag af te doen met een grappig, niet serieus antwoord. Daarbij hebben zij hun opties afdoende onderbouwd met data in hun nieuwe post. Dat Hendriks 15 is, speelt geen rol. HL discrimineert niet, dus ook niet op leeftijd. Hendriks zoekt richting en vraagt naar ideeën. Als je het niet eens bent met de ideeën die in dit topic - door wie dan ook - aangedragen worden, dan kun je dat melden bij de mods via de daarvoor bestemde link. Niet in het topic zelf. groet Joost HL admin

- Concurrentiebeding oud werkgever

- holding

- Gebruikersvragen: hoe werkt dit forum? [voorstel tot handleiding]

-

ZZP + aandeelhouderschap

Dag Jan Niet per se. Het gebruikelijk loon kent in de wet geen parttime factor. Het kan best zijn dat een gebruikelijk loon voor wat jij doet in die ene dag per week op jaarbasis ook vertaalt naar 44k of zelfs meer. Als je van mening bent dat die parttime factor een rol speelt dan zul je een verzoek moeten indienen bij je inspecteur tot verlaging van dat gebruikelijk loon. Daarbij moet je eerst vaststellen wat een marktconform fulltime loon is en dan pas verzoeken om toepassing van de deeltijdfactor. Ga inderdaad niet, zoals Peter al aangaf, factureren vanuit je eenmanszaak aan een BV waarin je aandeelhouder bent. Voor dergelijke werkzaamheden geldt gewoon het gebruikelijk loon. De fiscus prikt bij een controle gewoon door je eenmanszaak heen en legt een aanslag loonheffing met boete neer bij BV B. groet Joost

- beginbalans invoeren of balans opbouwen

-

Concurrentiebeding oud werkgever

Ik vermoed van wel. Ik heb bijna hetzelfde meegemaakt waarbij mijn oude werkgever is opgegaan in een bestaande andere BV. Juridisch advies leerde mij dat daarbij ook mijn verplichtingen uit mijn relatiebeding met mijn oude werkgever zijn overgegaan op de nieuwe eigenaar, aangezien de onderneming voortgezet is (overgenomen). Ik hou me dus nog maar netjes aan het beding tot sept. 2016 ;) groet Joost

-

beginbalans invoeren of balans opbouwen

Dag maas Ik zou beginnen met een lege beginbalans. Dat is namelijk de realiteit. Vervolgens boek je in Snelstart de volgende transacties: 1. debet Bank en credit Langlopende Schulden, beide voor 25k 2. debet Inventaris en Vervoersmiddelen en credit Crediteuren voor het afgesproken bedrag. Let op de BTW* 3. debet Crediteuren en credit Bank *neem je een bedrijf over of alleen de inventaris en auto? groet Joost

-

holding

Dag hansentanja, welkom op HL Als er geen pensioen is afgedragen dan komt dat waarschijnlijk omdat door de BV waar je dochter voor werkt ook geen pensioentoezegging is gedaan. Of ze bij een overstap naar de werk-BV dezelfde rechten behoudt en deze kan uitbreiden met vakantiegeld en pensioen is aan haar ex als bestuurder van de holding BV en werkgever. Het lijkt er in elk geval op dat ze - als de ex instemt - hiermee er niet op achteruit kan gaan. Heeft ze een arbeidsovereenkomst met de Holding BV? Staat daar iets in over vakantiegeld en pensioen? groet Joost

-

Diensten afnemen van ZZP'ers buiten de EER (Kroatië)

Dag Albert Er hoeft geen lidmaatschap van de EU of EER te zijn om gewoon zaken te kunnen doen. Hij mag vanuit Kroatië gewoon diensten aan jou leveren. Puntje van aandacht is wel de BTW: hij moet die verleggen naar jou. Jij geeft die BTW op je NL aangifte aan bij vraag 4a en trekt die BTW weer af als voorbelasting bij 5b. Zorg wel voor een overeenkomst van opdracht tussen beiden. groet Joost

- garagebox kopen [telt deze mee voor de vermogenstoets?]

- Van maatschap naar een BV, hoe fiscaal ?!

- toch NIET!: niet-zelfstandige werkruimte huurwoning op te voeren als kosten

- BV of zzp?

- Financiering praktisch gezien

-

BV of zzp?

Dag Henk-Jan, welkom. Bv of eenmanszaak maakt hierin niet uit. Als je geen aandeelhouder bent en werkzaamheden verricht voor bv X dan zit je vaak al snel aan een verkapt dienstverband. Gezien de 9k fee ga ik er vanuit dat dit je enige 'opdrachtgever' zal zijn. Of de fiscus jou, al dan niet via een eigen bv, zal zien als ondernemer, is zeer de vraag. Let vooral op de eisen aan een dienstbetrekking: Persoonlijk arbeid verrichten ; Opdrachtgever is verplicht jou te betalen daarvoor ; Je werkt in gezagsverhouding tot de opdrachtgever. Als aan die drie voorwaarden is voldaan dan ligt een verkapt dienstverband op de loer. Vanwaar is er gekozen voor deze wijze van belonen ipv een dienstverband? Groet, Joost

- Btw bij overname