Alles dat geplaatst werd door Roel J

-

Egalisatiereserve voor website?

Nee dat mag niet https://www.belastingdienst.nl/wps/wcm/connect/bldcontentnl/belastingdienst/zakelijk/winst/inkomstenbelasting/inkomstenbelasting_voor_ondernemers/fiscale_reserves/egalisatiereserve Ik gebruik even de beschrijving van de IB omdat het er daar duidelijker staat, maar de regels zijn voor Vpb hetzelfde Een belangrijke voorwaarde is dat het gaat om toekomstige uitgaven wegens kosten, en niet om toekomstige aanschaf of verbetering van bedrijfsmiddelen. en als je zelf even logisch nadenkt: je doet nu de afschrijving voor de website die nu draait, daar heb je 1,2, of 3 jaar geleden een investering voor gedaan. Egalisatiereserve is dus voor kosten die eens in de zoveel jaar voorkomen en niet elk jaar. Je schrijft elk jaar een deel van je website af dus mag je niet ook alvast reserveren voor je volgende website. Onderhoud van een bedrijfspand, zoals eens in de 5 jaar het hele pand schilderen mag wel omdat je in 1 jaar alle kosten maakt, maar de verfbeurt niet tot grote waarde toename van het pand zorgen.

- Beleggen met BV - hoe werkt het met boekwinst VPB?

-

Dienst geleverd, klant betaalt niet. Geen factuur verstuurd

Een factuur is niet persé nodig om naar een incassobureau te kunnen. De mail of app wisselingen samen met de dashboard rapportages en de eerdere betalingen zijn voldoende om te bewijzen dat er een overeenkomst was. Dat staat even los van het feit dat een incassoprocedure in de VS starten vanuit NL vrij kostbaar zal zijn. De methode die zij hanteren (en jij dus ook) noemen ze ook wel "self-billing" of een variant daarop. Dat betekent dat de klant zelf een factuur maakt en betaald en jij controleert of het de juiste bedragen zijn. Het zo langdurig uitstellen van betalingen wijst vaak op betalingsproblemen wat de kans op succes nog kleiner met als risico hoge incassokosten én geen betaling van de factuur.

-

Bedrijfsmiddel < €450,- vervangen, oude exemplaar weggooien?

De max 20% van aanschafwaarde is ingevoerd juist om het tegenovergestelde te voorkomen. Dat iets in 2 jaar wordt afgeschreven waardoor de winst laag is in die jaren maar in totaal wel 5 of 10 jaar in het bedrijf wordt gebruikt. Onderdeel van de boekhoudregels is ook dat je niet op iets mag afschrijven dat niet direct of indirect bijdraagt aan het bedrijfsresultaat. Dus in dat geval mag een activum niet meer op de balans staan en moet je hem ineens afwaarderen en eventuele opbrengsten ook verantwoorden.

-

Bedrijfsmiddel < €450,- vervangen, oude exemplaar weggooien?

Ik ga toch maar even in op het fiscale / ondernemersaspect Oook voor dit onderwerp geldt, de belastingdienst bepaald niet of en wanneer jij nieuwe snijmachines mag kopen. Als jij elk half jaar nieuwe wil kopen omdat je geen zin hebt om de messen te vervangen en dus maar nieuwe koopt mag dat ook. Zelfs als ze meer dan 450 euro kosten. Het enige waar de belastingdienst over gaat is hoe je ze in de kosten mag verwerken zolang je ze gebruikt in je bedrijf. en voor gereedschappen is dat inderdaad de regel < 450 mag ineens in de kosten > 450 = afschrijven. Maar als jou snij machines wel 1000 euro zouden kosten en dus afschrijven maar jij wil ze na 2 jaar vervangen omdat ze versleten zijn of gewoon omdat je een beter model wilt, ook dan mag je ineens de boekwaarde afschrijven als verlies bij verkoop/vernietiging. Het feit dat je moet afschrijven betekent niet dat je ze ook 5 jaar moet gebruiken en de overheid legt ook geen duurzaamheidseisen op Voor wat betreft de aansprakelijkheid waar je bang voor bent. Kun je gewoon met de advertentietekst laten blijken. Bij veilingen van bedrijfsmiddelen wordt vaak vermeldt "in huidige staat, zonder garantie" of woorden van die strekking.

-

Eenmanszaak inkomstenbelasting: winst en investeren

Nee dat is niet hoe het werkt. Als jij in december een computer van 1000 euro koopt dan blijft je winst ongeveer 1000 euro. De computer is meer dan 450 euro en moet daarom in 5 jaar afgeschreven worden ofwel in 60 maanden dat is 16 euro per maand. Als je in dec de computer koopt wordt je winst dus max 16 euro lager (984 euro) want je kunt maar 1 maand afschrijven. in 2024 schrijf je 192 euro af van je winst en dat nog 4 jaar daarna. Je mag dus niet de hele investering ineens van je winst aftrekken alleen de afschrijving voor dat jaar.

-

Incasso problemen

Incassozaken in een ander land voeren is kostbaar en lang niet altijd succesvol. De complicatie is het feit dat er in 2 landen altijd 2 rechtssystemen zijn. in dit geval NL recht en VS recht. Heel veel incassopartijen (bureaus en advocaten) zien het daarom niet zitten. Als je een No cure no pay partij weet te vinden dan kun je er bij internationale incasso vanuit gaan dat zij kennis en ervaring hebben om zaken succesvol af te ronden (anders zouden zij niks verdienen) de direct afboeken optie is er één die je als ondernemer altijd in het vizier moet hebben. Het verschil tussen gelijk hebben en gelijk krijgen is het bedrag dat je bereid bent te verliezen om gelijk te krijgen. Kortom, de kosten van een incassoprocedure kunnen wel eens hoger zijn dan de opbrengst van de hoofdsom (schuld) en toegekende kosten. Soms kun je beter het verlies nemen op de niet betaalde factuur dan een langdurig en kostbaar incassoproces voeren.

-

Financial lease auto overkopen van een bedrijf, hoe en wat?

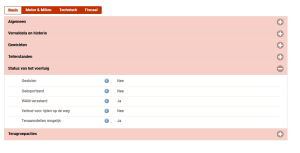

Je maakt wel een soort hutspot met klapstuk van je topic met zoveel vragen. tenaamstelling, financiering en btw loopt dwars door elkaar heen terwijl die zaken nauwelijks op elkaar van invloed zijn. Jou wensen volgens mij duidelijk. 1. Je wilt een auto kopen en zakelijk opvoeren, je wilt de btw terugvragen over die auto Die wens beperkt je dus tot autohandelaren, want alleen andere ondernemers kunnen . Binnen de autohandelaren beperkt de groep zich verder tot die bereid zij jou een auto als btw auto te verkopen en je niet voorliegt dat "dit een marge-auto is en hij dus geen btw mag rekenen". (gebeurd nog wel eens) Dat is namelijk *gelul*, want elke auto kan door een ondernemer als btw-auto verkocht, sommige mogen als margeauto verkocht, maar dat mogen alleen autohandelaren. kopen van een particulier is voor jou dus eigenlijk geen optie omdat je dan geen factuur met BTW specificatie kan krijgen. Kies je toch voor een auto van een particulier dan vraag je dus geen btw terug, maar bij verkoop moet je wel btw rekenen en afdragen omdat je geen autohandelaar bent en dus een auto niet als margeauto mag verkopen. Zie het grijze blokje met "Voorbeeld" in deze link https://www.belastingdienst.nl/wps/wcm/connect/bldcontentnl/belastingdienst/zakelijk/btw/bijzondere_regelingen/margeregeling/wat_zijn_margegoederen/wanneer_de_margeregeling_niet_toepassen 2. Je wilt de auto financieren middels financial lease en vraagt je af hoe die auto dan op naam komt. In mijn vorige reactie heb ik al een link gegeven waarin beschreven wordt hoe dat werkt, ook daaruit blijkt dat je bij financial lease gebonden bent aan een autohandelaar die samenwerkt met financial lease bedrijven omdat bij de tenaamstelling een speciale blokkade op het kenteken komt. Als je de auto toch zelf betaald en overkoopt van een andere ondernemer of particulier dan kun je bij het RDW nagaan of er geen problemen zijn met dit voertuig. dat kan via deze link https://ovi.rdw.nl/# je voert het kenteken in en dan kun je heel veel zien over die auto Bij status van het voertuig kun je bijv zien of je deze te naam kan stellen. zie screenshot (laatste vraag) maar je kunt ook kijken of de auto gestolen is, of dat er een verbod op rijden op de weg is (ook wel bekend als WOK status) Dat is zijn wel relevante zaken waar je op wilt letten als je niet via een autohandelaar koopt Volgens mij is dit in de kern wel wat je moet weten voor een keuze. En kun je met die laatste kentekencheck voorkomen dat er gekke dingen met een auto aan de hand zijn. Bij financiering met financial lease moet je er rekening mee houden dat je alleen het bedrag ex btw kunt financieren. En dus zelf de BTW moet voorschieten tot je het kan terugvragen op de aangifte. Soms is de financial lease partij bereid om dit bedrag voor te schieten.

-

Financial lease auto overkopen van een bedrijf, hoe en wat?

via deze link kun je lezen hoe de tenaamstelling werkt bij aanschaf https://www.financialleaseforyou.nl/blogs/tenaamstelling-bij-financial-lease-auto/ kort samengevat de auto staat afhankelijk van de rechtsvorm op naam van het bedrijf of de persoon die de eigenaar vh bedrijf is en de auto koopt. De leasemaatschappij staat niet op het eigendomsbewijs. Er staat echter bij de RDW ook wel blokkade op zodat je als eigenaar van de auto niet de auto kan overschrijven. Daarvoor moet de leasemaatschappij eerst de blokkade verwijderen. Daarna kan de eigenaar vrij over de auto beschikken en verkopen aan wie hij of zij wil. ALs de auto nieuw is gekocht is het zeker een BTW auto. Als de auto gebruikt is gekocht kan het een margeauto zijn, maar de kans is groter dat het dan ook een btw auto is omdat dit voor bedrijven vrijwel altijd gunstiger is. MAar niets is met 100% zekerheid te zeggen

-

Importing milk products to The Netherlands

Joost gave you a link specific to transportation Steps and regulations is not possible to give you on a public forum. I can give you links to information sites on doing business in the Netherlands Government information for entrepreneurs - General information https://business.gov.nl/ Netherlands Enterprise Agency - is a governmental agengy but more "handson" advice and sector networks. https://english.rvo.nl/ These sites are in Dutch but I'm sure Google Chrome or other browsers can help with translation Importing foodproducts - it is an article with a lot of relevant subjects to your question. And has multiple links to other sites. (KvK is short for Kamer van Koophandel or Chamber of Commerce) https://www.kvk.nl/advies-en-informatie/internationaal-ondernemen/importeren/levensmiddelen-importeren/ Dutch Dairy Association - Sector specific organisation on milkproducts, more focused on export than import. https://www.nzo.nl/en/ This information should help I think.

-

ISDE subsidie aanvragen voor een nieuwe firma op een nieuwe locatie in aanbouw

https://www.rvo.nl/subsidies-financiering/isde/zakelijke-gebruikers/zonnepanelen De voorwaarden lijken mij vrij duidelijk, je moet voor deze subsidie middels de de nota van je energieleverancier aantonen dat je minimaal 50.000 KwH hebt geburikt. Dat kun je niet omdat er nog geen onderneming was. Dus kun je deze subsidie niet gebruiken. Ik zou eens bellen met een subsidieadviseur van RvO die kan je waarschijnlijk wel helpen met welke subsidies eventueel wel mogelijk zijn.

-

Aanbetalingen op de balans en current ratio.

Helaas klopt het niet, aanbetalingen zijn wel degelijk kortlopende schulden als je ze terugbetaald als het product niet geleverd wordt, je leest dat terug in de andere reacties. Er kunnen wel aanbetalingen zijn die geen kortlopende schuld zijn, bijv een reserveringsvergoeding die niet wordt terugbetaald. Maar dat moet dan dus uit je overeenkomst blijken. Als je met particulieren werkt en je maakt meubels op maat zou het niet heel raar zijn als de aanbetaling nooit teruggaat, Bij particulieren is het wel zaak dat je het dan goed uitlegt waarom je kunt dat dan het best "verkopen" als aanschaf hout/materialen en als die eenmaal gekocht zijn speciaal voor dat meubel dan kunnen ze niet meer terug. Maar ik begrijp ook dat het misschien makkelijker verkoopt als jij gewoon het ondernemersrisico neemt dat af en toe een klant niet tevreden is met het eindproduct en een meubel niet afneemt. als ik in ga op je opties. optie 1 is geen optie, zie ook uitleg van Ward, als het goed is tel iets op bij liquidemidden en bij kortlopende schulden. dus per saldo is het effect. Je kunt niet selectief winkelen en iets weglaten omdat het dan beter wordt. Dan kun je net zo goed een kopie van je hoogste banksaldo van het jaar maken en dat laten zien als iemand wil weten "hoe liquide je bent" optie 2. Kan ook niet, heel de crux van de methode is de toepassing van het voorzichtigheidsbegingsel, je mag nog geen winst nemen op zaken die nog niet definitief verkocht/betaald zijn. optie 3: nee zie optie 1 je kunt niet selectief winkelen in wat je onder een standaard kengetal stopt alleen maar om de uitkomst beter te laten lijken. Sowieso is het een kengetal die niet zoveel gebruikt wordt en als het goed is alleen in samenhang met andere kengetallen als solvabiliteit en omloopsnelheid van voorraad (als dat relevant is) de gezondheid van je bedrijf wordt niet beoordeeld op 1 kengetal maar op een samenhang Je opties zijn met onderhanden werk gaan werken, maar dat lijkt boekhoudkundige overkill voor korte lopende projecten. of je overeenkomst (juridisch) anders te formuleren waarbij de aanbetaling niet alleen een "show me the money" deal is maar ook een echte deel transactie, zoals aanschaf alle materialen. maar dat moet wel bij het businessmodel passen. Goed lange uitleg, maar eigenlijk heb ik ook een tegenvraag, waarom maak je je zo druk over de currentratio? heb je een lopende financiering waarbij de current ratio een waarde kent? of wil je financiering aanvragen en denk je dat dit een bottleneck gaat zijn. We kunnen nog wel een weekje doorbomen over constructies om de CR beter te krijgen, maar misschien is er een beter antwoord te geven als de aanleiding van deze vraag duidelijk wordt. Daardoor moet je aanbetalingen die obv de overeenkomst misschien moet terugbetalen ook als schuld opnemen op de balans. Dat zijn 2 kanten van dezelfde medaille.

-

Fooi bij uitbetaling inhuur ZZP kok - hoe factureren?

https://www.belastingdienst.nl/wps/wcm/connect/bldcontentnl/belastingdienst/zakelijk/btw/btw_berekenen_aan_uw_klanten/waarover_btw_berekenen/bijzondere_omzet/fooien_en_extra_vergoedingen Fooi mag inderdaad zonder btw als fooi in de branche gebruikelijk is. Bij horeca is daar geen twijfel over. Ik zou het wel via de factuur laten lopen dat houdt de geldstromen met de zzp-er transparanter. En ook gewoon makkelijker anders moet jij elke avond een bankoverboeking doen of bijhouden hoeveel er eens per week of maand betaald moet worden. Je wilt liever geen discussie met de fiscus of iets nu fooi was of toch onderdeel van de beloning waarover wel btw verschuldigd is. (al is dat dan meer het probleem van de zzp-er)

-

Privégeld naar zakelijke rekening inboeken in administratie

komt de boekhouder nog zout op de slakken leggen.. inkomstenbelasting is een privé aangelegenheid en hoort formeel niet thuis in je zakelijke administratie. Als je zakelijk niet geneg geld hebt is het dus logischerom je IB meteen te betalen van je privérekening. Scheelt weer boeken van privéstorting en daarna privé opname om de betaling aan de belastingdienst te verantwoorden. nu gaat dat voor extra handelingen kosten (en bankkosten) Als je IB direct van privé betaald heb je geen (onnodige) mutaties in je administratie De aangifte omzetbelasting betaal je dan bij voorkeur juist weer van de zakelijke rekening. Maar als er geen geld is dan zou ik hem ook vanuit privé betalen en dan verantwoorden in je boekhouding door de schuld op de balans af te boeken tegen een privé storting.

-

Voordelen van buitenlandse vennootschap in NL

Het allerbelangrijkste advies aan een leek is: stap niet in welke constructie dan ook als je hem niet volledig begrijpt. Richt ook geen kerstboom aan rechtsvormen op omdat je als het een succes wordt je meerdere rechtsvormen nodig hebt. Ben je klein? begin dan klein. Er is maar 1 ding zeker als je succesvol wordt zul je meermaals je organisatiestructuur moeten aanpassen aan de nieuwe realiteit, geen enkele startende ondernemer is in staat bij de start een organisatie structuur te bedenken waar hij de komende 25 jaar mee voort kan. Via onderstaande link kun je naar informatie van de Rijksdienst voor Ondernemend Nederland (RvO) Dat is vanuit het NL perspectief hoe je in Pakistan kan starten met een bedrijf. Ik weet dat jij juist vanuit pakistan start. maar veel basis kennis die ook nodig is zal je wel op die site kunnen halen https://www.rvo.nl/onderwerpen/landen-en-gebieden/pakistan/bedrijf-starten er is ook een Engelstalige variant van de RvO site https://english.rvo.nl maar die is ook vooral vanuit de NL sitatue gericht Als je meer vanuit het perspectief van buitenlands ondernemer die in NL wil starten wilt lezen dan kun je via business.gov.nl zoeken naar informatie zoeken. Die site is ook van RvO maar is opgezet als voorlichting aan Buitenlandse ondernemers hoe zij in NL kunnen gaan ondernemen of zakendoen met NL. https://business.gov.nl/

-

VPN for Norway

I think you may have landed on a forum in the wrong country? You say you are in Australia (the other side of this planet) and want to come to Europe, more secific Norway You landed on a Dutch forum in The Netherlands, that is not Norway. Now as Dutch we do have a high quality internet infrastructure and i'm sure some people could recommend some larger companies that operate all over Europe, but it seems to make more sense to ask for recommandations on a Norwegian site?

-

Vennoot heeft veel geld van de bankrekening gehaald

Wat je moet doen is vragen (eisen) dat het geld teruggestort wordt. Dat je mede aandeelhouder in een BV bent geeft je geen enkel recht zomaar geld toe te eigenen. Het geld is van de BV en kan alleen naar de aandeelhouders via dividend of verkoop aandelen. En als iemand ook bestuurder of directeur is via salaris en evt een bonus. Vennoot is overigens geen term in een BV, de rollen zijn aandeelhouder, directeur en bestuurder. je kunt alledrie zijn of maar één van de drie. Deze persoon gaat vast met het argument komen dat volgende week/maand/jaar hij toch al dit geld krijgt, maar dat is op geen enkele manier een rechtvaardiging. Dit geld terugvragen is niet alleen om morele redenen, maar ook als bestuurder ben je verplicht (tot de laatste dag) een verantwoord financieel beleid te voeren. En geld dat onrechtmatig onttrokken is en waardoor leveranciers hun geld niet krijgen daar moet je actie op nemen om dat terug te krijgen.

- Verificatie - hoe weg boeken?

- Overeenkomst vs foutieve factuur; wat is rechtsgeldig?

-

Familielid start (misschien) concurrerend bedrijf

Privacy, vooral van andere betrokken is heel belangrijk, dus goed dat je dat weggelaten hebt. Online kun je alleen Ik denk dat dat het beste is en kan meteen ook het lastigst zijn. Er zijn overigens wel (beperkte) juridische middelen maar die zijn vaak lastig te bewijzen en liggen in de familiesfeer nog gevoeliger. Wat een stagiaire of werknemer nooit mag is klanten van jou actief benaderen om bij haar klant te worden. Dat valt juridisch onder een onrechtmatige daad, maar jij moet dan bewijzen dat het op georganiseerde wijze gebeurd op haar initiatief. Want klanten zelf hebben wel altijd het recht om zelf te kiezen voortaan met haar zaken te doen. Andere "haakje" kan de bedrijfsnaam zijn zoals Jeroen ook aangeeft, die mag niet teveel lijken. En soms kan bepaalde google ads teksten ook onrechtmatig zijn. Maar dat is allemaal erg dun ijs juridisch en zal in de familie al snel opgevat worden als kleinzerigheid van jou kant.

-

Familielid start (misschien) concurrerend bedrijf

alleen in de familiesfeer. samen een derde familielid (de vader / moeder of broer/zus) van dat directe familielid bespreken dat je zo niet met met elkaar omgaat in de familie. Dat ze niet bij jou in loondienst wilt zul je moeten accepteren, daar zou je ook niks aan hebben als iemand niet wil. Maar in hetzelfde dorp willen beginnen is misschien gewoon jeugdige onnadenkendheid (of lompheid). juridisch gezien kun je vrij weinig. beperkingen aan werknemers en dus ook stagiaires zijn op basis van het arbeidsrecht alleen juridisch afdwingbaar als ze vóóraf én schriftelijk zijn vastgelegd als onderdeel van de arbeids-/stageovereenkomst. maar los van de formele kant moet je dat t.o.v. van een familielid denk ik ook niet willen. dan gaat mijn advies ook richting: gewoon gas geven en wegconcurreren.

- Klus 4 jaar, opt-in regeling mogelijk. Of beter part-time ondernemer tbv leaseauto?

- Vaste seizoen/jaarplaatsen nachtregister

-

Contract hostingpartij opzeggen

Heb je al geprobeerd om de diensten op te zeggen in het klantenpanel? en zo ja wat wordt er dan als einddatum getoond? Heel sec is het zo dat als je te laat opzegt en de opzegtermijn is redelijk (en 30 dagen is een redelijke termijn) heb je als bedrijf pech, die stilzwijgende verlenging mag gewoon. Je zoekt naar uitwegen als ooit beginnen als particulier, en op de dag van de factuur meteen gemaild, maar je geeft zelf al toe dat je te laat was met opzeggen. Dus je voelde al nattigheid dat je eraan vast zou zitten. Je kunt het altijd via aangetekende brief proberen. Mijn ervaring is ook dat juist door naar meerdere mailadressen te mailen dat je geen reactie krijgt omdat achter elke mailbox een ander team zit die dan denkt.. Dat pakken ze bij .die andere afdeling wel op. De instructies op de site zijn (voor mij) duidelijk. Opzeggen via het klantpanel en bij vragen mailen met administratie@... Aangezien je al gemaild hebt zou ik beginnen met de mail nogmaals te sturen met de vraag wanneer je een reactie kunt verwachten. na ca 14 dagen mag je wel een antwoord hebben.

-

Innovatieve startup & kans op faillisement; wat moet ik weten over failliet gaan?

Dat je er als bestuurder alles aan moet doen om het te voorkomen. Beste advies is gewoon niet failliet gaan, ook een startup kan dat voorkomen. HEt is een broodje aap dat 9 van de 10 failliet gaat. 9 van de 10 wordt geen succes en moet stoppen. En ja als je stopt kan je een poosje op zwart zaad zitten qua financiën omdat je geen inkomen hebt en kosten voor het netjes afwikkelen van het bedrijf. Maar dat is iets anders dan failliet gaan. https://www.rechtspraak.nl/Onderwerpen/Schulden/Faillissement/Paginas/procedure.aspx https://www.belastingdienst.nl/wps/wcm/connect/bldcontentnl/belastingdienst/zakelijk/ondernemen/onderneming_wijzigen_of_beeindigen/u_gaat_failliet/ Als er geen sprake is van bestuurdersaansprakelijkheid dan ben je alleen je ingelegde aandelenvermogen kwijt en eventuele borg/garantstellingen die je hebt afgegeven. (meestal bankkrediet) Maar onderschat de bestuurdersaansprakelijkheid niet! lees je daar ook over in. https://ondernemersplein.kvk.nl/bestuurdersaansprakelijkheid-en-persoonlijke-aansprakelijkheid/ een faillissement duurt al snel een jaar maar kan ook vele jaren duren bij een complex faillissement Een faillissement duurt vooral langer als er nog inkomsten zijn waarmee de schuldeisers (en curator) betaald kunnen worden. Zodra duidelijk is dat er geen inkomsten meer te verwachten zijn zal de curator vragen het faillissement op te heffen. Je raakt de zeggenschap over de onderneming kwijt, je mag niks meer doen zonder toestemming van de curator. De curator wordt volledig verantwoordelijk voor afwikkeling van het faillissement. Je bent wel verplicht de curator (volledige) toegang te geven tot het bedrijf en de administratie. Meestal zul je een paar weken nog redelijk wat werk hebben daaraan. Daarna stopt het in principe, maar moet je wel beschikbaar blijven om vragen te kunnen beantwoorden.